Обзор С чем мировой молочный рынок пришел в 2023 год

2022 год был непростым не только для российского, но и для мирового молочного рынка в целом. Как и прогнозировали зарубежные аналитики в конце 2021 года, его основные тренды повторились и в 2022-м. В первую очередь, речь идет о растущих ценах на все составляющие себестоимости, включая корма, удобрения и энергоресурсы, который во многих странах привел к снижению роста производства молока. Однако, согласно прогнозам экспертов, в 2023 году этот показатель все же пойдет на увеличение. Подробнее об этой и других тенденциях развития мирового молочного рынка — в нашем первом в этом году аналитическом обзоре.

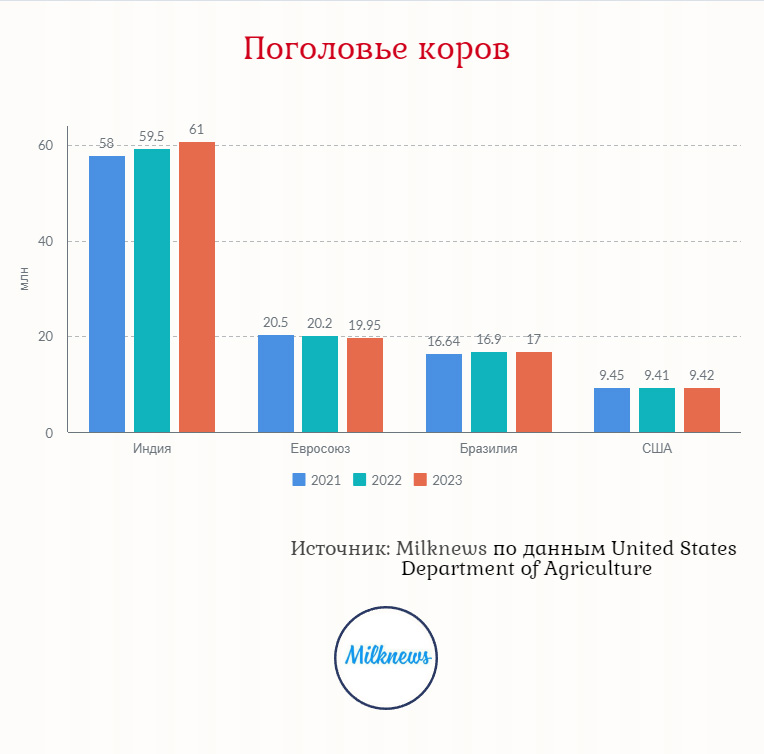

В мире растет поголовье коров, но не в основных странах-экспортерах молока

По данным United States Department of Agriculture (USDA), по сравнению с прошлым годом поголовье коров в мире в 2022 году выросло с отметки в 138,8 млн голов до 140 млн. Прогнозируется, что в 2023 году также будет наблюдаться рост этого показателя. Между тем, поголовье коров в странах Европейского союза (ЕС), Новой Зеландии, США и Австралии либо осталось на прежнем уровне, либо сократилось. По прогнозам экспертов, поголовье коров в ЕС в 2023 году упадет ниже 20 млн голов, что на 1,7 млн голов меньше, чем в 2016 году, и на 564 тыс. - чем в 2021 году. Поэтому драйвером мирового показателя выступает лидер по росту поголовья — Индия (за 2022 год рост составил 1,5 млн голов).

В России тенденция снижения поголовья началась еще в 2018 году и продолжается по сей день — в 2022 году по сравнению с 2021 годом поголовье скота сократилось на 65 тыс. голов. По прогнозам USDA, в 2023 году тенденция продолжится — количество коров в России сократится на 80 тыс. и составит к концу года 6,4 млн коров.

Замедление производства молока и оптимистичный прогноз на 2023 год

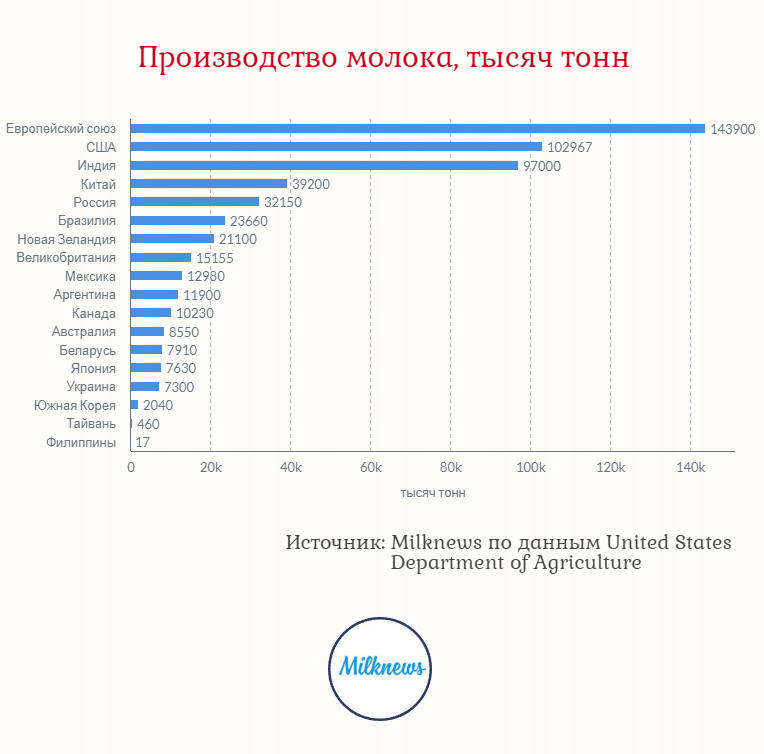

Согласно отчету USDA, по производству сырого молока в мире Россия по итогам 2022 года находится на 5-м месте с показателем в 32 млн тонн. За год производство молока увеличилось на 100 тыс. тонн. В этом году Минсельхоз РФ прогнозирует минимальный дефицит молока — то есть разницу между тем, что и производим, и тем, что потребляем. Согласно прогнозам USDA, в 2023 году показатели производства молока в России продолжат расти.

В то же время предполагается, что и в мире производство молока в 2023 году увеличится примерно на 5,3 млн тонн, при том, что в 2022 году наблюдалось его снижение по сравнению с 2021 годом на 1 млн тонн. Основной прирост обеспечат Индия и Бразилия. Всего в мире за 2022 год было произведено 544 млн тонн сырого молока.

Производство молока в Австралии в 2023 году снизится на 1% вследствие высоких цен на энергоносители и удобрения, а также сокращения рабочей силы в сельскохозяйственной отрасли.

Засуха в Евросоюзе, которая продолжалась все лето 2022 года, препятствовала производству кормов для скота. Это, естественно, снизило показатели производства молока, поскольку увеличились затраты на энергию, удобрения и корма. Также сокращение поголовья коров привело к снижению производства коровьего молока в ЕС, которое прогнозируется на 2023 год на уровне 143 млн тонн.

Как отмечают эксперты, запланированное на 1 января 2023 года внедрение новой сельскохозяйственной политики (CAP) и сопутствующая стратегия From Farm to Fork, вероятно, добавят неопределенности для молочного сектора стран Евросоюза в предстоящем году.

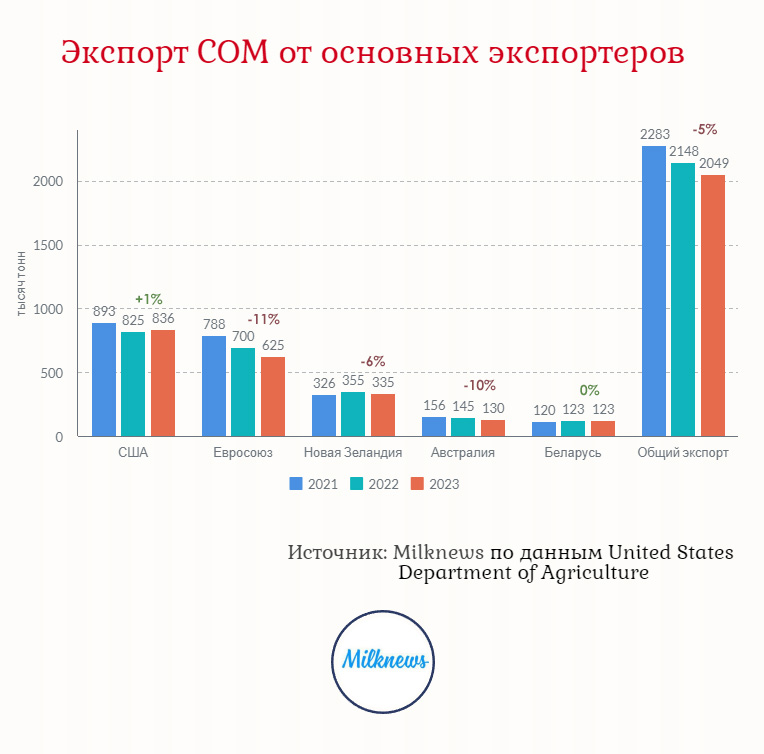

СОМ: снижение экспорта за счет смены предпочтений Китая

В 2022 году экспорт США на мировом рынке показал рекордные объемы в стоимостном выражении, что обусловлено высокими международными ценами на молочные продукты. Это затронуло все группы молочных товаров: сухое обезжиренное молоко, сыворотку, лактозу, сыр и сливочное масло. Так, в октябре стоимость экспорта молочной продукции выросла на 25%, при том что объемы увеличились лишь на 5%. Более всего этот диссонанс заметен в экспорте сухого обезжиренного молока: объемы его экспорта упали на 8%, однако стоимость экспорта выросла на 27%. Между тем, в 2023 году в США ожидается увеличение объемов экспорта СОМ на 1%.

В других странах в 2022 году также наблюдалась тенденция снижения экспорта СОМ. Мировое снижение экспорта СОМ продолжится и в 2023 году, считают эксперты. На 11% его снизит Евросоюз, на 10% — Австралия, на 6% — Новая Зеландия.

Одна из причин — замедление поставок в Китай, где выросла доля внутреннего производства сухого цельного молока. В целом, уровень потребления СОМ в Китае снижается, так как меняются предпочтения в пользу цельного молока. Ожидается, что в 2023 году производство сырого молока в Китае достигнет 42,1 миллиона тонн.

Рост производства сырого молока в Китае можно объяснить государственной политикой поддержки производства молочной продукции, крупномасштабными инвестициями молочных компаний и импортом более 1,2 млн голов крупного рогатого скота за последние 5 лет. Подсчитано, что примерно 80% крупного рогатого скота, который поступает в Китай преимущественно из Новой Зеландии и Австралии, предназначено для производства молока и затем цельномолочной продукции. Планируется, что большая часть сезонных излишков сырого молока будет переработана в этом году в цельное сухое молоко.

Так, импорт СОМ в Китай в 2023 году снизится на 320 тыс. тонн, что составит 3% к 2022 году. Соответственно, этот тренд влияет на снижение показателей всех главных импортеров СОМ: США, Евросоюза, Новой Зеландии.

В свою очередь, и экспорт цельного сухого молока у основных экспортеров в 2022 году сократился с 2,1 млн тонн до 1,9 млн тонн (на 9%). Ожидается, что в 2023 году ситуация выровняется.

Сыр: рост спроса и стабильные показатели производства

Производство сыра в Евросоюзе в 2022 году осталось стабильным, несмотря на снижение производства молока, так как для данного региона это приоритетная категория молочной продукции. В средиземноморских государствах, входящих в Евросоюз, ситуация улучшилась благодаря потребительскому спросу на козий сыр и моцареллу, а также местному производству молока для нишевых продуктов, защищенных географическим указанием. Однако фермеры во Франции и Италии, которые производят молоко для продуктов с географическим индикатором, столкнулись с нехваткой кормов и остановкой производства, поскольку они больше не могли соответствовать стандартам производства такой продукции.

Так, на первом месте по экспорту сыра в мире находятся страны Евросоюза (1,4 млн тонн), далее — США (451 тыс. тонн), на третьем — Новая Зеландия (335 тыс. тонн). Беларусь находится на 4-м месте по экспорту сыра в мире. В 2022 году объем экспортируемого ею сыра составил 310 тыс. тонн. В 2023 году, по прогнозам USDA, рост экспорта сыра из Беларуси составит 3%, из США — 4%, а объемы экспорта сыра из стран Евросоюза и из Новой Зеландии сохранятся на прежнем уровне. Между тем, Беларусь все же останется на том же месте в рейтинге экспортеров сыра.

По данным USDA, Россия занимает 3-е место по производству сыра в мире после Евросоюза и США. В 2022 году в РФ произвели на 10 тыс. тонн больше сыра, чем в 2021 году — чуть более 1 млн тонн. А в 2023 году планируется произвести на 15 тыс. тонн больше. Показатели потребления сыра в России (1,4 млн тонн) однако выше, чем показатели его производства, поэтому Россия занимает вторую строчку в рейтинге главных импортеров сыра в мире (345 тыс. тонн). На первом месте — Великобритания (400 тыс. тонн), на третьем — Япония (280 тыс. тонн).

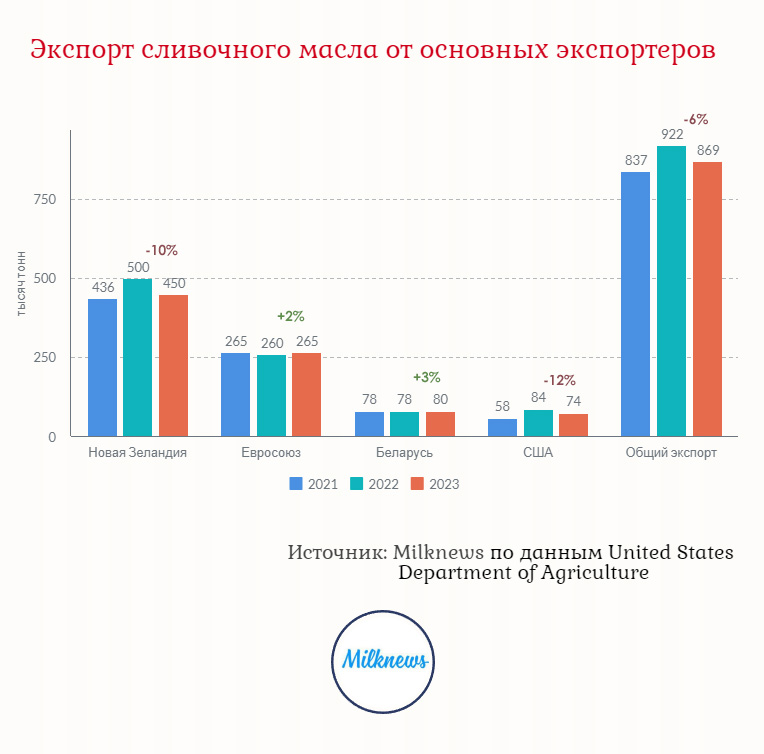

Снижение экспорта сливочного масла

Мировым лидером по экспорту масла в 2022 году была Новая Зеландия (500 тыс. тонн). Однако в 2023 году прогнозируется снижение экспорта сливочного масла из Новой Зеландии на 50 тыс. тонн, что составит 10%. Причина — переориентация производителей на производство цельного сухого молока, чтобы удовлетворить спрос Китая и Индонезии.

Экспорт масла из США увеличился в 2022 году на 30%, однако в 2023 году прогнозируется его снижение на 12%, что позволит Беларуси войти в топ-3 крупнейших экспортеров этой категории молочной продукции. Все это повлияет на мировой показатель экспорта масла — он снизится на 6% с 922 тыс. тонн до 869 тыс. тонн. Главным потребителем масла остается Индия (6,5 млн тонн в 2022 году).

Засуха, дорогая электроэнергия, инфляция: главные тенденции на мировом молочном рынке

Помимо плохих погодных условий, наблюдавшихся летом 2022 года в Евросоюзе (засухи), на развитии молочного рынка также негативно отразились коронавирусные ограничения в Китае, связанные с закрытием городов и карантином целых областей.

Еще один тренд уходящего года — сокращение молочного животноводства и поголовья крупного рогатого скота по экологическим причинам. Так, Новая Зеландия привержена сокращению выбросов парниковых газов на 30% ниже уровня 2005 года к 2030 году.

Однако наиболее значимые тенденции на мировом рынке — финансовые. Это высокий уровень инфляции, увеличение цен на электроэнергию (в ЕС рост цены на электроэнергию составил 38%), корма и удобрения и, как следствие, общее повышение себестоимости молочной продукции.

По данным Минсельхоза РФ, индекс потребительских цен на молочные продукты в мире продемонстрировал рекорд в марте-июле 2022 года. Во второй половине года индекс снизился, однако цены остаются выше по сравнению с 2021 годом на 9,2%. Самое большое изменение цены за год затронуло такие категории молочных продуктов, как сыр и масло (рост цены на них составил более 20%).

1673250561

Молоко

14021 просмотр

Также рекомендуем:

Мировой рынок

Биржевые молочные товары показали максимальное подорожание за полгода

Союзмолоко предлагает исключить глазированные сырки из-под маркировки кондитерских изделий

Аналитический центр Milknews

Мировой рынок

Биржевые молочные товары показали максимальное подорожание за полгода

Рейтинги

Рейтинг крупнейших владельцев сельхозземель в 2025 году по версии BEFL