Итоги развития молочной индустрии за первые полгода 2022 в графиках

Тенденции в потреблении молочной продукции в 2022 году смещаются в сторону более доступных категорий под влиянием снижения доходов населения на фоне роста цен и повышенных темпов инфляции. В подобных условиях наиболее вероятно ослабление спроса на современные молочные категории и молокоемкие группы продукции. Одновременно сохраняется и местами растет спрос на традиционные категории молочной продукции и молокосодержащие продукты с ЗМЖ. Об этом и других фактах, касающихся рынка молочных продуктов, читайте в обзоре Milknews.

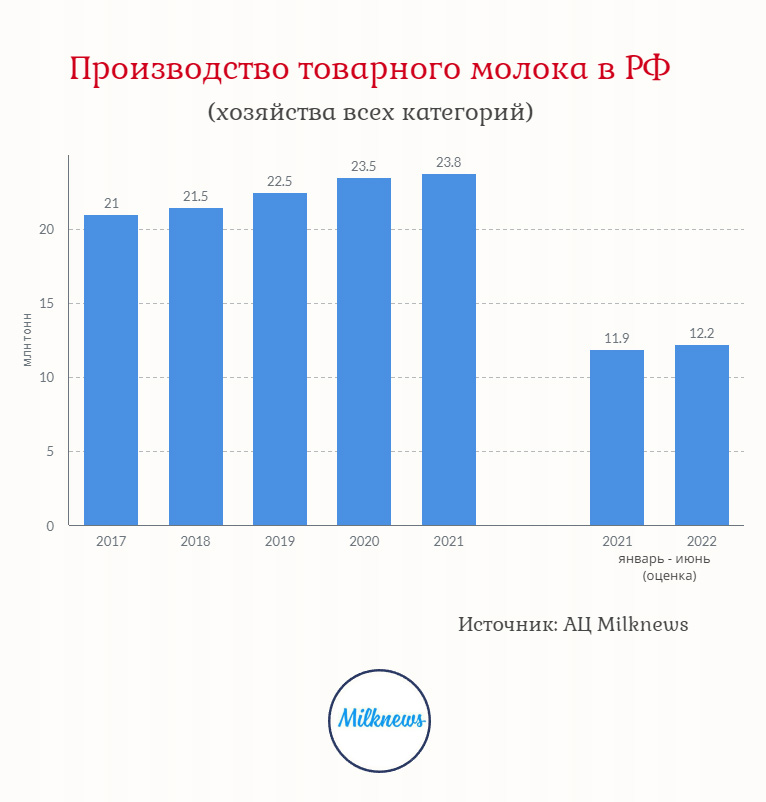

1. Производство молочки растет

Производство товарного молока в первом полугодии 2022 года по предварительным оценкам, выросло на 2,9% к уровню 2021 года, до 12,2 млн т. Прирост обусловлен благоприятной ценовой конъюнктурой и восстановлением рационов.

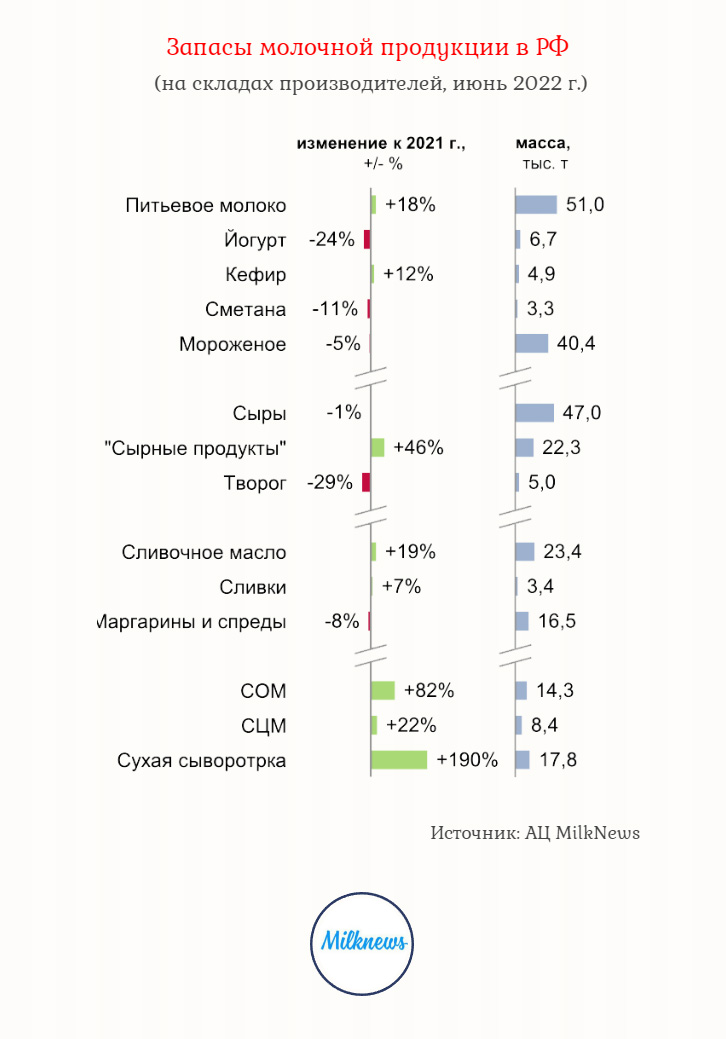

2. Запасы растут существенно

Запасы молочной продукции на складах молокоперерабатывающих предприятий к концу июня по молокоемким категориям существенно выросли: СОМ – на 82% (до 14,3 тыс. т), СЦМ – на 22% (до 8,4 тыс. т), сух. сыворотки – в 2,9 раза (до 17,8 тыс. т), сливочного масла – на 19% (до 23,4 тыс. т). Также выросли запасы питьевого молока и «сырных продуктов». А вот запасы сыров, творога, йогуртов и сметаны – снизились.

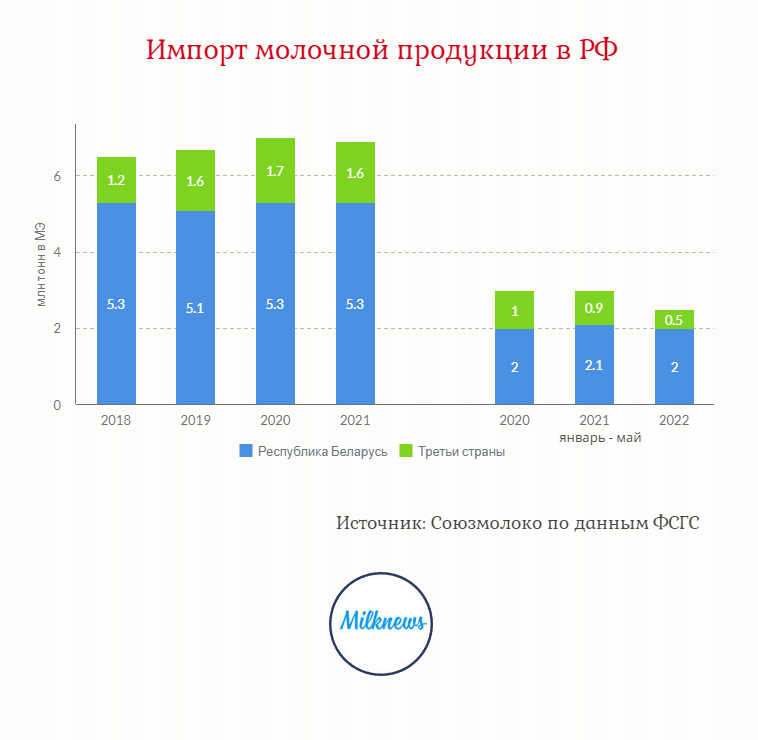

3. Импорт продолжает снижаться

В январе-мае 2022 года импорт молочной продукции снизился на 14% относительно аналогичного периода прошлого года. Всего было импортировано 2 544 тыс. т МЭ на сумму $1 191 млн (+4%). Отмечается снижение поставок всех видов молочной продукции за исключением сыворотки и продуктов на ее основе. При этом объем поставок из Белоруссии в МЭ снизился на 4%, из других стран – на 40%.

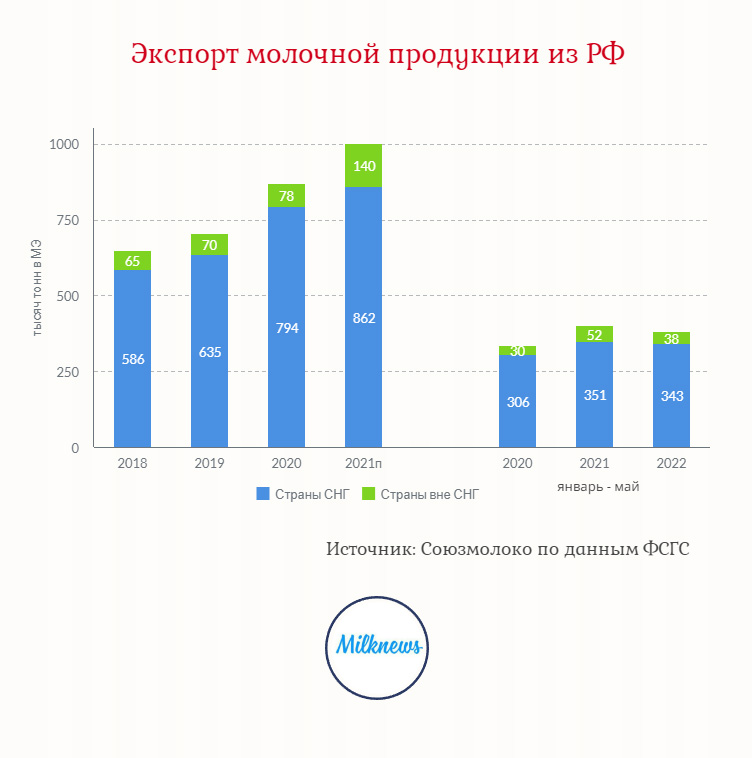

4. Экспорт замедляется

В январе–мае 2022 года экспорт молочной продукции замедлился: вывезено 381 тыс. т МЭ, что на 5% ниже уровня того же периода 2021 года, на сумму $187 млн (+4%). Сокращение объема экспорта обусловлено осложнением внешнеполитической ситуации, снижением конкурентоспособности российской продукции из-за укрепления рубля. Доля отгрузок в страны дальнего зарубежья снизилась с 14% (2021 год) до 10%.

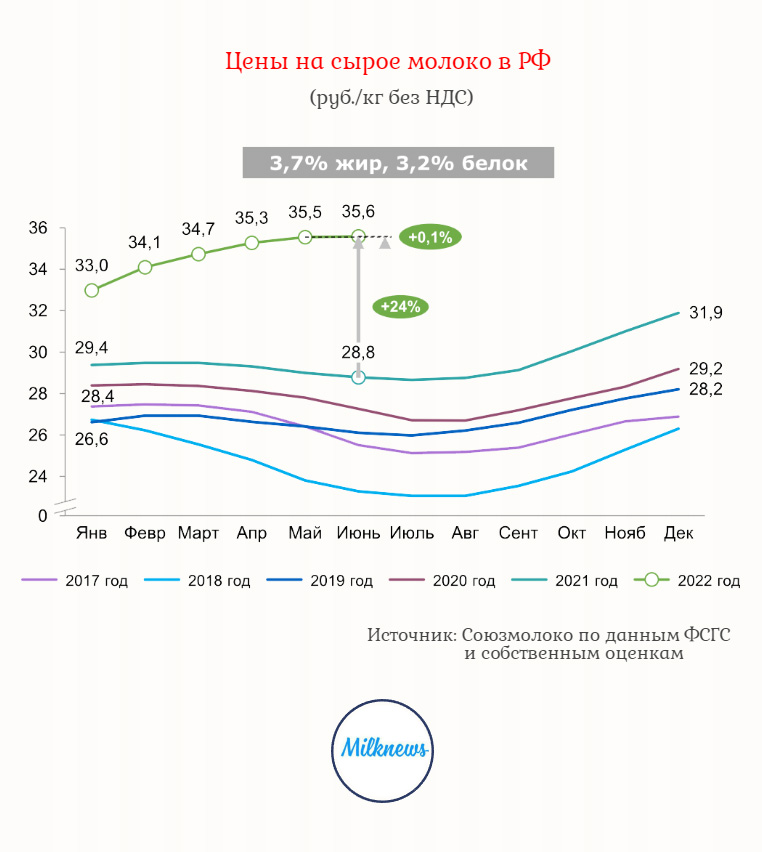

5. Уровень доходности в сырьевом секторе почти восстановлен

В первой половине 2022 года уровень доходности в сырьевом секторе практически восстановлен. Дальнейший рост себестоимости будет оказывать поддержку цене, ограничивающим фактором при этом выступит платежеспособный спрос и импорт из Белоруссии и стран Латинской Америки.

6. Себестоимость производства обошла прошлогодние показатели

Операционная себестоимость производства молока в июне 2022 года превышала уровень того же периода 2021 года. Предварительно, увеличение составило 10,7%. При этом за июнь себестоимость снизилась на 5,0%. Это обусловлено, главным образом, снижением цен на корма, сезонным повышением молочной продуктивности коров и укреплением национальной валюты. Сдерживанию роста себестоимости способствовало также существенное замедление инфляции в мае и дефляция в июне.

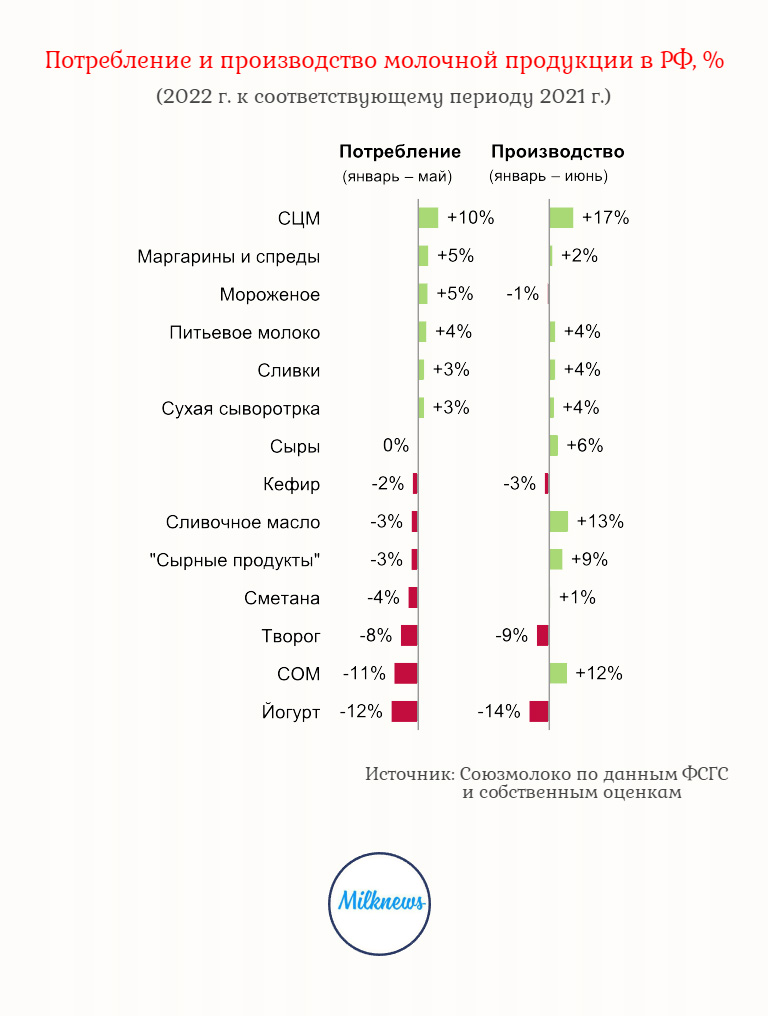

7. Потребители начали заменять дорогую кисломолочку и творог питьевым молоком

В 2022 году россияне стали потреблять более доступные молочные продукты. Это происходит под влиянием снижения доходов населения на фоне роста цен и повышенных темпов инфляции. В начале года наиболее выраженной стала тенденция замещения в рационе отдельных дорогостоящих категорий кисломолочной продукции (в том числе йогурты, сметана), а также творога более доступным питьевым молоком.

8. Сыры продолжают лидировать в структуре экспорта

В январе–мае 2022 года сыры сохраняли лидирующую позицию в стоимостной структуре экспорта с долей 25%. В это время сократились отгрузки питьевых молока и сливок, мороженого, сыворотки, СЦМ, творога, кисломолочной продукции, сливочного масла. При этом вырос экспорт СОМ, сыров и «сгущенки».

1660219185

бизнес

просмотров: 18111

Комментарии