Обзор Что происходит на рынке сырого молока?

Прирост производства товарного молока в России обеспечивают крупнейшие компании рынка. По итогам 2021 года ТОП-30 игроков смогли нарастить объемы на 320 тыс. т, в то время как общий прирост сектора оценивается в не более 250 тыс. т. Такие данные представили Союзмолоко, Streda Consulting и Milknews в рамках презентации рейтинга крупнейших производителей молока России. В рамках публикации мы решили выяснить, что происходит на отечественном рынке сырого молока, который, как и другие отрасли АПК в этом году переживает непростые времена. Подробности – в нашем новом материале.

Рост производства при снижении поголовья

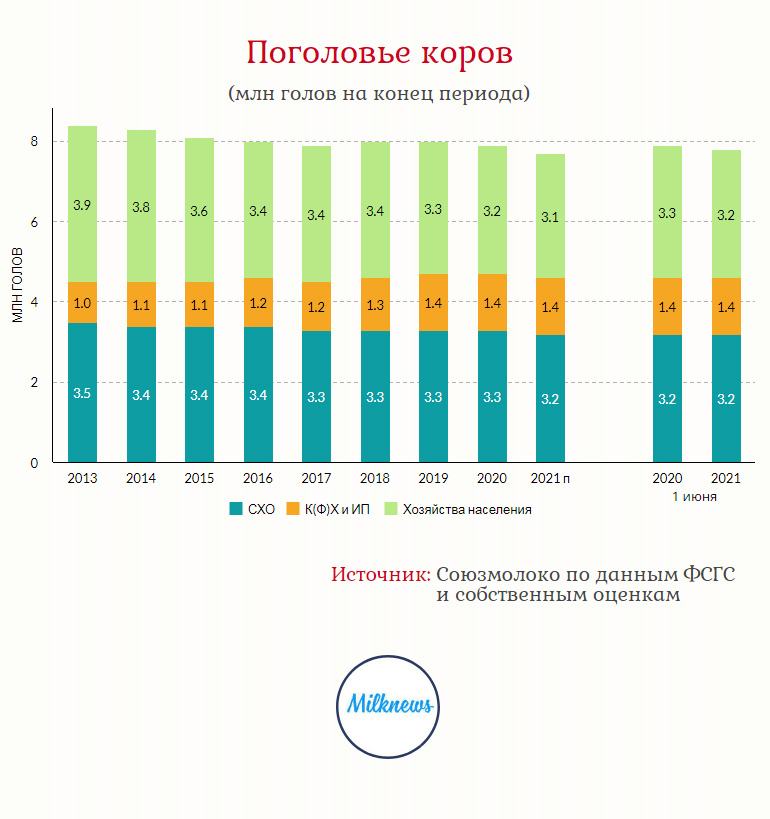

За пять месяцев текущего года поголовье коров в хозяйствах всех категорий сократилось на 1,7% или на 135 тыс. голов до 7,81 млн в сравнении аналогичным периодом с 2021-го, отмечают аналитики Союзмолоко. В сельскохозяйственных организациях (СХО) поголовье уменьшилось на 1% или на 33 тыс. коров. Больше всего оно сократилось на предприятиях Красноярского края – на 6,8 тыс. голов, в Новосибирской области и в Республике Татарстан – на 6,7 тыс. голов в каждом регионе.

При этом продуктивность дойного стада выросла - с января по май показатель увеличился в среднем по России на 5,6% до 3,4 т на одну корову. Наибольший прирост отмечен в Курской области – надой на одну корову в этом регионе за пять месяцев текущего года увеличился на 521 кг относительно аналогичного периода 2021-го. На втором месте — Новосибирская область, там прирост продуктивности на составил 423 кг. Тройку лидеров закрывает Татарстан – упомянутый показатель в республике вырос на 307 кг. Снижение продуктивности с января по май зафиксировано только в Московской области – оно составило относительно аналогичного периода прошлого года 104 кг на одну корову.

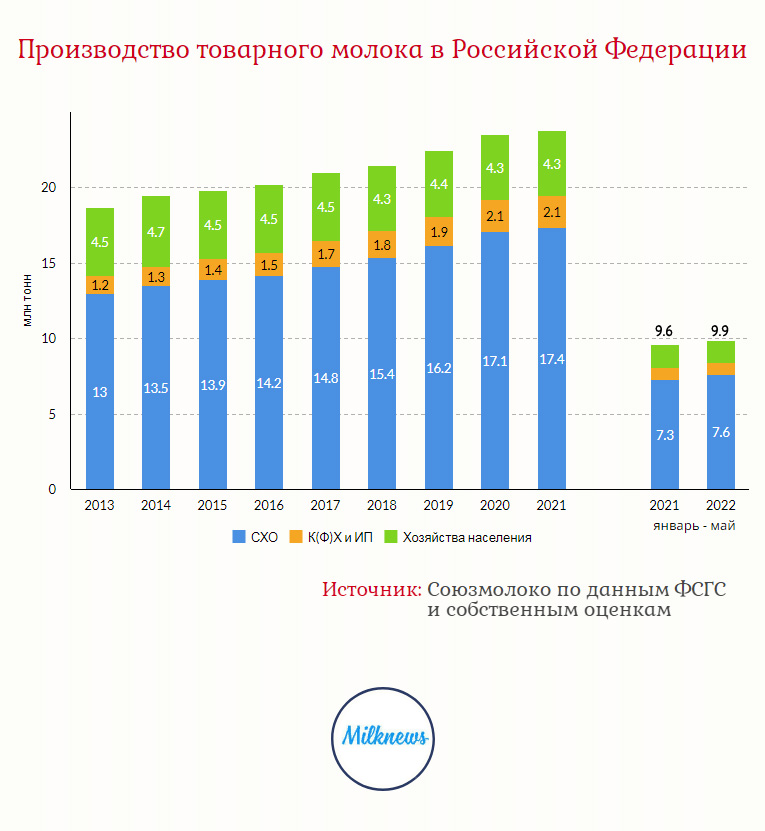

Таким образом, производство товарного молока с января по май текущего года увеличилось на 2,8% относительно аналогичного периода в 2021-м в хозяйствах всех категорий и на 4% в сельхозорганизациях. Всего за первые пять месяцев текущего года было произведено 9,9 млн т товарного молока. Лидерами по росту объемов производства товарного молока стали Курская область, Краснодарский край и Удмуртская Республика, увеличившие показатель за первые пять месяцев текущего года относительно аналогичного периода прошлого на 40,8 тыс. т, 27 тыс. т и 21,1 тыс. т соответственно.

Опрошенные Milknews производители подтверждают позитивную динамику в товарном секторе. Концерн «Детскосельский» из Ленинградской области в первом полугодии текущего года сохранил производственные мощности на уровне аналогичного периода 2021-го.

Производитель молока из Краснодарского края «Концерн «Покровский» в первом полугодии текущего года увеличил производство сырого молока на 5% относительно аналогичного периода годом ранее за счет увеличения среднесуточных надоев на голову.

«Это связано с работой над генетическим потенциалом животных и составлением оптимальных рационов, для чего мы планомерно улучшаем качество заготавливаемых кормов», - отмечает управляющий компании Максим Мишарев.

«Это связано с работой над генетическим потенциалом животных и составлением оптимальных рационов, для чего мы планомерно улучшаем качество заготавливаемых кормов», - отмечает управляющий компании Максим Мишарев.Увеличение продуктивности по итогам первого полугодия отмечается и на двух предприятиях Оренбургской области – «Елань» и «Дмитриевское Агро» - на 10-15% и 5% соответственно, хотя по оценкам экспертов Союзмолоко, в регионе с января по май производство товарного молока снизилось за первые пять месяцев текущего года относительно аналогичного периода прошлого на 6,8 тыс. т.

«Мы столкнулись со сложностями с кормами во время зимовки из-за прошлогодней засухи и поздно выгнали скот на пастбища из-за затяжной холодной весны. Однако позже погода наладилась, и мы смогли получить хороший результат по количеству и качеству молока», - делится гендиректор «Елани» Алексей Орлов.

Рост отпускных цен не догоняет повышение себестоимости производства

Президент концерна «Детскосельский» Юрий Брагинец отмечает, что цена реализации молока пока сохраняется на комфортном для производителей уровне средней рыночной.

«Однако переработчики вырабатывают план по ее снижению в августе. Этот вопрос беспокоит многих животноводов, так как наши издержки в первом полугодии текущего года существенно выросли, и низкая цена на молоко не позволит нам их покрыть – нам придется обращаться за финансовой поддержкой к государству», - говорит он.

«Однако переработчики вырабатывают план по ее снижению в августе. Этот вопрос беспокоит многих животноводов, так как наши издержки в первом полугодии текущего года существенно выросли, и низкая цена на молоко не позволит нам их покрыть – нам придется обращаться за финансовой поддержкой к государству», - говорит он.Начальник молочного комплекса «Дмитриевское Агро» Григорий Лапин тоже отмечает увеличение себестоимости производства молока из-за роста цен на корма.

«Если соя в прошлом году стоила в пределах 50 тыс. руб./т, то в этом году мы покупали ее и за 92 тыс. руб./т. Однако в июле наметился тренд на снижение цен на данный кормовой компонент, что, кстати, необычно для этого периода: обычно до начала уборки сои цены на нее не падают – они начинают снижаться только в августе, когда стартует сбор этой культуры и снова поднимаются в середине осени, когда он заканчивается и держатся примерно на одном уровне в течение всего года до новой уборки», - рассказывает он.

«Если соя в прошлом году стоила в пределах 50 тыс. руб./т, то в этом году мы покупали ее и за 92 тыс. руб./т. Однако в июле наметился тренд на снижение цен на данный кормовой компонент, что, кстати, необычно для этого периода: обычно до начала уборки сои цены на нее не падают – они начинают снижаться только в августе, когда стартует сбор этой культуры и снова поднимаются в середине осени, когда он заканчивается и держатся примерно на одном уровне в течение всего года до новой уборки», - рассказывает он.«Если цена на молоко не изменится, а корма еще немного подешевеют, то возрастет рентабельность производства молока – важный экономический показатель, который приводит в отрасль новых инвесторов, позволяет модернизировать и развивать действующие производства», - уверен он.

В «Елани» в этом сезоне тоже столкнулись с увеличением себестоимости производства, так как предприятию из-за низкой урожайности в его растениеводческих хозяйствах, где производится зерно и зеленной корм, пришлось дополнительно закупать и обеспечивать доставку сенажа и зерна. При этом цена на молоко, которая обычно изменяется в соответствии с рыночной конъюнктурой и подвержена сезонным колебаниям, в этом году в летний период не снижалась, – наоборот, отмечалась тенденция в сторону ее увеличения в связи с инфляционными процессами, делится наблюдениями Орлов.

«Вообще наше предприятие не сильно ощущает колебания рыночных цен. Мы продаем молоко компании Danone и работаем с ней по долгосрочным контрактам. Наш партнер всегда выполняет договорные обязательства, своевременно оплачивает поставки того количества продукции, которое мы ему реализовываем. Кроме того, Danone оказывает нашему предприятию консультационную поддержку по повышению эффективности производства молока», - заявляет руководитель.

«Вообще наше предприятие не сильно ощущает колебания рыночных цен. Мы продаем молоко компании Danone и работаем с ней по долгосрочным контрактам. Наш партнер всегда выполняет договорные обязательства, своевременно оплачивает поставки того количества продукции, которое мы ему реализовываем. Кроме того, Danone оказывает нашему предприятию консультационную поддержку по повышению эффективности производства молока», - заявляет руководитель.«Из-за этого мы получаем дотаций из местного бюджета, которую могли бы получать, если бы реализовывали молоко в Оренбургской области. Причем 80% от субсидий, на которые мы могли бы рассчитывать, федеральные, и только 20% в их составе муниципальных средств. Однако именно на местах принимаются решения о том, кому выделять деньги, а кому нет. В итоге мы остаемся без поддержки», - поясняет Орлов.

По словам управляющего «Концерна «Покровский» Михаила Мишарева, в первом полугодии текущего года цены на сырое молоко на 20% выше, чем годом ранее.

«С июня они начали снижаться. В первую очередь это обусловлено снижением цен на импорт. Но повышение цен на реализацию не в полной мере компенсирует рост затрат на производство, поэтому рентабельность производства молока в «Покровском» не выросла.

Рост операционной себестоимости производства молока в компании главным образом связан с повышением цен на корма и ветпрепараты, которые по некоторым позициям подорожали вплоть до 100%, стоимость вакцинации выросла до 50%. Растительные жмыхи выросли в цене на 10%, кормовые добавки – на 10-50% в зависимости от наименования», - отмечает Мишарев.

Сложная и неоднозначная

Так оценивает ситуацию в молочном животноводстве глава «Концерна «Детскосельский» Юрий Брагинец.

«Все оборудование, которое мы используем у себя на предприятии, зарубежного производства. И основные проблемы, с которыми сталкиваются в этом году производители молока – поставки комплектующих, обслуживание оборудования, в том числе, для доильных залов. Цены на сервис и комплектующие растут, а сроки доставки увеличиваются», - говорит он.

В «Елани» в этом году возникали проблемы с ремонтом импортного холодильного оборудования, которые заключались в долгом поиске комплектующих под замену.

«Мы нашли все необходимое на складах в России, но больше этих деталей в нашей стране нет, и как будет решаться этот вопрос в дальнейшем, неизвестно. Возможно, будем адаптировать наше оборудование под запчасти российского или китайского

производства», - рассуждает Орлов.

Для «Дмитровского Агро» основной проблемой в первом полугодии текущего года стал уход многих зарубежных производителей вакцин с российского рынка.

«Мы начали использовать альтернативные препараты, и это доставило определенный дискомфорт. Из-за смен вакцин приходиться менять планы вакцинаций на год и иногда вводить животному большее количество доз. Если некоторые зарубежные вакцины, используемые нами ранее, поддерживали иммунитет у животных в течение года, то вакцинацию отечественным препаратом необходимо провести восемь раз чтобы, получить тот же эффект», - делится Лапин.

Сейчас в «Дмитровском Агро» используют отечественные вакцины. Есть еще европейские, но их выбор сократился на 70%, а стоимость ветпрепаратов европейского производства от компаний, которые продолжают работать с Россией, выросла примерно на 20-40%, но пока предприятие справляется с этим увеличением цен, подчеркивает руководитель животноводческого комплекса.

В «Покровском», как уже отмечалось, тоже ощутили значительный рост стоимости ветпрепаратов, причем часть из них пришлось заменить аналогами российского и белорусского производства. При этом, подчеркивает топ-менеджер концерна, дефицита их не было.

Благодаря кадровой стратегии, у компании не было проблем и с рабочей силой.

««Покровский» не привлекает мигрантов для работы на предприятиях Концерна. Мы ведем активный поиск квалифицированных специалистов в отрасли АПК, в том числе в других регионах страны, которым мы предлагаем помощь с релокацией, обучением и последующим трудоустройством на наши предприятия (в ГК «Концерн Покровский» входят 22 растениеводческих и животноводческих хозяйства в 17 районах Краснодарского края/ред.)», - делится Мишарев.

Оптимистичный прогноз

По итогам 2022-го в концерне «Детскосельский» рассчитывают произвести больше молока, чем годом ранее.

«В этом году не было засухи, поэтому надои выше, чем в прошлом, - делится Брагинец.

Орлов тоже настроен оптимистично. В этом сезоне, по его мнению, ожидается улучшение ситуации, с кормовой базой, так как урожай должен быть хорошим».

1659345132

Молоко

4247 просмотров

Также рекомендуем:

молоко

АО «Заря» приступило к строительству фермы на 6 тыс. голов в Вологодской области

Рыбно-Слободский молочный комбинат за 1,5 млрд рублей откроется в 2026 году в Татарстане

Аналитический центр Milknews