Обзор Как развивалась молочная отрасль в 2022 году

Аналитический центр Milknews подвел итоги развития молочной отрасли в 2022 году по основным направлениям. Несмотря на осложнение внешнеполитической и экономической ситуации, прошлый год для молочной отрасли можно назвать более успешным, чем предыдущие года, испытавшие на себе влияние пандемии Covid-19. Предлагаем посмотреть, к каким результатам сектор пришел в ушедшем году.

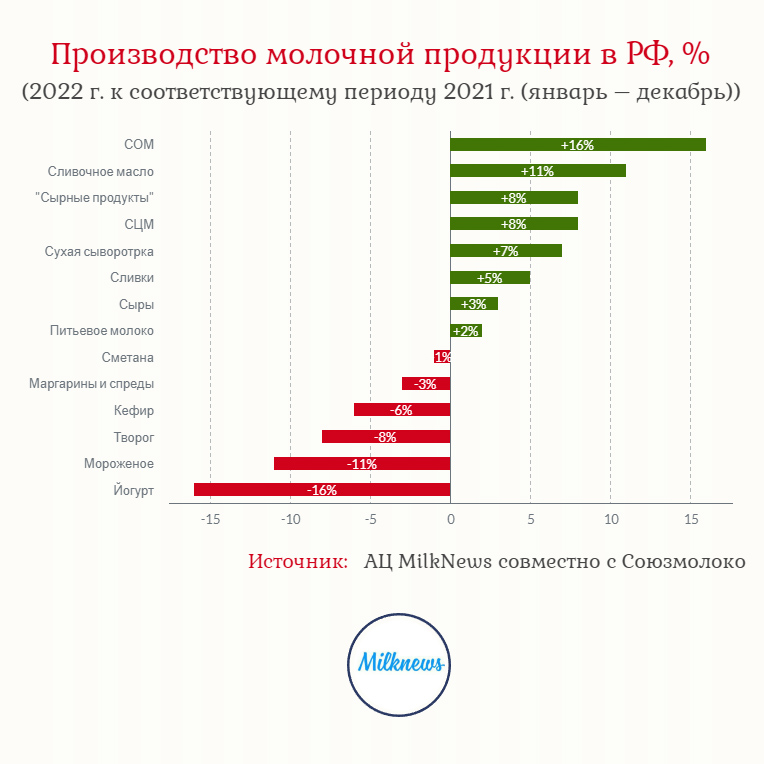

Производство молочной продукции

Перерабатывающий сектор в 2022 году сохранил положительную динамику развития. Конъюнктурные факторы обуславливают наращивание производства сухих молочных продуктов и сливочного масла. В 2022 году производство СЦМ выросло на 8% (до 69,1 тыс. т), СОМ – на 16% (до 111,3 тыс. т), сливочного масла – на 11% (до 314,2 тыс. т).

Также продолжился рост производства ряда других категорий продукции: сливок – на 5% (до 250,0 тыс. т), сыров – на 3% (до 669,0 тыс. т), сухой сыворотки – на 7% (до 197,6 тыс. т).

При этом снижение платежеспособного спроса становится причиной адаптации производителей цельномолочной продуктов и сыров к спросу. В результате растет производство более доступного питьевого молока (+2%, до 5,81 млн т) и «сырных продуктов» (+8%, до 213,7 тыс. т), а производство кисломолочной продукции, особенно из категории современных, снижается: йогуртов – на 16% (до 691,6 тыс. т), творога и продуктов на его основе – на 8% (до 692,3 тыс. т), кефира – на 6% (до 895,2 тыс. т).

Также сократилось производство мороженого – на 11% (до 468,1 тыс. т), маргаринов и спредов – на 3% (до 611,1 тыс. т).

Потребление молочной продукции

Тенденции в потреблении молочной продукции в 2022 году смещались в сторону более доступных категорий под влиянием снижения доходов населения на фоне роста цен и повышенных темпов инфляции. Так, произошло ослабление спроса на современные молочные категории, в том числе из десертной группы (йогурты, творожки) при одновременном сохранении/повышении спроса на традиционные категории молочные продукты и молокосодержащие продукты с ЗМЖ.

В 2022 году наиболее выраженной стала тенденция замещения в рационе отдельных дорогостоящих категорий кисломолочной продукции (в том числе йогурта, сметаны), а также творога более доступным питьевым молоком.

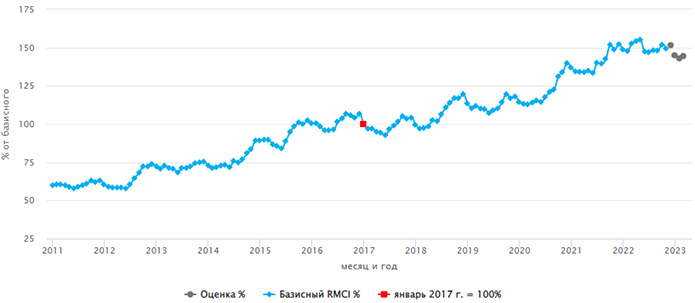

Себестоимость производства молока

Операционная себестоимость производства молока в декабре 2022 года практически соответствовала уровню того же периода 2021 года, но в сравнении с началом 2017 года оставалась выше на 51,6%. При этом за декабрь, по предварительным оценкам, операционная себестоимость выросла на 1,5% к ноябрю, что связано с предновогодним повышением расходов на оплату труда, а также с восстановлением цен на электроэнергию, продолжающимся повышением стоимости дизельного топлива и ослаблением курса рубля.

В течение 2022 г. среднегодовой прирост операционной себестоимости производства молока составил, по предварительным оценкам, около 7 – 8%, что существенно ниже темпов роста, наблюдаемых в предшествующие годы (период активной фазы пандемии), когда в среднем по году рост себестоимости достигал 16-20%. Замедление темпов роста себестоимости в 2022 г. обусловлено стабилизацией цен на корма и минеральные удобрения, снижением темпов роста цен на дизельное топливо с одновременным восстановлением молочной продуктивности коров после наблюдавшейся негативной динамики в 2021 г. Вместе с тем, несмотря на замедление темпов роста операционных затрат, уровень себестоимости остается достаточно высоким.

Цены на молоко

Уровень цен на сырое молоко в декабре 2022 года составил 34,6 руб./кг (без НДС, 3,4% жир, 3,0% белок), что соответствует 37,3 руб./кг (без НДС, 3,7% жир, 3,2% белок). Декабрьский уровень цены оставался на 16,9% выше уровня декабря 2021 года и вырос за месяц на 1,3%.

В среднем по итогам 2022 года уровень цен на сырое молоко на 20% превышал значение 2021 года, что стало отложенным следствием двухлетнего роста себестоимости. В результате по итогам 2022 года уровень операционной доходности в сырьевом секторе восстановлен. Дальнейший рост себестоимости может оказывать поддержку цене, ограничивающим фактором при этом выступят платежеспособный спрос, уровень товарных запасов и импортные поставки готовой продукции.

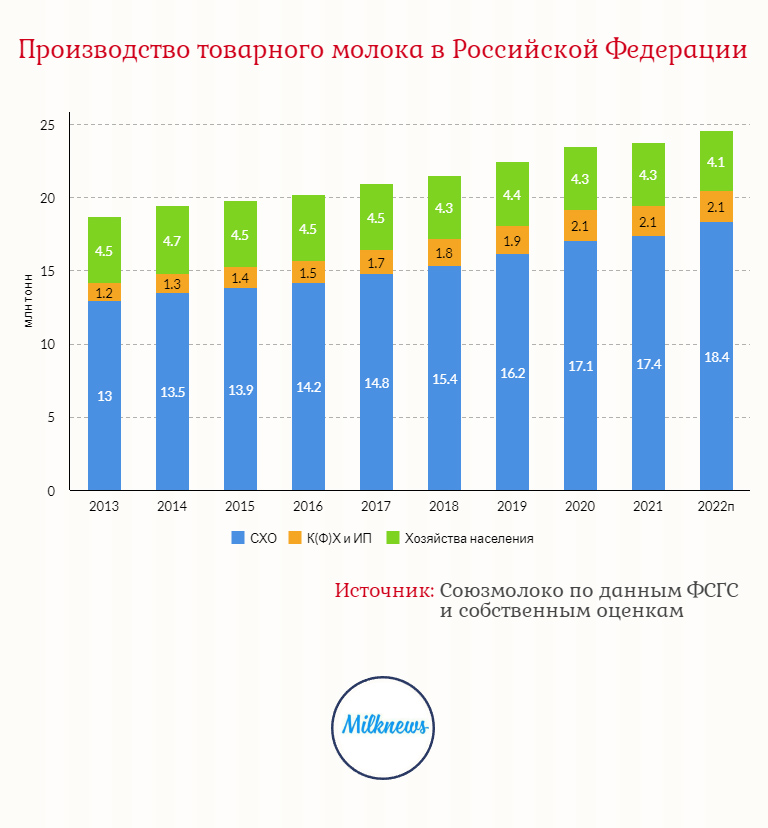

Производство товарного молока

Производство товарного молока в 2022 году, по предварительным оценкам, выросло на 3,7% к уровню 2021 года, до 24,6 млн т, в том числе в сельхозорганизациях – на 5,8%, до 18,4 млн т.

Прирост обусловлен благоприятной ценовой конъюнктурой и восстановлением рационов. Основной прирост в сельхозорганизациях отмечен в Краснодарском крае (+99 тыс. т), Курской (+84 тыс. т) и Владимирской (+55 тыс. т) областях, в Республике Татарстан (+82 тыс. т). При этом снижается производство в Пензенской (-25 тыс. т), Челябинской (-9 тыс. т), Курганской (-5 тыс. т), Иркутской (-3 тыс. т) областях и ряде других регионов.

Валовое производство молока в хозяйствах всех категорий увеличилось в 2022 году на 2%, до 32,98 млн т.

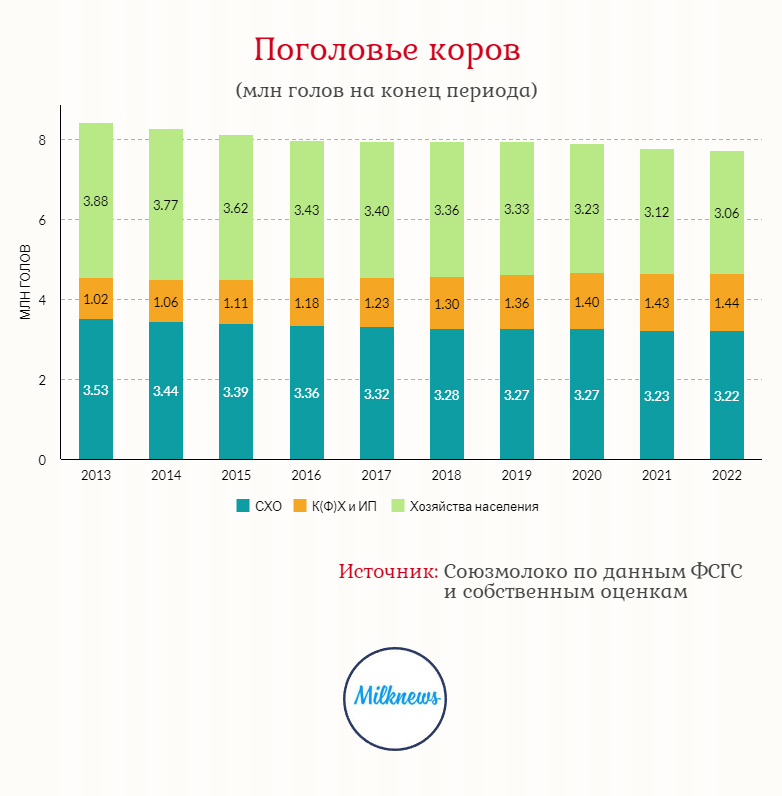

Поголовье коров

Поголовье коров в хозяйствах всех категорий к началу 2023 года по-прежнему оставалось ниже уровня того же периода 2022 года и составило 7,72 млн гол. (-0,8%, или -64 тыс. гол.), в том числе в сельхозорганизациях снижение составило 0,2% (-6,9 тыс. гол., до 3,22 млн гол.).

Наибольшее сокращение поголовья в сельхозорганизациях отмечено в Республике Башкортостан (-7,6 тыс. гол.), Новосибирской (-5,6 тыс. гол.), Московской (-3,6 тыс. гол.) и Оренбургской (-2,7 тыс. гол.) областях, Алтайском крае (-2,6 тыс. гол.).

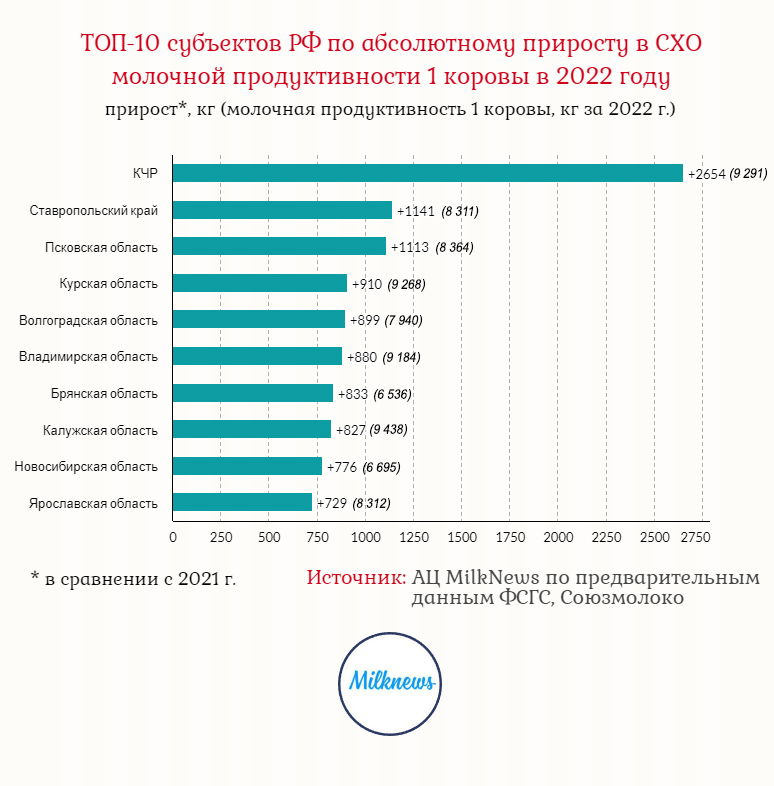

Молочная продуктивность

Надои молока на одну корову в сельхозорганизациях (кроме СМП) в 2022 году выросли в среднем на 6,6% (+474 кг), до 7 644 кг.

Повышение продуктивности стало следствием продолжения процесса восстановления рационов на фоне роста цен на молоко и замедления роста цен на корма.

Наибольший прирост продуктивности коров в сельхозорганизациях отмечен в Карачаево-Черкесской Республике (+2 654 кг), Ставропольском крае (+1 141кг), Псковской (+1 113 кг) и Курской (+910 кг) областях. В регионах из числа топ-25 производителей продуктивность снизилась в Тюменской области (-2%).

Запасы молочной продукции

Запасы молочной продукции на складах молокоперерабатывающих предприятий к концу декабря 2022 года по ряду молокоёмких категорияй существенно выросли: СОМ – в 3,6 раза (до 16,1 тыс. т), сухой сыворотки – в 3,1 раза (до 19,5 тыс. т), сливочного масла – на 57% (до 22,2 тыс. т).

Также выросли запасы наиболее доступных категорий: питьевого молока – на 26% (до 48,4 тыс. т), «сырных продуктов» – на 50% (до 21,1 тыс. т), а также категорий с тенденцией на снижение потребления: сыров – на 23% (до 45,0 тыс. т), сметаны – на 20% (до 3,1 тыс. т).

При этом снизились запасы творога (-2%, до 4,9 тыс. т), йогуртов (-22%, до 6,1 тыс. т) и ряда других категорий.

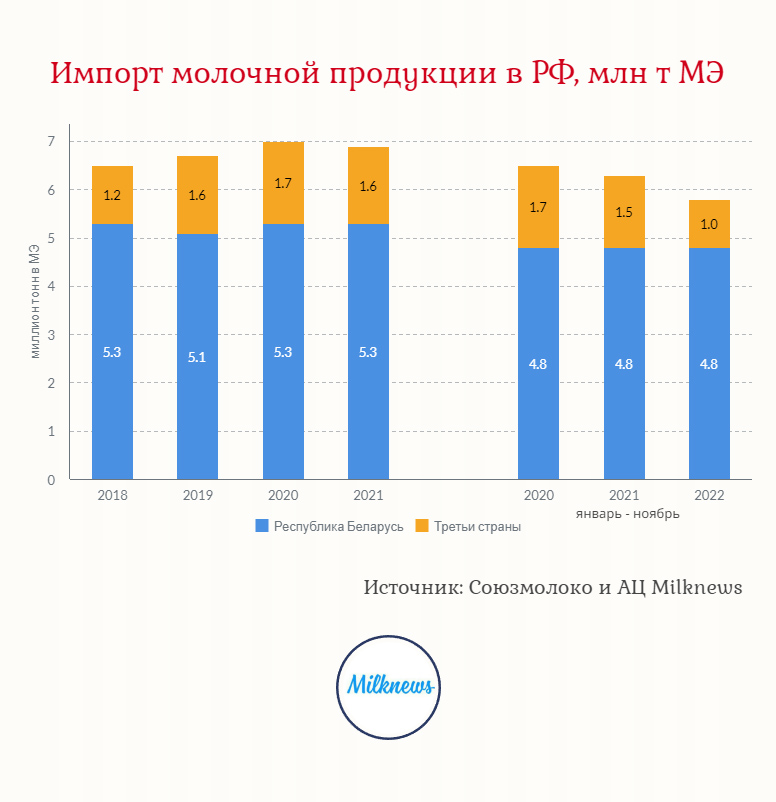

Импорт молочной продукции

В январе-ноябре 2022 года импорт молочной продукции снизился, по оценкам экспертов, на 9% в сравнении с уровнем того же периода 2021 года. Было импортировано 5 800 тыс. т в молочном эквиваленте на сумму $3 149 млн (+23%).

Отмечается снижение поставок всех видов молочной продукции за исключением сыворотки и продуктов на ее основе. При этом объем поставок из Белоруссии в молочном эквиваленте увеличился на 1%, из других стран – снизился на 37%.

Основными молочными товарами, импортируемыми Россией, в 2022 году оставались сыры (≈45% импорта в стоимостном выражении), сливочное масло (22%), молоко и сливки сухие и сгущеные (10%), в том числе СОМ (4%) и СЦМ (3%), питьевые молоко и сливки (5%), кисломолочная продукция (5%), «сырные продукты» (5%) и творог (4%).

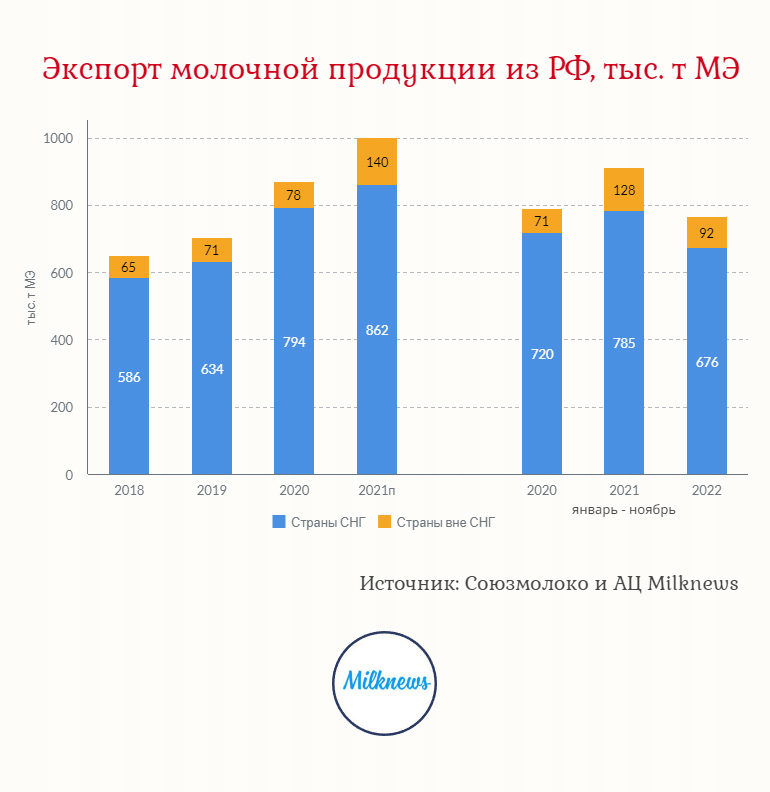

Экспорт молочной продукции

В январе-ноябре 2022 года экспорт молочной продукции замедлился: было вывезено 768 тыс. т в молочном эквиваленте, что на 16% ниже уровня того же периода 2021 года, на сумму $431 млн (+1%).

Сокращение объема экспорта обусловлено снижением поставок на Украину, осложнением внешнеполитической ситуации, снижением конкурентоспособности российской продукции из-за укрепления рубля.

Доля отгрузок в страны дальнего зарубежья снизилась с 14% в 2021 году до 12%.

Экспорт молочной продукции в Китай в физической массе сократился на 14%, до 3,7 тыс. т, в стоимостной оценке – на 27% (до $6,9 млн). Китай стал третьей страной по направлениям сокращения экспорта в 2022 году после Украины и США.

1675943046

бизнес

9788 просмотров