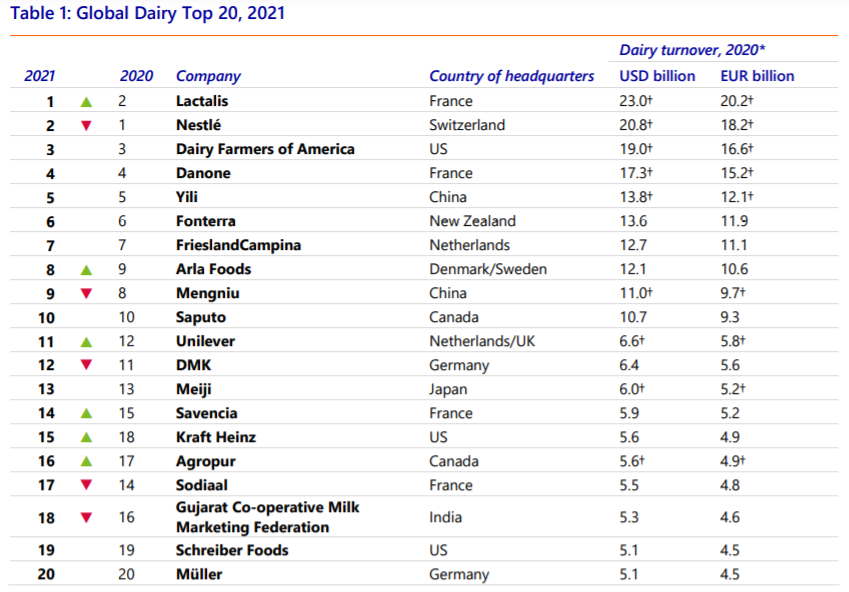

Rabobank: Lactalis стал новым лидером ТОП-20 мировых молочных компаний

Rabobank обновил ежегодный рейтинг крупнейших мировых молочных компаний по объему денежного оборота Global Dairy Top-20. В этом году в рейтинге сменился лидер – французский молочный концерн Lactalis обогнал бессменного лидера швейцарскую корпорацию Nestle. О том, какие изменения произошли в ТОП-20 в этом году, а также как Rabobank оценивает будущее мирового молочного рынка, читайте в материале Milknews.

Источник: Rabobank

Совокупный оборот ТОП-20 мировых молочных компаний за год снизился всего на 0,1% в долларовом выражении после роста на 1,8% в предыдущем году. Между тем, в евро он упал на 1,9%. В 2020 году активность лидеров мирового рынка в области слияний и поглощений замедлилась: было объявлено примерно 80 сделок по сравнению со 105 в предыдущем году. В 2021 году активность возросла, и к середине года было объявлено уже более 50 сделок.

2020-й, отмеченный глобальной пандемией Covid-19, стал беспрецедентным годом, когда молочные компании столкнулись с такими проблемами, как сбои в каналах сбыта в розничной торговле и общепите, неустойчивые цены на сырье, изменение потребительского поведения. Между тем, в отрасли наблюдался рост мировой торговли, несмотря на масштабные логистические проблемы. В целом, пандемия повлияла на ситуацию в молочной отрасли слабее, чем опасались многие, что свидетельствует об устойчивости сектора.

Локдаун во многих странах привел к тому, что потребители стали больше готовить дома. Это, в свою очередь, привело к рекордным продажам у некоторых компаний, занимающихся производством сливок, масла и сыра. Пандемия также повысила осведомленность потребителей об экологических проблемах. Согласно опросу Boston Consulting Group, в котором приняли участие более 3000 человек в восьми странах, 70% респондентов указали, что они больше осведомлены, чем до Covid-19, о том, что деятельность человека угрожает климату и что ухудшение состояния окружающей среды, в свою очередь, негативно влияет на человека.

Прислушиваясь к потребительским настроениям, многие компании из Global Dairy Top 20, взяли на себя обязательства по повышению устойчивости до 2030 года и достижению углеродной нейтральности до 2050 года. Для выполнения этих обязательств ведущие компании, производящие молочную продукцию, должны будут сотрудничать с фермерами для продвижения более экологически безопасных продуктов и сокращения вредных выбросов в собственных цепочках поставок.

Что изменилось в рейтинге?

В 2021 году французская группа Lactalis благодаря сделкам слияний и поглощений сместила давнего отраслевого лидера швейцарский концерн Nestlé с первого места в мировом топе. Политика Lactalis, направленная на интенсивный рост, а также стратегия слияний и поглощений вывели компанию с девятого места с оборотом в $4,8 млрд в 2000 году на сегодняшнюю лидирующую позицию с оборотом в $23 млрд.

С 2010 года Lactalis заключила около 60 сделок M&A, расширив свое глобальное присутствие на Ближнем Востоке, в Африке, а также в Северной и Южной Америке. Ожидаемое приобретение Lactalis бизнеса по производству сыров Kraft Heinz и компаний группы Bel (Royal Bel Leerdammer, Bel Italia, Bel Deutschland и Bel Shostka Ukrain)e, совокупный годовой оборот которых составляет около $2,5 млрд, должно упрочить лидерство компании в рейтинге в следующем году.

Падение Nestlé было предсказано еще в 2019 году, когда она продала свой бизнес по производству мороженого в США компании Froneri, сократив разрыв с Lactalis до $1,1 млрд. Тем не менее, по оценкам Rabobank, оборот Nestlé в молочном секторе в 2020 году составил $20,8 млрд, что на 60% больше, чем в начале века.

Крупнейший молочный кооператив США, Dairy Farmers of America (DFA), сохранил третье место в рейтинге. Кооператив вытеснил Danone с третьего места в 2019 году после приобретения Dean Foods. Обе компании сообщили о снижении продаж в молочном сегменте в 2020 году. DFA продала некоторые активы из-за приобретения Dean Foods, в то время как Danone столкнулась с препятствиями на рынке детских смесей. Как и Nestlé, Danone продолжает развивать свой портфель, уделяя больше внимания приобретениям в сегменте молочных альтернатив.

Азиатский молочный гигант Yili в прошлом году переместился на пятое место рейтинга, увеличив продажи на 20% после приобретения новозеландской Westland Coperative Dairy Company. Несмотря на сокращение разрыва между собой и группой лидеров с приростом оборота в 2020 году на 6,5% (в долларовом выражении), Yili по-прежнему отстает от ведущей группы на $3,5 млрд.

Fonterra идет вслед за Yili с ростом оборота на 5,3% в новозеландских долларах (3,8% в долларах США) в 2019/20 финансовом году, включая доходы от незавершенных продаж China Farms и DPA Brazil, которых не будет в итоговых показателях следующего года.

Далее в рейтинге сплоченной группой идут европейские молочные кооперативы. Разница в обороте FrieslandCampina и Arla Foods составляет менее 500 млн евро. Оборот Arla Foods в евро вырос на 1,1% из-за хороших розничных продаж во время пандемии, тогда как FrieslandCampina потеряла 1,4% в евро из-за колебаний валютного курса, геополитической напряженности и затрат, связанных с крупной внутренней реструктуризацией. Тем не менее, FrieslandCampina сохранила седьмую позицию, а Arla Foods поднялась на восьмое место.

Mengniu и Saputo замыкают десятку крупнейших мировых молочных компаний с небольшим разрывом между собой. После завоевания двух позиций в прошлом году китайская Mengniu опустилась на девятое место из-за падения курса юаня и продажи 51% доли в Junlebao Dairy. Приобретение Mengniu австралийской компании по производству органического детского питания Bellamy's было недостаточным, чтобы компенсировать потери.

Канадская компания Saputo сохранила десятую позицию, которую она приобрела после покупки британской Dairy Crest Group за $1,5 млрд долларов в 2019 году. Совсем недавно Saputo объявила о двух стратегических приобретениях: шотландской компании Bute Island Foods, специализирующейся на производстве альтернативных молочных продуктов, и Wisconsin Specialty Protein, производящей ингредиенты с добавленной стоимостью, включая козью сыворотку, органическую лактозу и другие молочные продукты. Хотя эти инвестиции не являются особо крупными сделками, они представляют собой актуальные приобретения и диверсификацию для Saputo.

Во второй половине списка за год не появилось новых игроков, хотя ряд находящихся там молочных компаний и поменялись местами.

Что будет дальше?

По прогнозам Rabobank, инвестиционная активность в отрасли останется стабильной, в том числе в таких популярных категориях, как специальные сыры, инновационные молочные ингредиенты, альтернативы молочным продуктам, а также продукты для ЗОЖ. Кроме того, ожидается ряд сделок в смежных секторах, таких как логистика и управление запасами.

На уровне фермерских хозяйств рост себестоимости продукции из-за роста стоимости кормов, вызванного засухой, и инфляционного давления будет удерживать маржу на низком уровне, ограничивая рост производства молока в регионах-экспортерах “большой семерки” до уровня менее 1,2%. В результате ожидается, что ведущие рынки молочных продуктов сохранят равновесие.

Оглядываясь назад, можно сказать, что консолидация - это ключевое слово для описания эволюции Global Dairy Top 20 за последние два десятилетия, при этом 14 компаний по-прежнему присутствуют в рейтинге этого года как независимые. С 2000 по 2020 год совокупный оборот 20 ведущих компаний вырос более чем вдвое, ежегодно увеличиваясь на 3,8%.

В течение следующего десятилетия и далее изменение демографической ситуации откроет новые возможности для развития молочного животноводства. По данным ООН, с 2020 по 2030 год на планете появятся еще 750 миллионов человек. Более 35% прироста населения придется на Африку, за которой следуют Индия с 16%, Пакистан с 5,6%, Индонезия с 3,4%, Китай с 3,3% и США с 2,5%.

Индия и Пакистан будут совершенствовать (насколько это возможно в их положении) технологии, оборудование и генетику для сокращения отходов и увеличения надоев, чтобы сократить значительный углеродный след на своих фермах.

Африка останется регионом с постоянным ростом импорта молочной продукции. При этом основными ее партнерами в этом отношении будут страны, входящие в двадцатку крупнейших мировых производителей молочной продукции. Индонезия также останется стабильно растущим рынком для мировых экспортеров молочной продукции.

Если не произойдет каких-либо геополитических изменений, Китай продолжит оставаться крупнейшим импортером молочной продукции в мире. Однако вместо того, чтобы доминировать на рынке детского питания, как это было последние два десятилетия, в молочном секторе страны будет расти рынок продуктов для людей «старше 50 лет». По прогнозам, население Китая вырастет примерно на 25 млн в течение десятилетия, но при этом произойдут значительные демографические изменения. По прогнозам экспертов, количество людей в возрасте до 4 лет уменьшится почти на 13 млн, а количество людей старше 50 лет увеличится на 100 млн.

По прогнозам, население США вырастет на 18,6 млн человек и достигнет почти 350 млн человек. Это будет стареющий и процветающий рынок, который будет привлекать инновации. Рынок ЕС с потребительской базой около 450 млн человек в 2030 году также будет стареющим и богатым, но население увеличится лишь на 2,3 млн человек по сравнению с 2020 годом. В результате европейские молочные компании столкнутся с ограниченным ростом на внутренних потребительских рынках. В то же время, согласно прогнозам, производство молока в ЕС будет расти всего на 0,6% ежегодно в течение десятилетия по сравнению с среднегодовым темпом роста на 1,2% в период с 2016 по 2020 год.

На уровне ферм консолидация продолжится во всем мире. Крупнейшие молочные предприятия в Северной Америке, Китае и России превысят планку в 250 тыс. голов. В других регионах средний размер молочного стада увеличится, но социальное и экологическое давление ограничит рост поголовья в Европе и Новой Зеландии, в результате чего большая часть прироста продукции будет обеспечена за счет увеличения продуктивности на одну корову.

Молочные кооперативы в ЕС и Новой Зеландии столкнутся с еще большими трудностями в обеспечении роста товарооборота из-за сочетания зрелого внутреннего рынка и ограниченного роста объемов молока в ответ на требования устойчивости. В результате компании этих стран, вероятно, сосредоточат свое внимание на стратегиях создания добавленной стоимости, в том числе на альтернативных молочных продуктах, рационализации производственных мощностей и глобальных маркетинговых альянсах.

Rabobank ожидает, что к 2030 году у потребителей во всем мире появится возможность покупать альтернативные продукты на растительной и клеточной основе по конкурентоспособным ценам. Потребители, не чувствительные к ГМО, скорее всего, будут выбирать растительные альтернативы. Между тем, крайне важно, чтобы молочный сектор стал частью глобального движения по сокращению выбросов углерода, а также чтобы производители продуктов питания и предприятия общепита не исключали натуральные молочные продукты из своего ассортимента и меню соответственно.

Теги: Молоко мир

Также рекомендуем:

ПОПУЛЯРНОЕ