Подробности Что нужно знать тем, кто хочет экспортировать сыры в Японию

Развитая экономика, зависимость от импортных поставок сырья, в том числе сельхозпродукции, а также многочисленное городское население и высокий уровень жизни делают Японию перспективным рынком для экспорта продовольствия, в том числе сыров – их потребление растет в стране ежегодно. Что нужно знать отечественным экспортерам, чтобы выйти на японский рынок, расскажем в обзоре, который подготовлен по материалам Федерального центра «Агроэкспорт» при Минсельхозе РФ.

Сырный рынок Японии

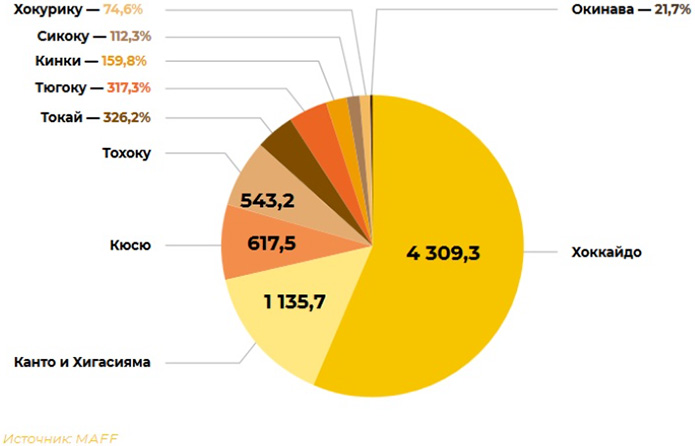

Объемы внутреннего производства готовых к употреблению сыров и ингредиентов для производства плавленых сыров из собственного молока сравнительно небольшие — порядка 40-44 тыс. тонн. В 2022 г. в Японии было произведено 23,0 тыс. тонн готовых к употреблению натуральных сыров и порядка 21,1 тыс. тонн ингредиентов для производства плавленых сыров.

Как и в большинстве стран мира, стремясь увеличить добавленную стоимость, большую часть плавленых сыров японские молочные компании производят внутри страны, импортируя ингредиенты для их производства. В 2022 г. в стране произведено 128,7 тыс. тонн плавленых сыров из собственного (16%) и импортного сырья (84%).

Потребление сыров

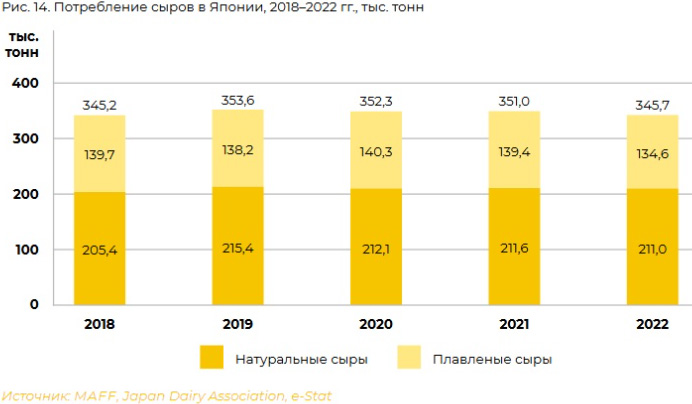

Потребление сыров в Японии в 2022 г. оценивается в 345,7 тыс. тонн — уровень 2018 г. Основной объем потребления (61,1%) приходится на натуральные сыры, которые практически в полном объеме импортируются, на плавленые сыры приходится порядка 38,9% от общего потребления сыров в стране.

Потребление сыров на душу населения в Японии непрерывно растет. Так, еще в начале прошлого века оно было нулевым, в 1990 г. достигло 1,1 кг на человека в год, в 2009 г. составило 1,8 кг, а к 2022 г. увеличилось до 2,8 кг. Однако в последние годы наблюдалось незначительное снижение объемов потребления сыров: на 0,1% в 2020-2021 гг. и на 1,3% в 2022 г. Основными причинами замедления и снижения потребления сыров в стране являются влияние пандемии COVID-2019 в 2020-2021 гг. и рост розничных цен реализации в 2022 г.

Старение населения также будет выступать положительным фактором в пользу роста потребления сыра в части здорового питания. Япония является одной из самых быстро стареющих стран мира, где около трети населения старше 65 лет.

Каналы реализации

В структуре потребления сыров Японии в 2018–2022 гг. основным каналом реализации являлись розничные торговые сети, на долю продаж которых в 2022 г. пришлось 63,7% (220,1 тыс. тонн) всех продаж сыров. Доля продаж сыров в секторе общественного питания в 2022 г. составила 36,3% (125,6 тыс. тонн). В среднесрочной перспективе ожидается, что продажи сыров в розничных каналах реализации к 2027 г. достигнут 243,9 тыс. тонн.

Поддержку росту продаж сыров в розничных каналах реализации в первую очередь окажет более широкое использования сыра в домашних условиях. Несмотря на то, что японский рынок сыров относительно стран Запада развит слабо, из-за активного развития западной кухни в стране японские потребители все чаще включают сыр в свой рацион, а производители в свою очередь проводят новые маркетинговые кампании, направленные на различные варианты употребления сыра на дому.

Структура продаж

Около 65,6% розничных продаж сыров в натуральном выражении в 2022 г. приходилось на плавленые сыры, оставшаяся часть продаж (34,3%) пришлась на натуральные сыры. В стоимостном выражении доля продаж плавленых сыров по итогам 2022 г. составила 54,7%, против 45,3% продаж натуральных сыров.

Категория натуральных сыров в 2018–2022 гг. демонстрировала наиболее высокие темпы роста в натуральном выражении (5,7% в год). Столь значительные темпы прироста натуральных сыров за рассматриваемый период объясняются увеличением потребления твердых упакованных сыров с 46,3 тыс. тонн в 2018 г. до 58,8 тыс. тонн в 2022 г.

Мягкие сыры в период 2018–2022 гг. являлись второй самой быстрорастущей категорией со среднегодовым темпом роста в размере 4,9% по объему. Продажи плавленых сыров демонстрировали наименьшие среднегодовые темпы роста продаж (0,3% в натуральном выражении). Самыми продаваемыми видами твердых сыров в Японии в 2022 г. были сыр Чеддер и Гауда. Среди мягких сыров наибольший объем продаж приходился на Камамбер и Моцарелла.

Предпочтения покупателей

Японские потребители предпочитают мягкие и нежные, не слишком соленые сыры. В частности, популярны плавленые сыры, но также хорошо покупаются сыры гауда, камамбер, моцарелла и мягкий чеддер. Более плотные сыры менее популярны. Они присутствуют как правило в ограниченных торговых каналах и используются преимущественно для приготовления западных блюд. Потребителям не очень нравятся сыры из овечьего или козьего молока, такие как фета, из-за своеобразного вкуса этого вида молока.

Нишевые сыры также получают все большее признание, поскольку японцы постоянно ищут новые высококачественные продукты. За последние несколько лет открылось несколько магазинов для гурманов, включая специализированные магазины сыров крупных импортеров, таких как Nippon Mycella и Seikai. Часто эти магазины также предлагают вино и другие сопутствующие продукты или напитки.

Импорт сыров

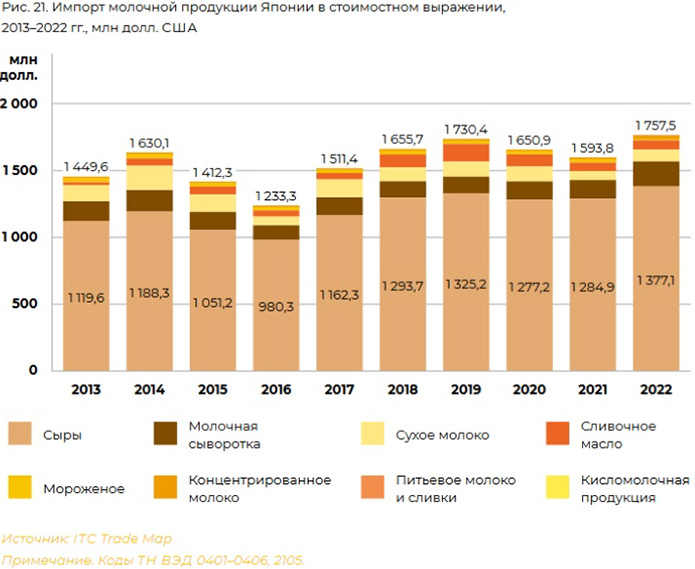

Япония является одним из крупнейших в мире импортеров сыров в 2022 г.: 7 место по импорту в натуральном выражении и 9 место в стоимостном выражении, по данным ITC Trade Map. В 2022 г. Япония импортировала 274,1 тыс. тонн сыров на сумму 1 377,1 млн долл. США.

В 2022 г. в структуре импорта сыров Японии в натуральном выражении наибольшую долю в поставках занимали прочие сыры — 67,3% (184,4 тыс. тонн). При этом общие среднегодовые темпы роста импорта прочих сыров в 2013–2022 гг. демонстрировали положительную динамику и составили 1,7% в год. Второе место в структуре импорта сыров Японии занимают поставки молодых сыров, которых в 2022 г. было импортировано 77,0 тыс. тонн на сумму 366,4 млн долл. США.

Важно, что за 2013–2022 г. среднегодовые темпы роста импорта молодых сыров Японии ежегодно снижались на 1,2% в натуральном выражении. На долю плавленых и тертых сыров в натуральном выражении по итогам 2022 г. пришлось по 2,4% и 1,9% соответственно. Доля импорта голубых сыров в 2022 г. составила 0,4%. Ключевыми поставщиками сыров в Японию являются Новая Зеландия, Австралия, США и страны Европейского союза.

Экспорт сыров

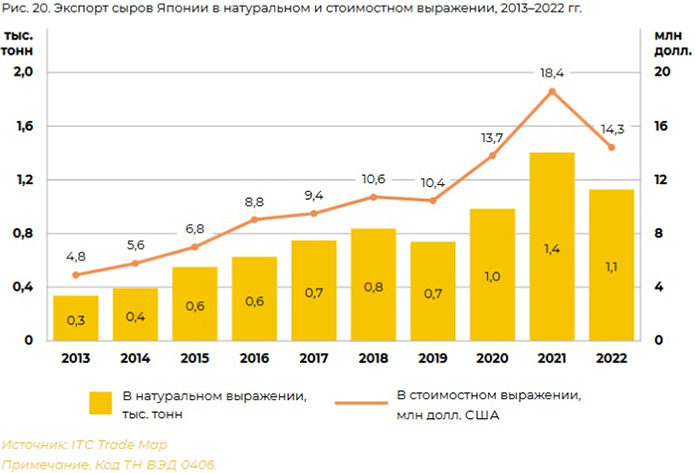

Япония не осуществляет поставки значительных объемов молочной продукции в третьи страны. Согласно данным ITC TradeMap, в 2022 г. страна экспортировала на внешние рынки молочной продукции на сумму 132,1 млн долл. США. При этом совокупный среднегодовой темп роста экспорта молочной продукции из Японии в 2013–2022 гг. находился на уровне 22,0%.

В структуре экспорта молочной продукции из Японии превалируют поставки мороженого, питьевого молока и сыров. При этом доля поставок сыров в общем объеме экспорта молочной продукции Япония незначительна - в 2022 г. она составила порядка 10,8%.

Особенности дистрибуции

За последние два десятилетия каналы дистрибуции Японии подверглись существенной консолидации. Ввиду ограниченного пространства и высокой плотности городского населения преобладающими местами покупок для потребителей являются супермаркеты. Оптовые торговые компании в Японии имеют большее влияние, чем в любой другой стране, поскольку мелкие розничные торговцы сильно зависят от них. В отличие от многих других стран японские оптовики обычно не занимаются продажами, а специализируются на логистических и финансово-расчетных операциях.

Иностранным компаниям не рекомендуется предпринимать попытки продавать продукцию крупным японским оптовым компаниям и розничным сетям в силу особенностей японской культуры ведения бизнеса, в которой предпочтение отдается личным контактам, а также преобладают лояльность и обязательность в отношениях. Если у иностранной компании нет представительского офиса в Японии, японским оптовикам не будет интересно взаимодействовать с такой компанией напрямую. Поэтому экспортеры, как правило, будут вынуждены продавать свою продукцию крупным торговым компаниям.

Каналы продаж

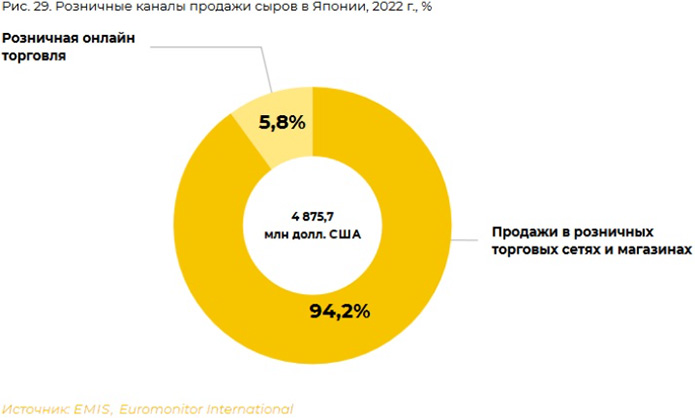

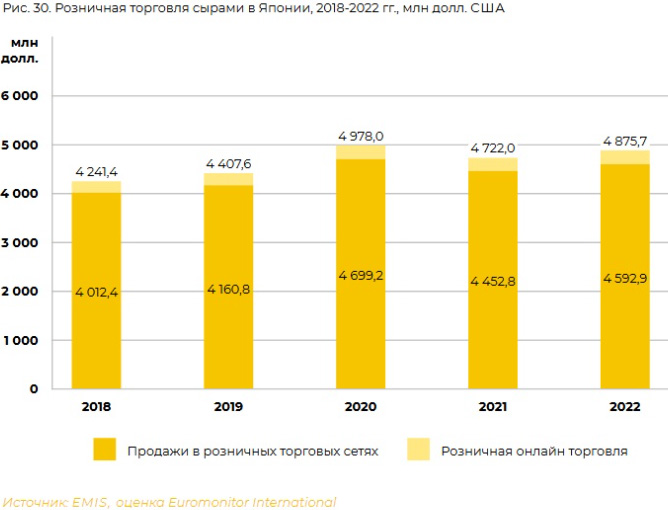

Около 75% реализуемого в Японии сыра приходится на супермаркеты и гипермаркеты. В 2022 г. доля продаж продукции в супермаркетах составила 49,6% или 2 416,6 млн долл. США , а в гипермаркетах еще 25,3% или 1 233,2 млн долл. США . В 2018-2022 гг. наиболее популярным и стабильно растущим каналом реализации сыра в Японии продолжали оставаться супермаркеты, чья доля в продажа выросла к 2022 г. на 0,6 п.п. по сравнению с 2018 г., когда доля составляла 49,0%.

Также не менее 10,0% сыров в Японии в 2022 г. было реализовано через универмаги и 6,0% через круглосуточные магазины. При этом в 2018-2022 гг. доля обоих каналов продаж сокращалась. Оставшаяся часть сыра реализовывалось через канал электронной торговли и прочие розничные каналы продаж, на долю которых пришлось 5,8% и 3,3% от общего объема продаж в стоимостном выражении соответственно.

Конкуренция

Пять компаний-лидеров контролируют примерно 64% всех розничных продаж сыров в Японии. В целом на японском рынке сыров доминируют местные игроки — из 5 крупнейших игроков 4 являются японскими компаниями, которые занимаются как импортом сырья для переработки, так и производством сыров.

Самым популярным и продаваемым брендом на рынке сыров Японии в 2022 г. являлся бренд «Snow Brand» ведущего местного производителя молочных продуктов Megmilk Snow Brand, специализирующейся на производстве сливочного масла и сыров.

Барьеры входа на рынок

Япония внедрила очень строгие санитарные и фитосанитарные нормы в отношении продуктов питания. Производители сыров, планирующие поставки в страну, должны обеспечить соответствие своей продукции японским стандартам качества и безопасности пищевых продуктов. Экспортерам рекомендуется более тесно сотрудничать с импортерами, чтобы иметь возможность принимать взвешенные решения относительно экспорта товаров в Японию.

Экспортерам также стоит взять на заметку следующее: даже после прохождения японской таможни товары, уже на стадии дистрибуции и реализации, могут подвергаться постоянному мониторингу на соответствие нормам качества и безопасности пищевых продуктов, в том числе со стороны местных медицинских учреждений префектуры. Продукты, признанные не соответствующими нормам качества и безопасности пищевых продуктов, могут быть запрещены к продаже или изъяты из оборота.

Стоит знать, что многие пищевые добавки, которые широко используются во всем мире, а также признаны безопасными международными органами по безопасности пищевых продуктов, такими как Объединенный комитет экспертов ФАО/ВОЗ по пищевым добавкам (JECFA), по-прежнему запрещены в Японии.

Осуществление финансовых операций

Япония присоединилась к санкционной политике в отношении Российской Федерации, в связи с чем с 5 апреля 2022 г. действует запрет на экспорт в Россию номинированных в иенах банкнот. Обмен валюты осуществляется через уполномоченные банки. Физические и юридические лица должны получить разрешение или предварительно уведомить регулирующий орган в случае желания совершить сделку без использования услуг уполномоченного банка.

В Японии иностранным гражданам не запрещено открывать банковский счет. Однако банки имеют право устанавливать собственные требования к открытию счетов. Значительная часть банков требует от заявителей быть японским резидентом. Чтобы обеспечить резидентство в Японии, акционер/руководитель компании может подать заявление на получение управленческой визы. Важно физическое присутствие представителя компании в банке во время открытия счета. В связи с риском санкционного оверкомплаенса актуальные условия для открытия счета следует уточнять у сотрудников японских банков.

Особенности ведения бизнеса

Япония — страна высоких технологий со сложной, уникальной культурой и древними традициями. Страна абсолютной грамотности. Все это оказало влияние на этику делового общения. Строгая иерархическая система японского общества нашла свое отражение в корпоративной среде. Например, четко определенное распределение мест за столом, порядок выступлений, право принятия окончательного решения по сделке.

Японцы почти всегда спокойны, вежливы, внимательны к деталям, щепетильны к мелочам. Они будут вести бизнес с компанией только в том случае, если почувствуют расположение, доверие к партнерам. Доверие зарождается благодаря личным встречам, а также интересным и творческим предложениям.

Факторы успеха на японском рынке

Качество. Уровень качества продукта должен быть высоким, стабильным

и соответствовать ожиданиям японских потребителей, которые предъявляют самые высокие требования к продукции на рынке.

Оперативность. При возникновении проблем экспортеру следует оперативно осуществлять корректирующие действия, включая отзыв товара.

Стабильность поставок. Японские импортеры потребуют соблюдения всех условий соглашений и своевременного осуществления поставок.

Личные отношения. Экспортерам необходимо стремиться к построению долгосрочных отношений со своими японскими партнерами.

Ценовая политика. Из-за более высоких пошлин российским экспортерам придется потерять часть прибыли, как минимум, на начальном этапе с тем, чтобы выйти на крупный рынок и конкурировать с объединенными компаниями.

Партнерство с торговой или закупочной компанией. Ввиду специфики японского рынка важное значение имеет взаимодействие с правильно выбранным партнером.

Дифференциация бренда. На таком сложном и разноплановом рынке, как рынок сыров в Японии, особое значение имеют стратегии бренда. Даже для недифференцированных продуктов, таких как блочные сыры, российским экспортерам придется представить дифференцирующий фактор, который побудит японских потребителей работать с новыми поставщиками. Как и в случае с дорогими сырами, для этой категории необходимо найти правильную нишу или подходящие сопутствующие товары, чтобы привлечь интерес японских деловых партнеров.

Реклама в соцсетях. По последним статистическим данным, в Японии насчитывается около 120 млн пользователей интернета, и более половины из них пользуются соцсетями примерно по 40 минут ежедневно. Как и везде в мире, социальные медиа-площадки открывают возможности для продвижения брендов на японском рынке.

Мнение эксперта

По словам менеджера по взаимодействию с органами государственной власти Союзмолоко Романа Чубака, Япония входит в ТОП-10 мировых импортеров сыров (ежегодные закупки 250-300 тыс. тонн). Однако Россия пока не экспортирует молочную продукцию и, в частности, сыры в эту страну. И тому есть объективные препятствия.

«В первую очередь, это сложности с логистикой и платежами в связи с санкционными ограничениями и возможная неготовность японских импортеров работать с российскими компаниями. Кроме того, выход на рынок Японии отличается исключительной сложностью в связи с высокими стандартами качества, требуемыми японскими контролирующими органами и импортерами. И, наконец, что касается сыров - это высокие импортные пошлины, которые в зависимости от категории сыров могут составлять от 26 до 40%», - отметил Чубак.

«В первую очередь, это сложности с логистикой и платежами в связи с санкционными ограничениями и возможная неготовность японских импортеров работать с российскими компаниями. Кроме того, выход на рынок Японии отличается исключительной сложностью в связи с высокими стандартами качества, требуемыми японскими контролирующими органами и импортерами. И, наконец, что касается сыров - это высокие импортные пошлины, которые в зависимости от категории сыров могут составлять от 26 до 40%», - отметил Чубак.1724669837

сыр

2512 просмотров

Также рекомендуем:

ПОПУЛЯРНОЕ

ТОП-30 крупнейших производителей молока в России: рекордная динамика и консолидация лидеров

ООО «Большедороховское молоко» завершило строительство молочно-товарного комплекса в Томской области за 2,5 млрд руб.

Аналитический центр Milknews