Обзор: Крупнейшие российские инвестпроекты в производстве сыра

Доходность рынка и потребность в качественной продукции продолжает привлекать инвестиции в молочную переработку. За последние несколько лет в отрасль начали приходить крупные агрохолдинги из других секторов, международные компании активно инвестируют в рынок, а крупнейшие производители молока вкладываются в собственную переработку. Milknews совместно с консалтинговым агентством Streda подготовили обзор самых значимых инвестиционных проектов на российском рынке молочной переработки.

Рынок сыров

В 2019 году крупнейшие сырные компании продолжают активную реализацию масштабных инвестиционных проектов, и в результате выхода на заявленные мощности в совокупности со слияниями и поглощениями на рынке сыров ожидается усиление консолидации. Почти во всех основных сегментах мощности игроков приблизятся к потребностям рынка, и, учитывая рост поставок из Белоруссии, следует ожидать рост конкуренции на рынке сыров.

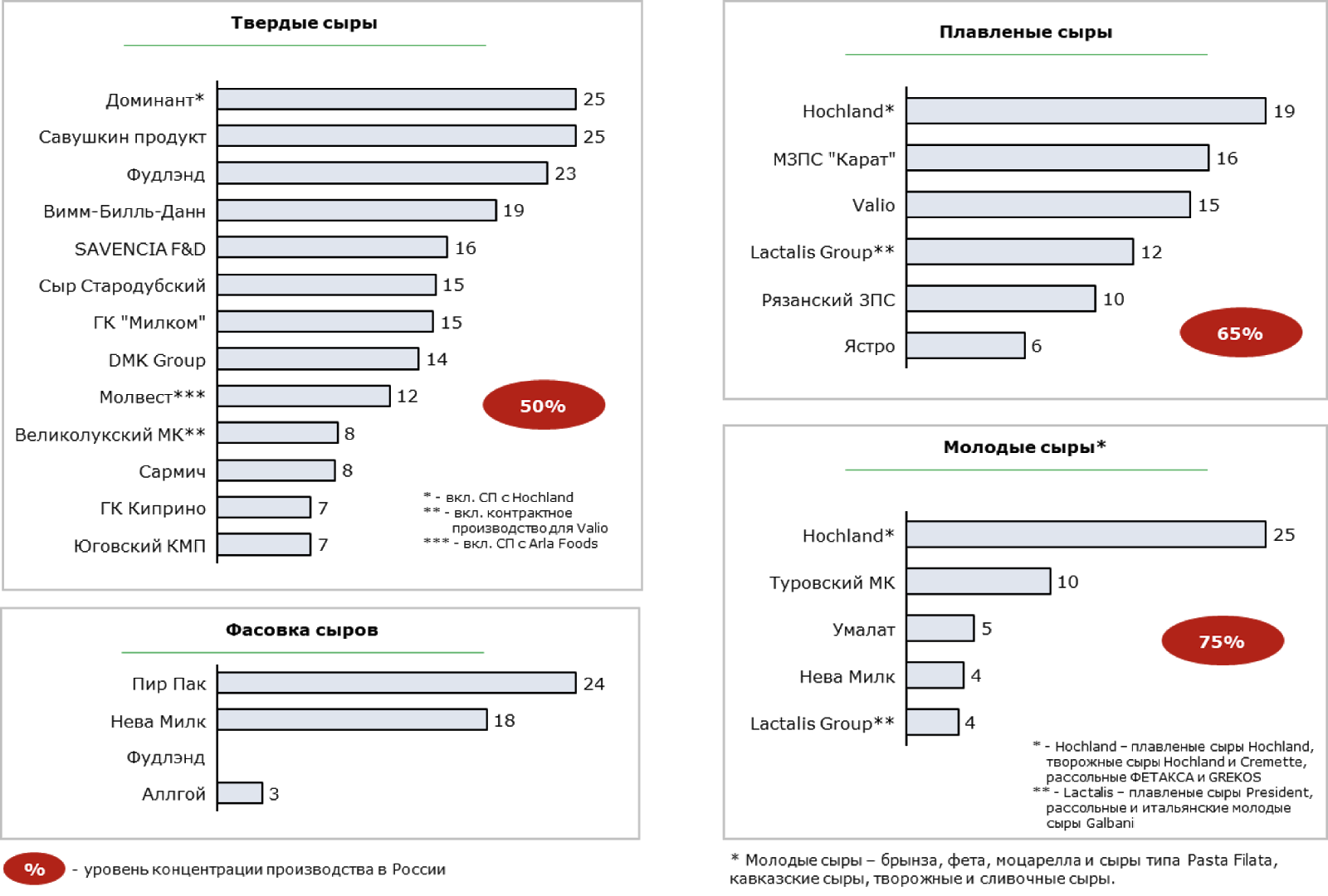

На данный момент распределение крупнейших игроков по основным категориям выглядит следующим образом (в тыс. тонн):

1. Плавленые сыры

Hochland

В 2017 году Hochland приобрел у ГК “Дамате” Белинский сыродельный завод, и на данный момент в модернизацию проекта почти 2 млрд рублей. Предварительно запуск производства плавленых мягких сыров должен произойти в первой половине 2019 года.

Московский завод плавленых сыров "Карат"

В декабре 2018 года Московский завод плавленых сыров “Карат” сменил владельца, предприятие перешло под управление Александра Клячина, который входит в список богатейших бизнесменов России. В Gleden Invest увеличить производственные мощности предприятия, запустить новые продукты и в перспективе стать лидером по продажам плавленых сыров в России.

Кроме того, в 2017 году “Карат” сменил генерального директора - сейчас эту должность занимает Евгений Гребнев, имеющий 20 лет опыта работы в “Lactalis Восток”.

2. Мягкие сыры

Hochland

В 2015 году мощности завода в Белгородской области были увеличены вдвое - до 19 тыс. тонн в год. В сентябре 2017 года был открыт новый цех и запущена линия по изготовлению творожных сыров и сыра фета, за счет которой мощность выросла на 30%. Всего до 2020 года компания планирует увеличить производственные мощности до 38 тыс. тонн в год, инвестиции в период 2017-2018 оценочно составили 1,4 млрд рублей.

“Умалат”

К 2020 году компания планирует выйти на переработку 250 тонн молока в сутки (110 тыс. тонн в год), по проекту реконструкции существующего завода по производству сыров в Севске сумма инвестиций составила 958,1 млн рублей. По данным на ноябрь 2018 года завод в Севске перерабатывал 100 тонн молока в сутки, закупая молоко в Курской, Смоленской и Белгородской областях. Кроме мощностей часть средств будет потрачена на строительство второй очереди очистных сооружений.

Агрокомплекс им. Ткачева

В конце 2018 года “Агрокомплекс” завершил строительство завода мощностью 16 тонн свежих сыров и 10 тонн сыров типа Pasta Filata в сутки, что составляет почти 10 тыс. тонн продукции в год. Ранее сообщалось, что “Агрокомплекс” планирует начать производство сыров на заводе собственной дочерней компании “Сыры Кубани”, заявленная проектная мощность завода - до 500 тонн молока и до 600 тонн сыворотки в сутки. С такой проектной мощностью завод сможет перерабатывать весь объем производимого “Агрокомплексом” молока и станет крупнейшей вертикально-интегрированной компанией в российском сырном секторе.

3. Элитные мягкие сыры с плесенью

Savencia F&D

В 2017 году было о покупке контрольного пакета акций Белебеевского молочного комбината французской компанией Savencia Fromage & Dairy. Башкирская группа “Нерал” рассчитывала с помощью иностранного партнера получить доступ к рецептуре мягких сыров марок Grand Blu (с голубой плесенью) и Santa Rosa. Акционеры планировали совместно вложить около 2,5 млрд рублей в увеличение мощностей комбината, таким образом рассчитывается увеличить переработку с 550 до 800 тонн молока в сутки. Объем производства мягких сыров должен составить 4 тыс. тонн в год.

Grand Laitier

В 2018 году стало известно о планах французской Grand Laitier инвестировать 1,3 млрд в производство мягких сыров в Калужской области. Строительство началось в середине 2018 года, завершение работ планируется в 2021 году. Завод, расположенный на территории 400 га, ежегодно будет выпускать 1,9 тыс. тонн продукции, в том числе мягкие сыры, камамбер, бри. Молоко планируется закупать в КФХ и СХО в радиусе 90 км от завода, а в долгосрочной перспективе “Гран Летье” планирует создать собственное молочное стадо.

4. Твердые сыры

Savencia F&D

Как уже сообщалось, Savencia приобрела Белебеевский молкомбинат, один из крупнейших в России производителей твердых сыров с объемом переработки 12 тыс. тонн в год. В данный момент на комбинате проводится модернизация стоимостью 2,5 млрд рублей. У компании есть серьезные планы в сегменте твердых сыров, и увеличение мощностей завода позволит нарастить их производство до 16 тыс. тонн в год.

DMK Group

В 2016 году DMK приобрела “Бобровский сыродельный завод”, после чего провела его модернизацию, инвестировав около 500 млн рублей. Объемы переработки увеличились с 200 до 600 тонн молока в сутки.

В настоящий момент мощности завода позволяют производить 11 тыс. тонн полутвердых сыров в год, до конца 2019 года планируется привлечь более 130 млн рублей в расширение производства на 2,9 тыс. тонн сыра в год.

“Милком”

На данный момент ГК “Милком” ведет модернизацию Кезского сырзавода с увеличением мощностей с 12 тыс. до 20-22 тыс. тонн в год. В конце 2018 года стало известно, что инвестиционный по реконструкции и модернизации сырзавода будет реализован до 2021 года. Общий объём инвестиций составит 1,7 млрд рублей.

ГК “Фудлэнд”

За десять лет “Фудлэнд” инвестировал в модернизацию своих предприятий более 1,5 млрд рублей. В 2017 и 2018 годах группа компаний увеличила мощности переработки на двух своих заводах с 440 до 550 тонн в сутки каждый. На переоснащение предприятия в Семикаракорске инвестор вложил около 500 млн рублей, в 2018 году был начат новый этап модернизации Еланского маслосыркомбината.

Агрокомплекс им. Ткачева

В секторе твердых сыров “Агрокомплекс” также наращивает свои мощности. В течение 2019 года компания планирует достичь производства в 25 тыс. тонн твердых сыров на своем новом заводе в Краснодарском крае. Общий объем инвестиций в проект составил около 9,6 млрд руб.

ГК “ЭкоНива”

В конце 2018 года “ЭкоНива” начала строительство сырзавода в Новосибирской области. Проектируемая мощность - 1150 тонн молока в сутки. Запуск производства твердых и полутвердых сыров планируется в четвертом квартале 2019 года, для переработки будут использовать все сырье “Сибирской Нивы”, а также закупать у других производителей.

Московский завод плавленых сыров "Карат"

После смены собственника (см. выше) “Карат” намерен стать лидером на рынке сыров, компанией уже был проект строительства завода по производству твердых сыров в Тольятти с общим объемом инвестиций, превышающим 4,4 млрд рублей.

Запуск производства намечен на конец 2020 года, планируемые объемы переработки - 450 тонн молока в сутки.

ГК “Нева Милк”

Группа компаний “Нева Милк” инвестировала 2 млрд рублей в строительство завода в Вологодской области по производству твердых и плавленых сыров. Запланированная мощность - 12 тыс. тонн в год. Окончание строительства намечено на конец 2019 года, завод будет расположен в Череповце и сможет перерабатывать около 200 тонн молока в сутки. Это позволит производить 500 тонн твердых и полутвердых сыров и 500 тонн плавленого сыра в месяц.

Как изменится расстановка сил

По словам генерального директора Streda Consulting Алексея Груздева, за счет реализации этих инвестпроектов на рынке молочной переработки может произойти перестановка сил, в том числе:

1. В сегменте плавленых сыров Hochland за счет второго завода существенно усилит свои позиции и доведет долю топ-6 игроков до 75-80%.

2. В сегменте мягких сыров (рассольных, творожных, сливочных) Hochland и “Умалат” существенно усилят свои позиции, а проект “Агрокомплекса им. Ткачева” доведет долю топ-3 игроков до > 95% рынка.

3. В категории мягких элитных сыров заявленные масштабы проектов Savencia и ряда других игроков полностью покроют текущие объемы импорта и спроса в сегменте.

4. Заявленные проекты по производству полутвердых и твердых сыров увеличат мощности топ-15 игроков до 75-80% рынка сыров, без учета сырных продуктов.

5. Производство твердых выдержанных сыров осваивает целый ряд действующих игроков.

6. Кроме того, реализация всех вышеперечисленных проектов существенно изменит позиции многих игроков в рейтинге топ-10 крупнейших производителей сыра, в частности в него могут войти сразу два новых игрока - “Агрокомплекс им. Ткачева” и ГК “ЭкоНива”.

Проекты в других категориях

Реализация проектов в других категориях существенно увеличит масштабы бизнеса для десятки крупнейших компаний, в частности ГК “Милком” имеет возможность стать крупнейшей российской молочной компанией, обогнав ГК “Молвест”. В остальном рейтинг игроков изменится несущественно, а консолидация отрасли (за исключением рынка сыров) останется на том же уровне, хотя доля топ-20 игроков может приблизиться к 50% рынка.

Важным следствием консолидации и усиления конкуренции будет ослабление позиций и постепенный уход с рынка небольших региональных игроков, которые будут освобождать место для укрепления позиций лидеров рынка.

ГК “Милком”

“Милком” реализует инвестиционную программу стоимостью 7,6 млрд рублей, она позволит увеличить объемы переработки молока до 1 млн тонн в год. В число мероприятий входят:

• Строительство “Фабрики десертов” на базе “Ижмолоко”

• Установка высокоскоростной линии Speed порционного формата UHT на площадке “Сарапул-молоко” и строительство нового склада для готовой продукции

• Монтаж линии по производству рассыпчатого творога на площадке “Глазов-молоко”

• Создание участка сгущенного молока на Пермском ХК "Созвездие"

• Масштабная модернизация "Казанского МК" для увеличения объемов переработки молока с 75-85 до 350-360 тыс. тонн в год к середине 2020 года

• Реконструкция очистных сооружений на всех предприятиях

• Строительство фабрики мороженого в Пермском крае стоимостью 1,8 млрд рублей к 2025 году.

ГК “ЭкоНива”

В 2017 году “ЭкоНива” приобрела два молочных завода - "Мосмедыньагропром" и “Аннинское молоко”. На первом заводе компания планирует нарастить объемы переработки до 50 тыс. тонн в год, по итогам 2018 года этот показатель составил 31,4 тыс. тонн. Во второй завод к 2020 году планируется инвестировать 1,7 млрд рублей, модернизировав мощности переработки до 440 тонн молока в сутки и добавив цеха для производства творога и сухой сыворотки.

ГК “Нева Милк”

“Нева Милк” проведет модернизацию завода “Северное молоко” стоимостью 2 млрд рублей. На предприятии будут установлены две новые производственные линии по выпуску масла, вследствие чего мощности завода увеличатся с 250 до 550 тонн молока в сутки.

“Экомилк”

Компания планирует построить новый корпус на территории Озерецкого молочного комбината. После запуска трех очередей строительства часть завода, предназначенная для производства цельномолочной продукции и сыра, будет перерабатывать 950 тонн молока в сутки. “Экомилк” также строит второй завод в Новосибирской области, аналогично ориентированный на производство сыров и цельномолочной продукции.