Мировые цены на сухое цельное молоко повысились сразу почти на 20%

Средний индекс мировых цен на молочную продукцию после незначительного снижения в начале октября (торги 04.10.2016) продолжает восходящий тренд вторые торги подряд. Повышение цен на молочном рынке, начавшееся в апреле, наиболее интенсивно продолжилось в августе и достигло наибольших темпов на первых ноябрьских торгах.

На торгах 01.11.2016 на специализированной торговой площадке GlobalDairyTrade (GDT), организованной новозеландской Fonterra, средний индекс мировых цен на молочные продукты повысился сразу на 103 пункта, достигнув максимума с июля 2014 года – 1001 пункт и установив новый годовой максимум.

Средневзвешенная индикативная цена на молокопродукты на последних торгах повысилась на 11,4% и достигла 3 327 USD/т, что на 29,5% выше соответствующего периода прошлого года (2 569 USD/т). Всего на аукционе было продано 27,7 тыс. т молочной продукции (на 12,0% меньше объемов торгов в середине октября и на 18,4% меньше в сравнении с прошлым годом).

Торги проводятся два раза в месяц, следующий аукцион пройдет 15 ноября.

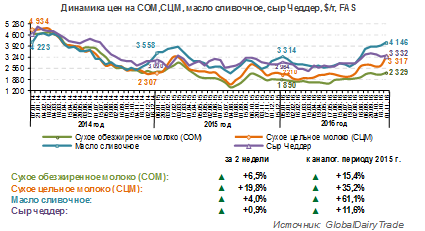

Повышение среднего уровня цен по результатам торгов произошло по большинству ключевых видов молочной продукции, кроме сухой пахты, лактозы и сычужного казеина. Снижение цен на сухую пахту составило 5,4%, до 2 248 USD/т, лактоза стала дешевле на 4,0%, до 755 USD/т, сычужный казеин потерял в цене 4,8% (до 6 025 USD/т). Вместе с тем по остальным товарным позициям ценовые индексы повысились. Сухое цельное молоко (основной торгуемый товар) стало дороже сразу на 19,8% и стоило в среднем 3 317 USD/т, сухое обезжиренное молоко (СОМ) – на 6,5% (2 329 USD/т), сливочное масло – на 4,0% (4 146 USD/т), сыр чеддер – на 0,9% (3 332 USD/т), обезвоженный молочный жир – на 2,6% (5 146 USD/т). В сравнении с 2013 годом, когда на мировом рынке еще не началось снижение ценовых уровней, продлившееся до середины 2016 года, цены на СЦМ по результатам последних торгов остаются ниже на 32,2%, на СОМ – на 48,9%, на сыр чеддер – на 23,9%. Вместе с тем уровень цен на сливочное масло превышает соответствующее значение 2013 года на 17,5%.

В настоящий период (июль – октябрь) на мировом молочном рынке складывается ситуация, способствующая разнонаправленной динамике ценовых трендов в крупнейших группах стран-производителей. С одной стороны, на рынок оказывает влияние и способствует повышению ценовых уровней в Европе и Океании восстановление спроса на молочную продукцию со стороны Китая на фоне сокращения производства молока странами Евросоюза (результат государственной политики, направленной на сдерживание производства молока-сырья после отмены квот в 2015 году), Австралией, Аргентиной, Уругваем и Новой Зеландией. При этом если в ЕС-28 производство в январе – августе оставалось выше прошлогоднего объема на 2,4% с тенденцией снижения объемов, то в Уругвае за тот же период было произведено на 12,8% меньше сырого молока, в Австралии – на 6,4% (что объясняется жаркой и сухой погодой, увеличением затрат на корма и орошение, ускоренной выбраковкой, сглаживаемые снижением цен на удобрения и ослаблением Эль-Ниньо), в Аргентине – на 13,0%.

С другой стороны, сохранение высокий валовых надоев в США (+1,7% за январь – сентябрь, до 72,6 млн т, по оценкам CLAL) при менее выраженном (в сравнении с ожидаемым) внутреннем спросе на молочную продукцию способствует снижению экспортных цен на молочную продукцию и приведению их к уровню Европы и Океании. Таким образом, в целом на мировом молочном рынке начался процесс восстановления цен и повышения торговой активности всех участников, как экспортеров, так и импортеров.

Для российских экспортеров восстановление цен на мировом молочном рынке оказывается выгодным. Несмотря на сравнительно небольшие объемы экспорта (около 0,5 млн т в молочном эквиваленте за 8 месяцев текущего года на сумму 177 млн USD), рост цен повышает конкурентоспособность отечественной молочной продукции, что способствует расширению объемов и географии поставок. Если в 2015 году было отмечено увеличение объемов экспортных поставок из России только цельномолочной продукции, то в текущем году увеличение отгрузок наблюдается по всем ключевым группам молочной продукции. При этом в текущем году отмечается расширение географии экспорта, растут отгрузки мороженого и сырных продуктов в Китай, однако основными потребителями молочной продукции, экспортируемой из России, все еще остаются страны СНГ. Повышение конкурентоспособности на мировом рынке позволит отечественным "молочникам" повысить рентабельность производства за счет повышения доходов от экспорта, а также откроет больше возможностей для освоения новых рынков, где отечественная продукция станет более конкурентоспособной.

24.10.2016 произошло очередное повышение рекомендуемых минимальных экспортных цен на молочную продукцию ключевым торговым партнером России – Республикой Беларусь. Предыдущее повышение произошло 10.10.2016. В этот раз были повышены минимальные экспортные цены на сливочное масло 72,5% (+15 руб./кг), а также на сыры и сырные продукты (последнее повышение произошло 02.03.2016). В результате минимальные рекомендуемые экспортные цены (на условиях FCA – продавец доставляет прошедший таможенную очистку товар указанному покупателем перевозчику до названного места) составляют:

- на сухое обезжиренное молоко сорта «Экстра» – 175 руб./кг,

- сухое обезжиренное молоко сорта «Стандарт» – 170 руб./кг,

- сухое цельное молоко – 225 руб./кг,

- сливочное масло 82,5% жирности – 295 руб./кг,

- сливочное масло 72,5% жирности – 280 руб./кг,

- сыры и продукты сырные жирностью 45% и ниже – 260 руб./кг,

- сыры и сырные продукты жирностью выше 45% – 265 руб./кг.

Повышение рекомендуемых минимальных экспортных цен на молочную продукцию продолжает наметившуюся в апреле – мае тенденцию восстановления мировых цен на молочном рынке. При этом цены на импортированное белорусское сливочное масло после очередного повышения 10.10.2016 продолжают терять конкурентоспособность на российском рынке (280 – 295 руб./кг против 277 руб./кг). Это будет сдерживать импортные поставки и способствовать развитию внутреннего производства. Однако дефицитная ресурсная база на внутреннем рынке не позволяет нарастить производство, что будет способствовать продолжению повышения внутренних цен на сливочное масло и сокращения платежеспособного спроса на молочную продукцию в осенне-зимний период. В результате возможно повторение прошлогодней тенденции, связанной с переориентированием спроса с дорогостоящего сливочного масла на более дешевые маргарины и спреды, которые многие потребители часто используют в качестве альтернативы дорогостоящим молочным жирам.

Республика Беларусь является ключевым внешним поставщиком молочной продукции на территорию России, значительно увеличив объем поставок после введения Россией в августе 2014 года специальных экономических мер в отношении ряда стран, ранее поставлявших в РФ сельскохозяйственную (в том числе молочную) продукцию. По предварительным итогам 2015 года 79% импорта в Россию молочных продуктов (в стоимостном выражении) обеспечили предприятия Республики Беларусь (для примера, в 2013 году доля Беларуси составляла 38%). В абсолютных значениях доля Беларуси еще выше (около 83% в 2015 году против 42% – в 2013 году), что объясняется поставками по более низким ценам в сравнении с другими странами-экспортерами.

Также рекомендуем:

ПОПУЛЯРНОЕ