Дмитрий Докин, «Шин-Лайн» Семь финальных аккордов сезона мороженого 2023

В сентябре этого года Milknews вместе с председателем совета директоров казахстанской компании «Шин-Лайн» Дмитрием Докиным подвели предварительные итоги летнего сезона мороженого 2023 в России и обозначили несколько новых трендов и фактов. О том, насколько оправдались эти ожидания и с какими результатами лидеры индустрии подошли к концу года, специально для Milknews рассказывает Дмитрий Докин.

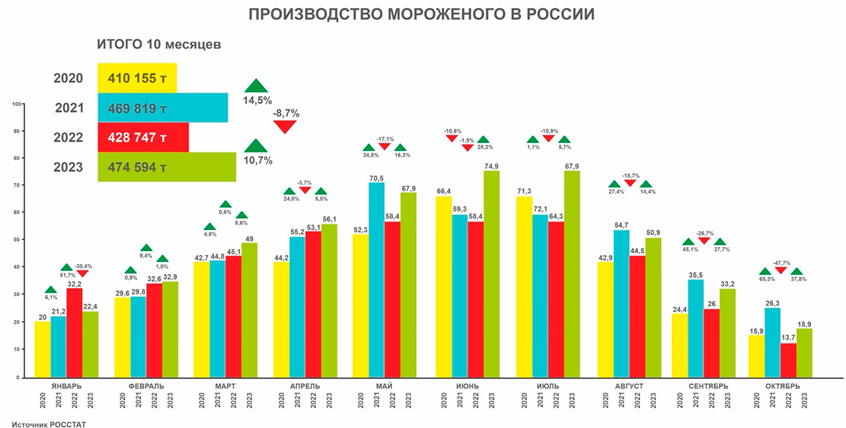

Производство мороженого в РФ

Весь сезон российские фабрики не только опережали прошлогодние цифры по производству мороженого, но и претендовали побить очень спорный рекорд 2021 года, установив новую планку отсчета на рынке. За 10 месяцев 2023 года производство продукта опережает не только прошлый 2022 год уже на 10,7%, но и рекордный 2021 год – хоть и только на 1,02%.

Поскольку с августа производство мороженого сокращается по сравнению с показателями 2021 года, то нового рекорда может и не быть. Но мы точно перекроем планку 500 тыс. тонн, причем результаты этого года ни у кого никаких споров уже вызывать не будут.

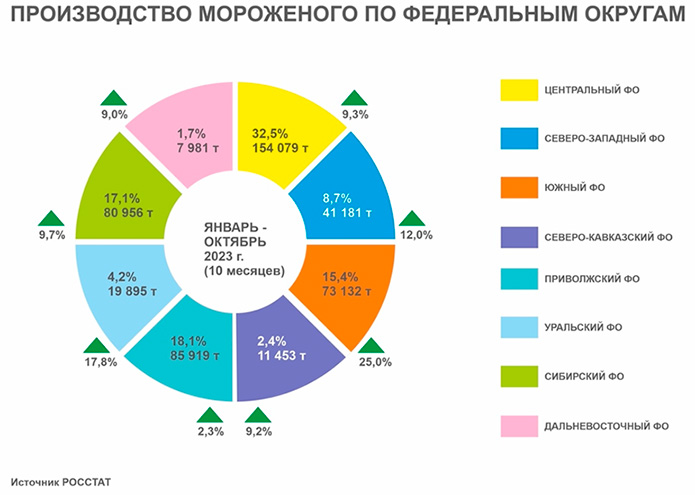

Если говорить о производстве мороженого по Федеральным округам - в России четыре ведущих производственных кластера по выпуску холодного лакомства: Центральный, Южный, Приволжский и Сибирский федеральные округа.

Этот год фабрики Южного ФО начинали в качестве аутсайдеров, но затем «встрепенулись» и по результатам 10 месяцев показали наилучший результат. Их производство выросло на рекордные 25% по сравнению с аналогичным периодом 2022 года. Основными производственными компаниями ЮФО, повлиявшими на рекордный результат, стали «Ренна», «Проксима», «Кубань-Мороженое». Динамично развивается и растет «Агрокомплекс Выселковский».

Практически не развивают производство фабрики Приволжского ФО (рост составил скромные 2,3%). Среди федеральных округов впечатляющих результатов также добился Уральский ФО (рост на 17,8%).

Продажи лидеров рынка мороженого в РФ за 10 месяцев

По результатам ещё 2022 года «Айсберри» впервые обогнала «Ренну» по производству, однако все агентства, исследующие розничный рынок (NielsenIQ, NTech и другие) отдают первенство по продажам именно «Ренне», ставя «Айсберри» на второе уверенное место.

Это происходит по одной причине – в портфеле «Айсберри» большую часть занимает СТМ, которую агентства относят в отдельную категорию. Только в Х5 Group в 2023 году «Айсберри» продали не менее 8 тыс. тонн СТМ – именно поэтому там доля брендов «Айсберри» мизерная, а его СТМ (особенно в «Чижике») является доминантой на полке. При этом данный сегмент СТМ совсем игнорирует «Ренна» – они, наоборот, практически вывели из сетевой розницы свой эконом-бренд «Облака из молока»

Лидирующие позиции в сегменте брендированной продукции в ведущих федеральных торговых сетях в деньгах и тоннах по-прежнему сохраняет «Ренна».

Свои рыночные позиции ослабили фирмы Froneri, «Челны-Холод», «Русский Холод» и «Чистая Линия». В январе-сентябре 2023 года наиболее заметный прирост в деньгах и тоннах обеспечила компания «Юнилевер»: 1,3 и 0,3 процентных пунктов соответственно.

В январе-октябре 2023 года каждое четвёртое мороженое, покупаемое в федеральных торговых сетях - это частная марка. При этом в тоннах доля частной марки составляет только 13,4%.

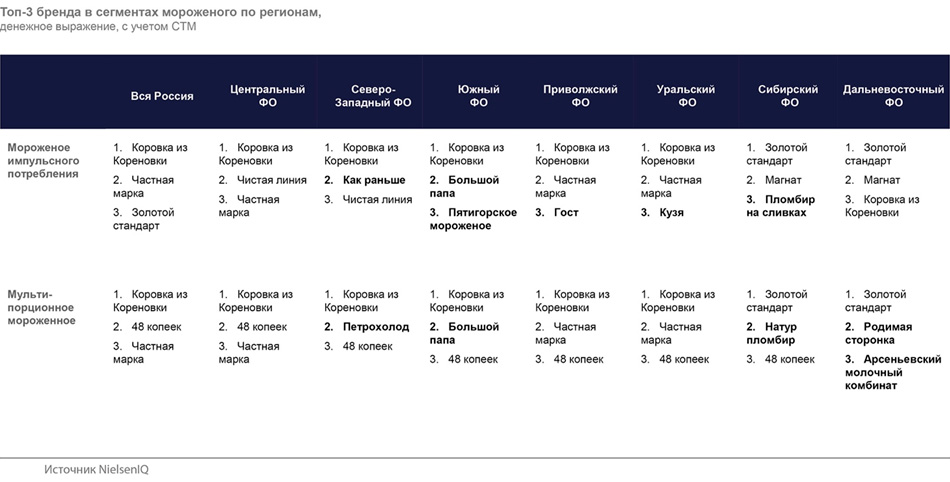

Бренды мороженого на рынке РФ

Именно концентрация «Ренны» в одном бренде «Коровка из Кореновки» и позволяет этому бренду лидировать с большим отрывом от конкурентов в магазинах лидеров сетевого формата: федеральных сетей «Перекрёсток», «Пятёрочка», «Карусель», «Чижик», «Окей», «Метро», «Магнит», «Дикси», «Лента», «Ашан», «Атак», «Верный».

Безусловно, в разных регионах России разная тройка брендов-лидеров – в Центральной России главенствуют национальные лидеры, с Урала на восток начинают появляться региональные игроки. А в Сибири и на Дальнем востоке лидер до сих пор не изменился – «Инмарко» (ТМ «Золотой стандарт» и «Магнат») все-таки имеет вес и историю, сказывается их сибирское происхождение. Стоит отметить, что лидерство в импульсном и семейном (мультипорционном) мороженом тоже отличается – во втором практически везде присутствует «Фронери» (ТМ «48 копеек»), при этом бренд отсутствует в лидерах импульсного сегмента

СТМ мороженого на рынке РФ

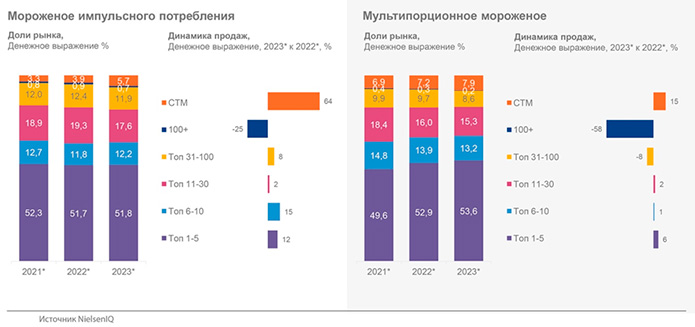

Как уже говорилось ранее, рост на рынке мороженого РФ обеспечивался игроками рынка в разной пропорции: ТОП 1-5 лидерами рынка на 12% в импульсном сегменте и на 8% в семейном (мультипорционном) сегменте, ТОП 6-10 на 15% в импульсном сегменте и на 1% в семейном сегменте, остальные игроки показывали негативное развитие. Но самый поразительный динамичный рост показала СТМ: на 64% в импульсном сегменте и на 15% в семейном сегменте.

СТМ используется различными сетями по-разному: от 1-2% в «Диски» и «Карусели», 8-10% в «Магните» и «Перекрестке», 16% в «Пятерочке» и целых 98% в «Чижике». Причем, мы видим рост этой доли по всем сетям, кроме «Окей», «Карусель», «Ашан» и «Верный».

При этом у Х5 Group – чемпиона в СТМ по всему сетевому сегменту – доли их частных марок распределились следующим образом (см. таблицу ниже). Светаево (СТМ «Чижика») сохраняет среди СТМ Х5 Group в сети с самым меньшим количеством торговых точек именно за счет самой низкой цены (торговая наценка 40%) и высокой доли самой СТМ в сети Чижик - 98%.

Розничные цены на мороженое в РФ

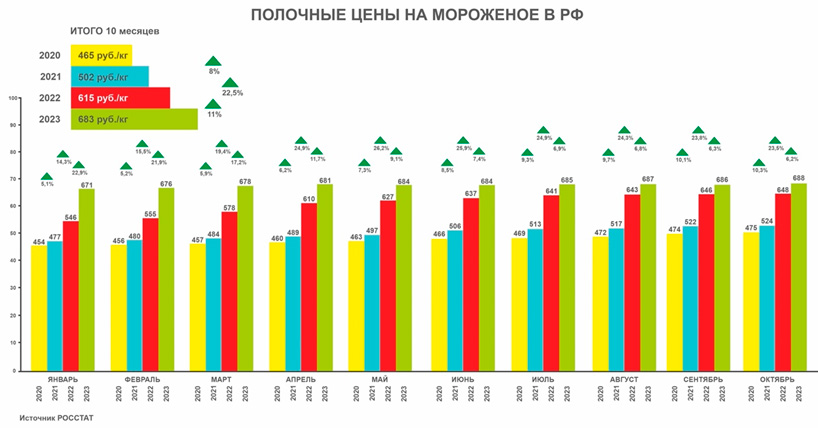

В России в последние годы розничные цены росли очень динамично, сказывалось и повышение цен на сырье, и дорогая логистика: 2021 vs 2020 – 8%, 2022 vs 2020 – 22%. Но в январе-октябре 2023 года потребительские цены на продукты питания выросли только на 2,5% - с 671 до 688 руб.

Чтобы поддержать платёжеспособный спрос на свою продукцию, федеральные игроки отказались от повышения цен. Региональным заводам удалось заметно увеличить среднюю цену 1 кг мороженого в ритейле (+9,1%). Торговые сети практически не повышали цены на свои частные марки (+0,9%).

У федеральных игроков розничная цена продажи 1 кг мороженого оказалась на 18-20% выше среднероссийского уровня (например, в январе-сентябре 2023 года - 807 и 675 руб./кг соответственно).

Региональные компании ранее продавали мороженое на 10-15% дешевле среднероссийского уровня, но 2023 год стал знаковым - продукция региональных заводов продавалась в среднем только на 4% дешевле среднероссийского уровня (645 и 675 руб./кг соответственно).

Розничные предприятия торговли также ограничивают свою торговую наценку и чаще проводят ценовые промоакции. Полочные цены на мороженое растут крайне медленно. В январе 2023 года средняя розничная цена 1 кг мороженого составила 671 руб., к октябрю 2023 года она выросла только на 2,6% (до 688 руб./кг).

Рост цен в октябре 2023 года по отношению к октябрю 2022 года составил скромные 6,2%. Это самый низкий показатель за последние 2,5 года.

Распределение продаж по сегментам мороженого и форматам магазинов

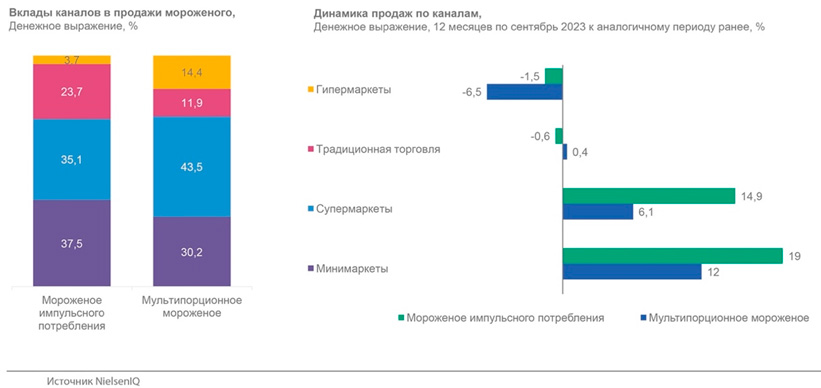

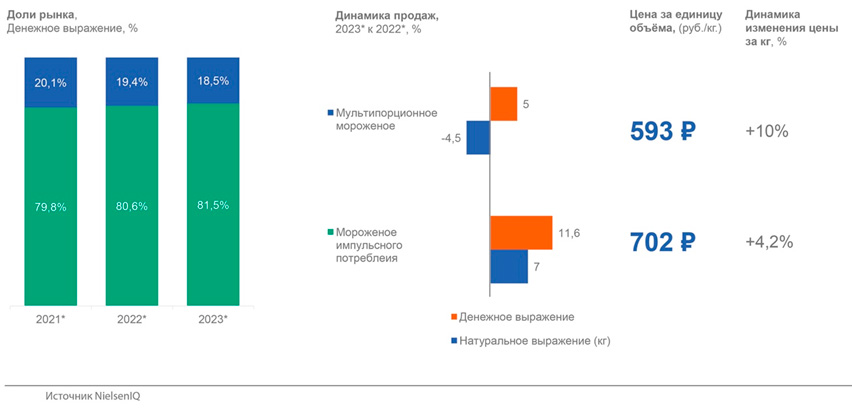

Население реже посещает крупноформатные магазины и реже делает недельные закупки продуктов питания. Чтобы оптимизировать потребительские расходы, всё чаще покупки совершаются в мелких торговых точках у дома. Там в основном представлено импульсное мороженое, выбор продукции в семейной (мультипорционной) упаковке из-за площади ограничен. Как следствие, продажи импульсного мороженого в ведущих федеральных торговых сетях растут намного более динамично, чем продажи семейного формата.

Если в январе-сентябре 2021 года на долю семейного (мультипорционного) формата приходилось 20,1% розничных продаж мороженого, то в 2023 году эта доля сократилась до 18,5%, при том, что на семейное мороженое цена составила 593 руб./кг, а на импульсное выше – 702 руб./кг.

Рынок становится всё более «импульсным», и это плохая новость для фабрик мороженого, которые не могут сбалансировать весенне-летнюю и осенне-зимнюю загрузку производственных мощностей, складов и парка грузовых машин.

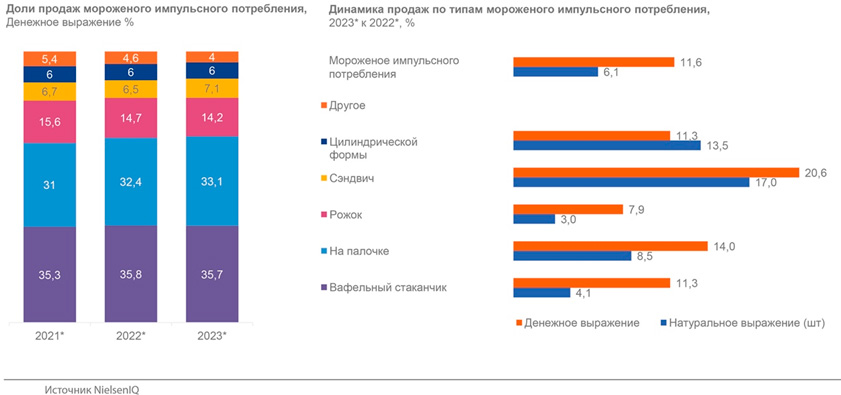

Внутри импульсного формата мороженое тоже растет по-разному. Основной формат упаковки мороженого, реализуемый ведущими федеральными торговыми сетями, - стакан. В январе-сентябре 2023 г. на его долю приходилось 35,7% розничного товарооборота. Более того, продажи данного формата упаковки очень динамично растут: прирост в деньгах январе-сентябре 2022-2023 гг. составил 11,3%.

Один из рекордсменов по темпам развития - эскимо. Розничные продажи данного формата упаковки в январе-сентябре 2022-2023 гг. выросли на 14%. Эскимо - это второй по популярности формат упаковки в ритейле .На его долю приходилось 33,1% розничного товарооборота.

В исследуемом периоде очень динамично растут продажи сендвичей и брикета (рост 20,8% при доле 7,1%).

Планы лидеров рынка на 2024 год

Планы у лидеров за три месяца не поменялись – основная битва за первое место так и останется между «Ренной» и «Айсберри», но уж слишком разные пути и стратегии они проповедуют: «Ренна» с фокусом на качественный пломбир и практически с одним брендом, «Айсберри» - с мультибрендовым портфелем и множеством СТМ. Они так и не купили производителя в Сибири, хотя и вызвали много различных ожиданий на рынке.

Сейчас «Айсберри» продолжит строительство нового цеха в Вологде, но уже их опыт с чешским оборудованием Vojta на фабрике в городе Тутаев под Ярославлем показал, что достигать производственной эффективности на подобном оборудовании нельзя. Нужны датские линии по 36-42 тыс. штук мороженого в час (50-60 тонн в сутки). Только тогда можно получить необходимую себестоимость для ниши СТМ, но такие линии сейчас под санкциями.

Продолжится борьба за третье место между мультинационалами Unilever и Froneri. В 2022 году падал первый, а сейчас восстанавливает позиции. Несколько снизился второй, но явно усилится в следующем году. У обеих компаний «связаны руки» по инвестициям и рекламе, но никто не хочет просто так терять рынок РФ. Ждем следующего сезона – там будет все понятно.

«Чистая линия» неожиданно купила Новосибирскую Paleta – они верят в будущее развитие дорогого сегмента и всегда удивляют рынок необычностью заходов и развития той или иной нестандартной ниши.

К борьбе за 5-6 место могут подключиться и «Челны холод» с Дмитровским МК – у первого близко к идеальному производство, но мало уделяется внимания маркетингу с коммерцией, поэтому основные ставки можно смело поставить на «Свитлогорье» - дмитровские ребята развиваются очень динамично.

1703506109

4624 просмотра

Комментарии