Дмитрий Докин, «Шин-Лайн» Как обстоят дела на рынке мороженого в начале нового сезона

На мартовских «Молочных сессиях: vороженое» лидеры отрасли активно обсуждали рекордные цифры производства мороженого в 2023 году и задавались вопросом, что же будет дальше. Свои прогнозы дал и председатель совета директоров казахстанской компании «Шин-Лайн» Дмитрий Докин. О том, насколько вырос рынок мороженого к началу нового сезона, что рассказали о нём аналитики NTech и Euromonitor, как обстоят дела с экспортом и чем порадуют лидеры сегмента, Дмитрий Докин рассказал нам в новом материале.

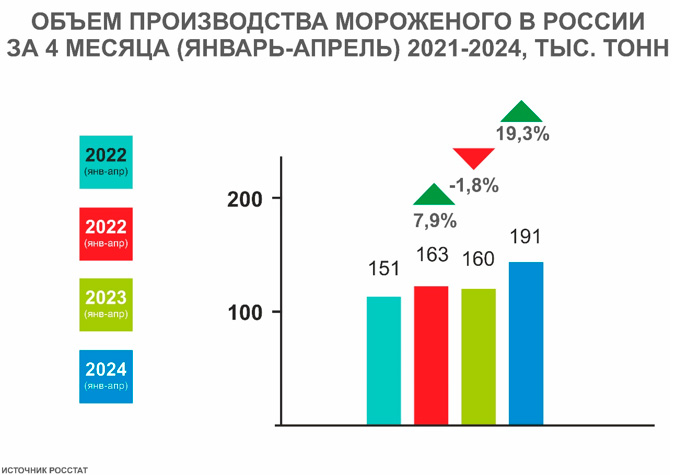

Росстат подтвердил тренд на рост рынка и в сезоне 2024 года

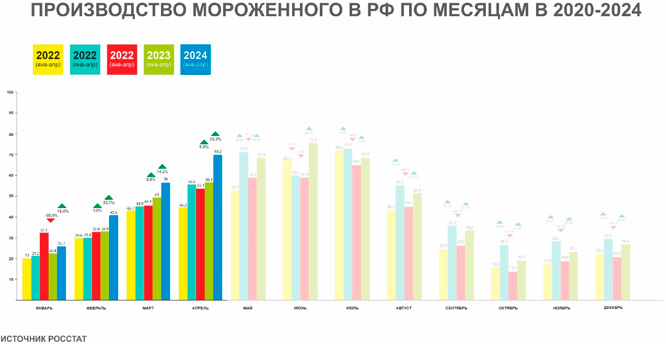

Первым порадовал Росстат: в январе-апреле 2024 года объём производства мороженого в России превысил 191,6 тыс. тонн, что на 19,3% больше, чем за аналогичный период 2023 года. Такой динамичный рост выпуска мороженого был отмечен только 7 лет назад. Забегая вперед, отметим, что продажи мороженого на рынке РФ также подтверждали эту динамику: по данным NTech – рост составил 17%, по NIelsenIQ – 12,5%.

Если же говорить про апрель 2024 года, то он показал еще большую динамику роста - 23,5%, причем абсолютная цифра - 69,2 тыс. тонн - даже больше майского показателя прошлого года в 67,2 тыс. тонн. Безусловно, первые четыре месяца в начале года – период интенсивной подготовки к будущему сезону и накопления продукции, но все игроки рынка всегда производят продукцию к сезону с оглядкой на продажи в текущие весенние месяцы.

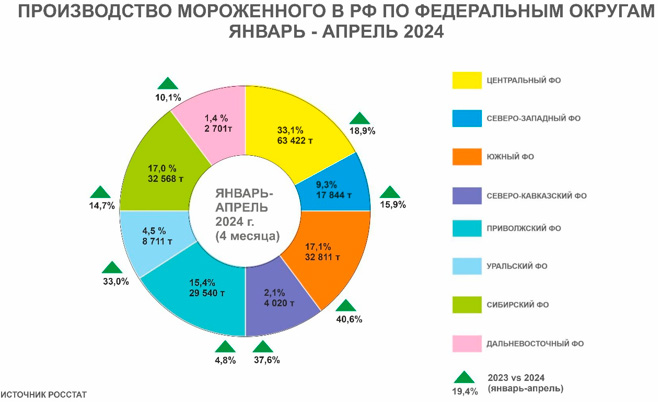

В январе-апреле 2024 года выше среднероссийского уровня (+19,4%) росло производство мороженого в Южном (+40,6%), Северо-Кавказском (+37,6%) и Уральском (+33%) федеральных округах.

На общие показатели Южного ФО сильно влияют ГК «Ренна», азовская «Проксима» и краснодарская «Кубань-Мороженое». В Северо-Кавказском ФО ярко выраженные лидеры – пятигорский «Холод» и ставропольский «Иней». На Урале традиционно сильны позиции челябинского «РосФрост» и екатеринбургского «Хладокомбината №3». Слабо на фоне среднероссийских показателей развиваются предприятия Северо-Западного, Приволжского и Сибирского федеральных округов.

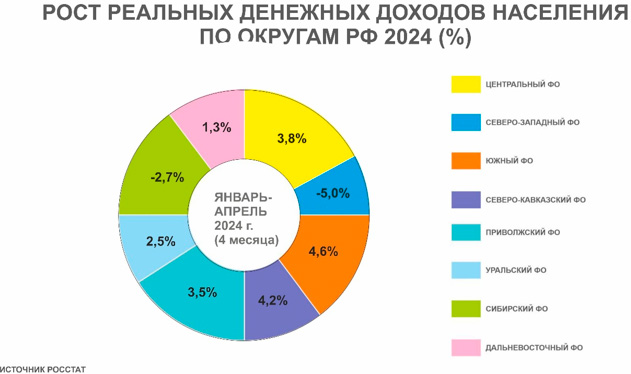

Одним из драйверов роста продаж эксперты рынка вот уже год называют рост реальных денежных доходов населения – следующая инфографика наглядно показывает этот рост в первом квартале 2024 года по федеральным округам России. Прослеживается достаточно интересная зависимость: там, где есть рост доходов населения, есть и рост производства мороженого и, как следствие, параллельно наблюдается и динамика его продаж.

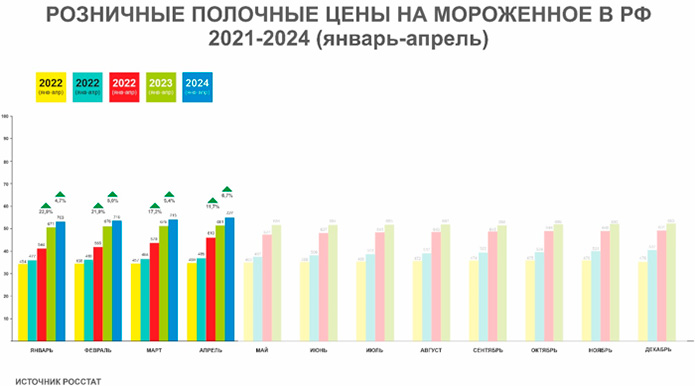

Если говорить о ситуации на полках, торговые сети активно сдерживают рост полочных цен на мороженое и делают это частично за свой счёт. Если в январе-апреле 2024 года заводские цены на мороженое увеличились на 8,7%, то полочные цены – только на 5,7%. (Для сравнения, в 2023 году полочные цены на мороженое выросли на 17,4%, а годом ранее – на 19,3%).

Поскольку компания Mars прекратила импорт дорогих батончиков из Франции и оставила только отечественные эскимо и пинты, на рынке поменялся лидер по самому дорогому килограмму – в апреле 2024 года по данным NielsenIQ шестерка лидеров выглядела следующим образом: «Айсберри» 565 руб./кг, «Mars» 718 руб./кг, «Ренна 821 руб./кг, »«Фронери» 930 руб./кг, Юнилевер 998 руб./кг, «Чистая линия» 1333 руб./кг.

Источник роста цен на мороженое – сырье

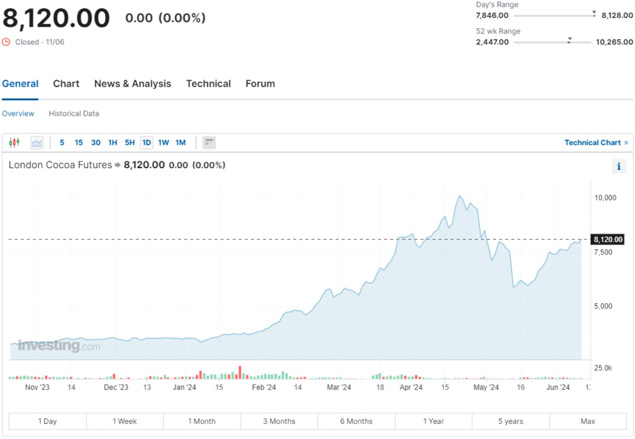

Всех производителей волнует рост сырья – им уже второй раз с осени 2023 года приходится поднимать цены. Основным возмутителем спокойствия является цена на какао-продукты – только в текущем году она поднялась с 3 500$ за тонну до 10 000$, успела «сходить вниз» до 5 900$ и сейчас остановилась в районе 8 100$.

Рост цены в несколько раз приносит небывалую нестабильность на рынке какао-продуктов и не гарантирует его возврат к привычным значениям даже в следующем году - на сезон 2024 года лидеры законтрактовались раньше и смотрят теперь только в 2025 год.

Нервозная ситуация на рынке возникла с дефицитом и ценой на сливочное масло, игроки рынка получают противоречивую информацию – почему разбалансировалась пара «СОМ-масло»: СОМ в большом профиците, а масло в таком же дефиците?

У аналитиков рынка есть два основных объяснения: недоступность импорта масла из Латинской Америки и введение в рамках системы «Меркурий» контроля над жиробалансом на заводах. Также эксперты ссылаются на мировые глобальные изменения на рынке жиров и на начавшуюся, словно по сигналу, игру трейдеров. Поэтому сейчас каждый принимает решение по текущему моменту самостоятельно и не ожидает принципиальных изменений в 2024 году.

Неприятно удивил дефицит на мягкую упаковку прямо перед началом сезона и, как следствие, рост цен на нее. Можно объяснить это аварией на курском заводе «Биаксплен», но кому от это проще?

Ситуацию немного «подсластил» перенос поштучной прослеживаемости с 2025 на ноябрь 2026 года. Все, конечно, надеются на его полную отмену и при этом активно готовятся к «битве сезона 2024» за лидерство.

Приятный подарок от Euromonitor

Когда все хором говорили, что Euromonitor ушел с рынка РФ, они в качестве прощального подарка опубликовали рейтинг лидеров мировой индустрии мороженого. Среди ТОП-10 мировых лидеров мороженого мира можно увидеть одновременно пять производителей молока, четыре производителя шоколада и два производителя снеков. Все начинают пробовать себя в кросс-категориях, поэтому неудивительны такие «заходы» со стороны в категорию мороженое и в России. В первый раз составители рейтинга обратили внимание на РФ и в третьем десятке появились производители мороженого из России. Всего в ТОП-50 пять российских производителей мороженого.

Коллаборация с NTech

Мы впервые встретились с компанией NTech на площадке «Молочных сессий: мороженое» в марте 2024 года и после этого решили попробовать «подсветить» в этом сезоне рынок мороженого с необычной стороны.

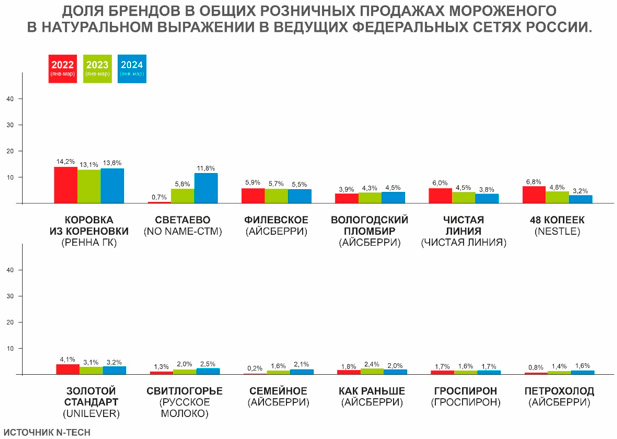

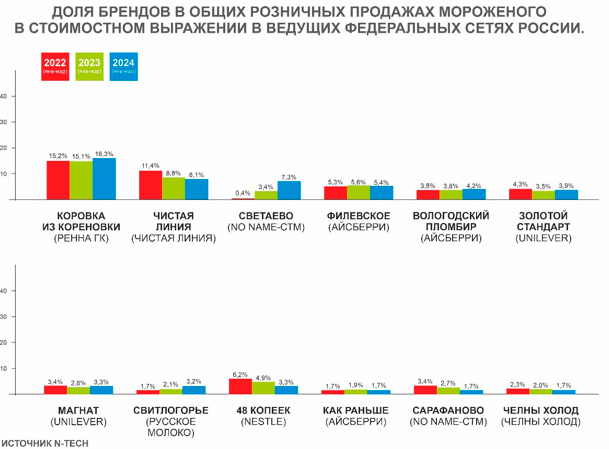

Начнем со стандартного – как чувствуют себя лидеры рынка в ТОП-10 в сетевом ритейле? Здесь, как и ожидалось, особых изменений не произошло. Из производителей «Айсберри» занимает первое место в тоннах, но в деньгах их опережает «Ренна» (бренд «Коровка из Кореновки»), та же ситуация у «Юнилевер» и «Фронери» – один больше в тоннах, другой - в деньгах. Очень динамично растет Дмитровский МК (бренд «Свитлогорье») и уверенно занимает 7 место. Замыкающие десятку три компании будут и дальше бороться с «Русским Холодом» за место под солнцем – при этом из троих уверенно растет только «Гроспирон».

Если говорить о брендах, то ситуация несколько отличается: у одних производителей бренды консолидированы практически в одном – это «Ренна», «Чистая линия» и «Гроспирон», у кого-то их пара-тройка - «Юнилевер» и «Фронери», а есть и те, кто имеет россыпь брендов мороженого – это «Айсберри». При этом каждый их этого набора имеет лидерские позиции.

Если говорить об успешности новинок, то и здесь можно наблюдать рост популярности СТМ. Среди ТОП-12 - четыре успешных новинки у «Сарафаново» (совместный бренд Х5 и «Латео» (бывшее Food Union)). Но новинки только начинают свой «разбег на рынке», так что говорить о результатах продаж в летние месяцы можно будет позднее.

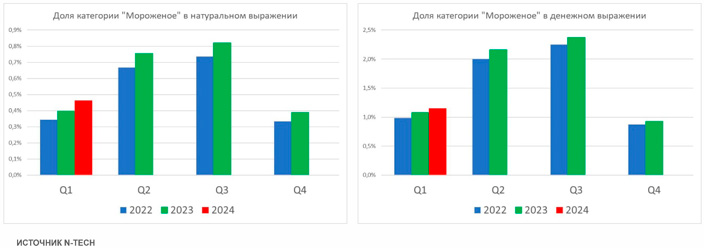

Впервые рассматривается динамика роста доли мороженого среди всей продуктовой корзины сетей супермаркетов. Во-первых, отрадно отмечать, что эта доля растет и в весенне-летний сезон, когда мороженое пользуется особым спросом, хотя в это же время растут и многие мясные изделия, напитки и снеки. Во-вторых, что более удивительно, рост доли мороженого среди продуктовой корзины растет и в несезон (осенью и зимой), когда на мороженое обращают меньше внимания.

Немного об экспорте мороженого

Поскольку таможенная база закрыта, говорить можно только о косвенных показателях экспорта. По данным Росагроэкспорта, Китай впервые стал главным покупателем российского мороженого, приобретя за первые три месяца этого года продукт на $1,1 млн. Это в 4,5 раза больше, чем за тот же период год назад. Сказалась, безусловно, беспрецедентная подготовка с января 2024 годп информационного поля всех китайских СМИ к саммиту двух президентов в Пекине, что в том числе сильно помогло и экспорту российского мороженого. Однако нужно отметить, что только один Дмитрорвский МК из производителей РФ плюс есть один казахстанский производитель смогли увеличить экспорт в Китай в разы, так как нашли свой «ключик» к китайскому потребителю.

В число основных импортеров мороженого из России вошли Казахстан и Киргизия, импортировавшие его на $984,8 тыс. и $161,5 тыс. соответственно, но, как говорилось и ранее, проблема в Центральной Азии - в поиске нормального дистрибутора. Например, если говорить о самом большом рынке Узбекистане, то на нем «Ренна» и «Фронери» пристроились к дистрибуционной компании самой крупной сети «Корзинка», «Юнилевер» и «Дмитрровский» продают через единственного независимого дистрибутора и вот… все двери захлопнулись, осталось открывать свои собственные филиалы в стране со своей культурой и многими особенностями.

Новости от лидеров рынка

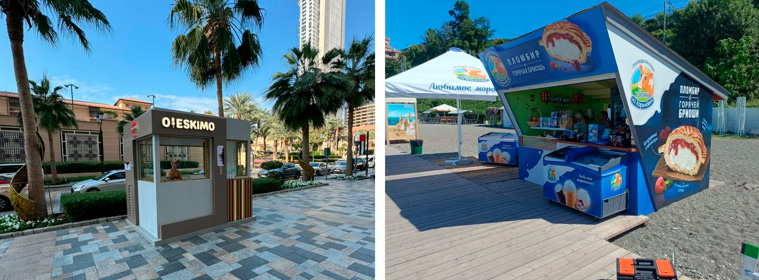

Говоря о новостях лидеров рынка мороженого, можно отметить два проекта «Чистой линии» и «Ренны». Один - уже знакомый по двум столицам проект «О!Эскимо», который теперь пришел и в Дубай (там часто можно видеть очередь из потребителей в модных и проходных частях города). Другой - на Черноморском побережье с более экзотическим называнием «Пломбир в горячей бриоши». Пожелаем обоим проектам удачи в поисках своих новых фанатов и продвижении всей категории мороженого как любимого лакомства потребителей.

1718283700

5584 просмотра

Комментарии