Обзор Как прошел 2022 год у переработчиков?

Если предыдущие годы повышенное внимание уделялось проблемам производителей молока, у которых стремительно росла себестоимость и снижалась доходность, то 2022 год стал испытанием для перерабатывающего сектора. Падение спроса, рекордные цены на сырье, проблемы с упаковкой, ингредиентами, комплектующими, введение новых этапов маркировки - всё это стало вызовом для игроков сектора. Как они прошли трудности этого года и чего ожидают от следующего, в новом обзоре Milknews.

Предложение выше спроса

В первые десять месяцев текущего года, по данным Союзмолоко, перерабатывающий сектор сохранил положительную динамику развития: российские молокозаводы увеличили производство сливок на 5% до 202,8 тыс. т, сыров на 3% до 548,9 тыс. т, сухой сыворотки – на 4% до 162,8 тыс. т.

При этом российская экономика столкнулась с новыми вызовами, которые негативно влияют на благосостояние населения и уровень экономической доступности товаров и услуг. Реальные располагаемые денежные доходы населения за 9 месяцев 2022-го снизились в сравнении с уровнем того же периода 2021-го на 1,7% и остаются ниже предпандемийного уровня, отмечают эксперты Союзмолоко.

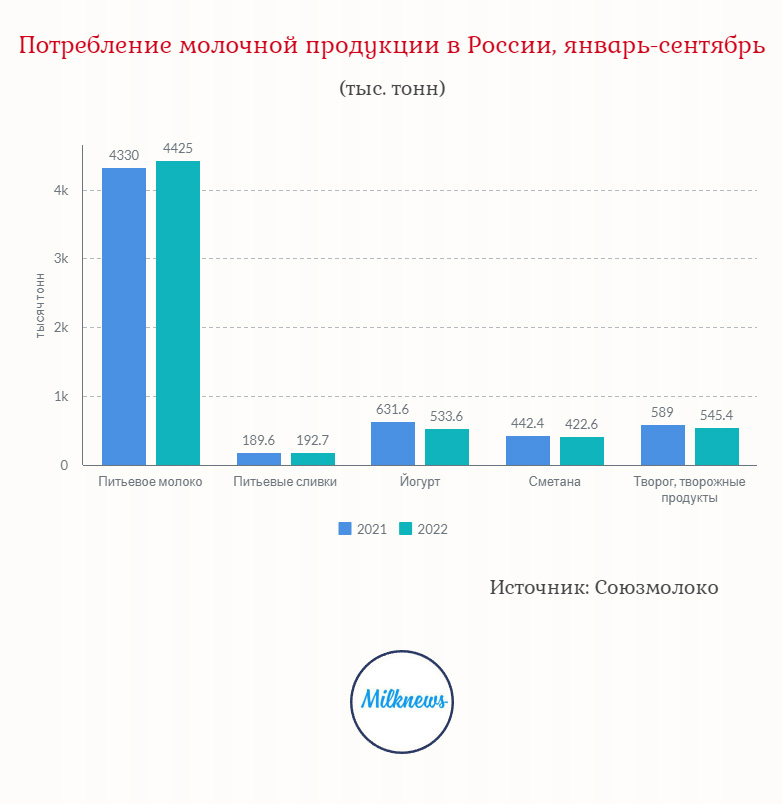

В результате тенденции в потреблении молочной продукции в уходящем году смещались в сторону более доступных категорий, отмечалось ослабление спроса на современные молочные категории, в том числе, десертную продукцию, и молокоемкие группы: сыры, сливочное масло.

В 2022-м наиболее выраженной стала тенденция замещения в рационе отдельных дорогостоящих категорий кисломолочной продукции, например, йогуртов, сметаны, творога более доступным питьевым молоком. При этом снижение платежеспособного спроса становится причиной адаптации производителей цельномолочных продуктов и сыров к данной тенденции. В результате растет потребление более доступного питьевого молока (на 3%, до 4,85 млн т) и «сырных продуктов» (на 8%, до 176,3 тыс. т), а производство кисломолочной продукции, особенно из категории современных, – уменьшается: йогуртов – на 16% до 585 тыс. т, творога и продуктов на его основе – на 8% до 579 тыс. т, кефира – на 6% до 759 тыс. т. Снижению производства кисломолочной продукции также способствуют существующие сложности с отдельными элементами упаковки, в основном, с картоном. Также просело производство мороженого на 9% до 429 тыс. т.

При этом наблюдается увеличение производства сухих молочных продуктов и сливочного масла: за январь-октябрь, по данным Союзмолоко, выпуск сухого цельного молока (СЦМ) вырос на 10% до 59,8 тыс. т, сухого обезжиренного молока (СОМ) – на 17% до 97,9 тыс. т, сливочного масла – на 12% до 264,1 тыс. т.

Несколько из опрошенных Milknews компаний в этом году нарастили производство. В их числе – маслосырзавод «Новопокровский» из Тамбовской области, который планово увеличил объем производства. Рост его по итогам года в компании оценивают на 14% относительно 2021-го. При этом на предприятии в 2022 году не отмечали традиционных всплесков спроса сыры, которые наблюдались в праздничные периоды в предыдущие годы.

Молокозаводы, входящие в ассоциацию молочных производителей «Дамол», тоже не потеряли объем переработки молока, а в некоторых регионах даже увеличили его, расширив территории реализации готовой продукции. Однако, добавляет исполнительный директор ассоциации Алексей Сорокин, в этом году наблюдалась просадка по выпуску йогуртов и кефиров.

- И это общероссийская тенденция. Причина видится в сокращении спроса: потребитель переориентировался на другие продукты. Замечу, что по остальным продовольственным категориям снижения объемов производства и продаж мы не наблюдаем, – констатирует Сорокин.

- И это общероссийская тенденция. Причина видится в сокращении спроса: потребитель переориентировался на другие продукты. Замечу, что по остальным продовольственным категориям снижения объемов производства и продаж мы не наблюдаем, – констатирует Сорокин.Гендиректор ГК «Лосево» Эльдар Беглов отмечает, что тенденция снижения покупательской способности продолжается.

- Спрос на продукты с высокой добавочной стоимостью снизился. Но уменьшения потребления молока, масла и творога, относящихся к продуктам первой необходимости, мы не видим, – подчеркивает Беглов.

- Спрос на продукты с высокой добавочной стоимостью снизился. Но уменьшения потребления молока, масла и творога, относящихся к продуктам первой необходимости, мы не видим, – подчеркивает Беглов.Запасы молочной продукции на складах молокоперерабатывающих предприятий к концу октября по молокоемким категориям существенно выросли: СОМ – в 2,8 раза, СЦМ – на 16%, сухой сыворотки – в 2,9 раза, сливочного масла – на 49%, сыров – на 19%. Также увеличились запасы наиболее доступных категорий: питьевого молока – на 27%, «сырных продуктов» – на 32%, сметаны – на 5%, следует из отчета Союзмолоко. При этом до минимальных уровней снизились запасы творога – на 9%, йогуртов – на 25%.

Что с ценами?

В розничном сегменте темпы роста цен на молочную продукцию в первом полугодии 2022 года ускорились, что стало следствием увеличения цен на сырое молоко и продолжающегося роста себестоимости в перерабатывающем секторе. В октябре уровень цен на молочную категорию на 18,5% превысил показатель октября 2021 года. При этом к середине года цены стабилизировались: в июле за месяц отмечено снижение на 0,3%, в августе – на 0,2%. С начала 2022-го до конца октября рост цен на молочную продукцию составил 14,5%, в то же время общее удорожание продовольственных товаров за упомянутый период составило 9,2%. Для сравнения, за 2021 год потребительские цены на молочную продукцию выросли в среднем на 5,1%, тогда как в целом удорожание продовольственной категории составило 9,2%.

Себестоимость производства молочной продукции увеличилась, подтверждает заместитель гендиректора маслосырзавода «Новопокровский» Дмитрий Филиппов.

- Во-первых, подорожало сырье. Кроме того, выросли цены на запчасти в основном из-за увеличения стоимости логистики. При этом стоимость готовой продукции не растет, - говорит он.

- Во-первых, подорожало сырье. Кроме того, выросли цены на запчасти в основном из-за увеличения стоимости логистики. При этом стоимость готовой продукции не растет, - говорит он.- Мы производим уникальные сыры, которые отличаются от сыров в массовом сегменте. Наше предприятие небольшое, и по объемам мы не конкурируем с крупными производителями, поэтому в своей нише можем позволить себе расти. Свою продукцию мы продаем на 10-15% дороже относительно биржевых цен, что позволяет нам развиваться, - рассказывает Филиппов.

Белорусский импорт не дает повысить цены местным переработчикам

В январе-сентябре импорт молочной продукции в физическом выражении снизился, по оценкам Союзмолоко, на 10% в сравнении с уровнем того же периода 2021 года – 4,7 млн т против 5,2 млн т в молочном эквиваленте соответственно. В деньгах показатель в 2022 году вырос за упомянутый период на 20% и составил $2,5 млрд.

Отмечается снижение поставок всех видов молочной продукции за исключением сыворотки и продуктов на ее основе. При этом объем импорта из Белоруссии в молочном эквиваленте соответствует уровню 2021 года, из других стран он снизился на 28%. Осложнение внешнеполитической ситуации, разрыв логистических цепочек, валютные ограничения повлекли существенное осложнение внешнеторговых поставок, особенно из ряда недружественных стран, в том числе, из Новой Зеландии, будет оказывать дальнейшее влияние на географию и стоимость импорта, прогнозируют аналитики Союзмолоко. Основным внешним поставщиком молочной продукции в Россию в молочном эквиваленте по итогам 9 месяцев этого года оставалась Белоруссия – ее доля в общем объеме поставок составляет 83%, второе занимает Аргентина (5%), далее следуют Казахстан (2%), Уругвай (2%) и Киргизия (1%).

В январе–сентябре импорт из Белоруссии оказался на 14% выше планового значения, за счет превышения поставок сыров и творога на 38%, СЦМ на 14%, сливочного масла на 5% и сыворотки на 13%.

- В этом году из-за импорта из Беларуси сильно просел рынок сухих сыворотки и молока, а также сливочного масла, к концу года цена на эти продукты снизилась на 10% относительно 2021-го. Причем до конца года цены на сливочное масло, сухое молоко и сыворотку в нашей стране росли, так как производители Беларуси на 2022 год заключили контракты на поставки данной продукции Китаю. Однако, выполнив свои контракты, они стали поставлять свободные объемы в Россию, - делится наблюдениями Филиппов.

Экспорт сократился

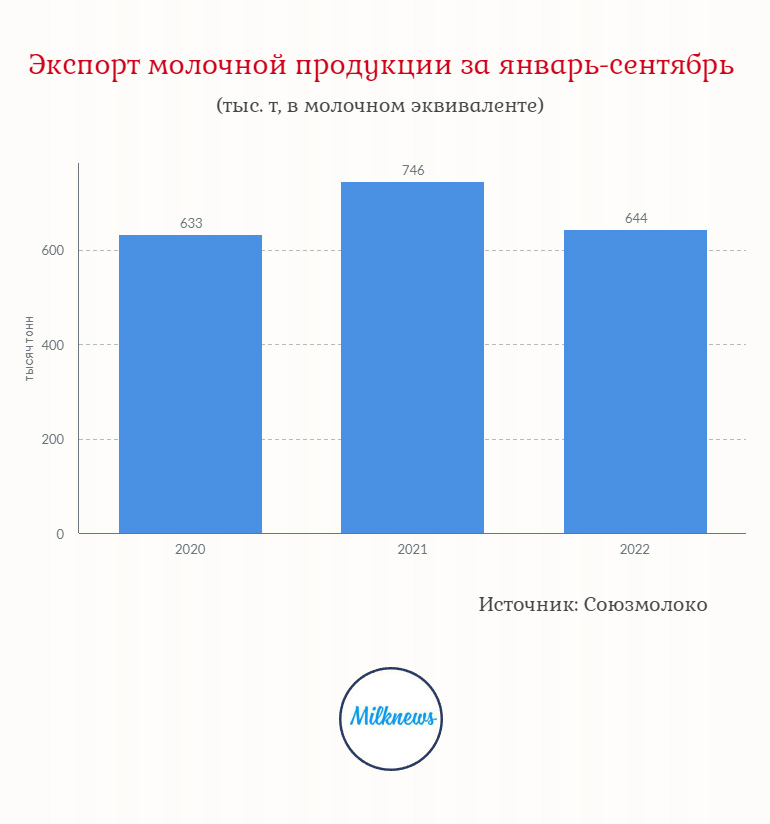

Поставки молочной продукции на внешние рынки в первые девять месяцев года замедлились: за упомянутый период ее было вывезено 644 тыс. т в молочном эквиваленте, что на 14% ниже уровня того же периода 2021-го. В деньгах, однако, экспорт вырос на 3% до $356 млн.

Сокращение объема экспорта обусловлено осложнением внешнеполитической ситуации, снижением конкурентоспособности российской продукции из-за укрепления рубля, поясняют аналитики Союзмолоко.

Доля отгрузок в страны дальнего зарубежья снизилась с 14% в 2021-м до 12%. В январе–сентябре 2022-го сократился экспорт питьевых в Украину, в том числе, молока и сливок на 30%, творога – на 28%, сливочного масла – на 28%. Также на 48% уменьшились поставки российского мороженого, в том числе, за счет США и Китая, снизился экспорт сыворотки на 40% в Казахстан и Беларусь. Вывоз молочной продукции в Китай в январе–сентябре 2022 в физической массе сократился на 26%, до 2,7 тыс. т, в стоимостной оценке – на 37% (до $5,2 млн). Китай стал третьей страной по направлениям сокращения экспорта в этом году после Украины и США.

При этом выросли отгрузки экспорт сухого обезжиренного молока на 36% за счет Казахстана и Армении), сухого цельного молока на 1% больше закупил в России Китай, экспорт сгущенки увеличился на 14% за счет Казахстан и Узбекистана. Сыры, по данным Союзмолоко, остаются лидерами в стоимостной структуре экспорта с долей 24%.

Другие вызовы для отрасли

В числе проблем, с которыми столкнулись молокопереработчики в этом году – трудности поставками упаковочных материалов, запчастей импортного оборудования, говорит Сорокин. Однако, подчеркивает он, все заводы «Дамола» справились с упомянутыми вызовами и оперативно решали возникающие проблемы. Более того, предприятия Ассоциации расширили линейки продукции, исходя из актуальных потребностей рынка в различных регионах.

- В целом, хотя этот год был во многих отношениях непростым, для предприятий «Дамола» он стал успешным, - подчеркивает исполнительный директор Ассоциации.

Беглов отмечает, что конъюнктура рынка в этом году существенно изменилась, заметно изменилось и количество игроков – это было связано с уходом некоторых зарубежных компаний и появлением новых.

- Для кого-то это создало затруднения, например, поиск новых поставщиков или покупателей молока в секторе b2b, для кого-то же открыло перспективы для роста и развития, выход на новый уровень, - рассуждает Беглов.

Усложнялась работа молокопереработчиков в этом году очередным этапом введения «Честного знака»: были сбои общего системного оборудования, из-за которых мы сутки не могли ни принять молоко, ни отгрузить продукцию, вспоминает Филиппов. Такая ситуация, опасается он, может привести к тому, что предприятия просто остановятся.

- Считаю, что в экстренных условиях необходимо иметь возможность осуществлять важные операции для внесения в систему данных вручную, однако соответствующего проекта у создателей «Честного знака» нет, - рассказывает он.

Коммерческий директор холдинга «АгриВолга» Сергей Ключников главной сложностью для всей российской экономики называет западные санкции. Они повлияли, в том числе, на ситуацию с упаковкой молочной продукции.

- У российских заводов не стало импортного сырья, материалов и краски, для производства упаковки. Это привело к паузам в производстве продукции или же к поиску новых решений, когда продукцию переносили в другую упаковку. Вскоре ситуация нормализовалась. Второй вызов для нас – это внедрение Национальной системы цифровой маркировки «Честный знак»: в этом вопросе еще не все отлажено, и сбои приносят производителям небольшие сложности.

- У российских заводов не стало импортного сырья, материалов и краски, для производства упаковки. Это привело к паузам в производстве продукции или же к поиску новых решений, когда продукцию переносили в другую упаковку. Вскоре ситуация нормализовалась. Второй вызов для нас – это внедрение Национальной системы цифровой маркировки «Честный знак»: в этом вопросе еще не все отлажено, и сбои приносят производителям небольшие сложности.- Нас тепло встретили и партнеры, среди которых как крупнейшие ритейлеры – «Лента», «О’КЕЙ», «Перекрёсток», «Азбука Вкуса», так и локальные, и покупатели. Реорганизация для нас и стала тем самым вызовом, а возвращение на полки магазинов – результатом того, как мы с ним справились.

Для семейной фермы «Братья Чебурашкины» этот год был неспокойным, но пережила его компания более менее нормально, отмечает гендиректор предприятия Вячеслав Чебурашкин.

- Были проблемы с упаковкой, подорожали компоненты – пластик, краски, фольга, однако мы нашли альтернативных поставщиков и, имея запасы на складах, не остановили производство. Мы заменили некоторые ингредиенты для продуктов – ферменты, закваски, – которые перестали поступать на российский рынок. Однако главная задача для нас не изменилась – это сохранить премиальное качество готового продукта.

- Были проблемы с упаковкой, подорожали компоненты – пластик, краски, фольга, однако мы нашли альтернативных поставщиков и, имея запасы на складах, не остановили производство. Мы заменили некоторые ингредиенты для продуктов – ферменты, закваски, – которые перестали поступать на российский рынок. Однако главная задача для нас не изменилась – это сохранить премиальное качество готового продукта.- Но мы надеемся не уйти в убыток, в том числе за счет выпуска новых продуктов.

В этом году компания продолжила развивать онлайн каналы реализации и недавно вышла с продажами в «Самокат», - рассказывает предприниматель.

Ожидания и планы

Филиппов полагает, что хотя сейчас цены на сырое молоко находятся на достаточно высоком уровне, к марту следующего года они пойдут вниз.

– Население не готово покупать молочную продукцию по тем ценам, которые держатся на нее сейчас, соответственно, переработчикам придется уменьшать стоимость конечной продукции, а значит, они будут стремиться снижать цену и на сырье. Особенно с учетом снижения цен на сухое молоко: производители по возможности будут замещать обычное товарное молоко сухим, если производители первого не предложат более низкую цену на свою продукцию, чем текущая.

Маслосырзавод «Новопокровский» в следующем году мы планирует увеличивать объемы производства, однако не факт, что в целом по стране выпуск молочной продукции будет расти, подчеркивает Филиппов.

– Возможно, кто-то из молокозаводов увеличит в своем ассортименте долю товаров с заменителями молочного жира, снизив объемы натуральной молочной продукции.

При этом роста потребления в следующем году внутри страны не предвидится, и бизнесу будет еще сложнее, – предполагает он.

«Новопокровский» на экспорт никогда не работал, однако на предприятии понимают, что когда-то придется начать, возможно, не напрямую выходить на иностранных поставщиков, а через трейдеров.

- Мы уже успешно прошли испытания нашей сыворотки, и в принципе, можем отправлять ее за рубеж, - делится Филиппов.

Все заводы «Дамола» настроены на стабильную работу производств, дальнейшее их развитие и расширение ассортимента продукции, отмечает Сорокин.

Компания «Братья Чебурашкины» за этот год протестировала много новинок, поставив на полки торговых сетей безлактозные масло и обезжиренное молоко, а также 15%-ную сметану.

- Мы планируем продолжить этот тренд в 2023 году: готовим к производству творожные десерты, шоколадное масло, безлактозный йогурт и другие, - делится Чебурашкин.

В планах компании «Лосево» на ближайший год - запуск сырного цеха, расширение географии поставок, интересные коллаборации с партнерами, пополнение ассортимента новыми позициями.

«АгриВолга» планирует в следующем году увеличить производство молочной продукции, в том числе сделать акцент на производство сыров.

– Сейчас мы видим эффективный рост производства нашей продукции из козьего молока, она пользуется спросом. В 2021 году мы начали разведение коз тоггенбургской породы, и в апреле 2022 года стартовали с производством козьего молока. А затем в этом же году освоили уже две рецептуры сыров из козьего молока – это Бюш-де-Шевр и Фромаж Фре органического бренда «Углече Поле». В 2023 году мы запустим производство новых козьих сыров.

1671534697

бизнес

6444 просмотра

Также рекомендуем:

ПОПУЛЯРНОЕ

ТОП-30 крупнейших производителей молока в России: рекордная динамика и консолидация лидеров

Новости за 5 минут: компенсация 70% затрат на генетику, ставки экосбора на 2026 год, рост производства молочной продукции

Аналитический центр Milknews