Разбор Критические направления импортозамещения в молочном животноводстве

Обладая сильными позициями в мировом экспорте сельскохозяйственного сырья, Россия сохраняет критическую зависимость по средствам их производства. Так, уровень импортозависимости по функциональным кормовым добавкам и ветеринарным препаратам составляет порядка 70%. Государству следует сосредоточиться на поддержке инвестпроектов по замещению импортной техники и технологий. Такие выводы содержатся в докладе «Сценарии развития российской экономики: критические направления импортозамещения для развития АПК в РФ», который на “Молочных сессиях” презентовала начальник отдела экономики инноваций в АПК Института аграрных исследований НИУ ВШЭ Надежда Орлова. Milknews приводит тезисы доклада, который был так популярен у участников сессий.

Аграрная генетика и селекция

Согласно материалам доклада, импортозависимость в животноводство по генетическому материалу с учетом потребности в обновлении поголовья составляет 80-100%, то есть близка к абсолютной.

Так, птицеводство полностью зависимо от импортных поставок инкубационного яйца и суточных цыплят. Свиноводство - от импортных поставок живых хрячков и спермопродукции из «недружественных» стран.

В молочном животноводстве исходя из структуры поголовья в первом приближении ситуация представляется менее драматичной. Однако с учетом необходимости его постоянного обновления, которое сейчас невозможно сделать без импортной генетики, также близка к абсолютной.

Эксперты считают, что существующей в России популяции молочного КРС достаточно для выстраивания работы по поддержанию уровня племенного поголовья на ближайшие годы. Однако для стабилизации ситуации необходимы масштабирование региональных программ по геномной селекции КРС на федеральный уровень и переход к дотациям ценного племенного поголовья, а не племенных хозяйств в целом.

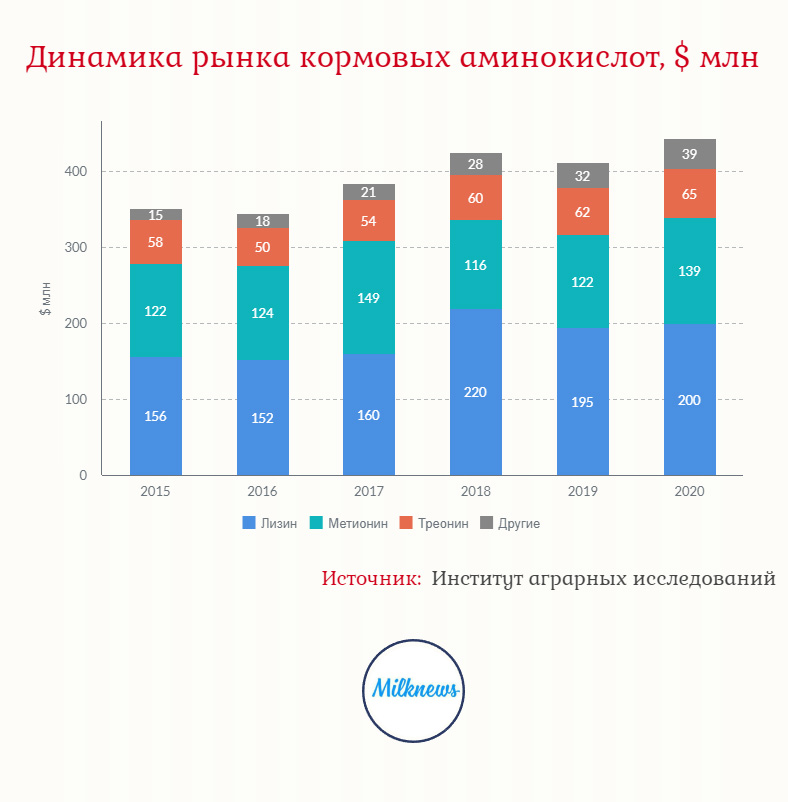

Кормовые аминокислоты

Доля компаний из Бельгии, Франции и Японии на российском рынке кормовых аминокислот составляет более 90%. При этом импортозависимость наиболее значима для метионина. Поэтому прекращение импортных поставок, по мнению экспертов, грозит катастрофическим снижением рентабельности в отрасли.

Согласно «высокому» сценарию, к 2025 году рынок кормовых аминокислот достигнет уровня в $500-550 млн. Будет наблюдаться устойчивое развитие животноводства и птицеводства с опорой на внутренний и внешний рынки, причем поставки аминокислот будут надежными. По «низкому» сценарию рынок к 2025 году достигнет отметки в $350-360 млн, при этом с него уйдет ряд зарубежных поставщиков. На фоне этого будет наблюдаться стагнация в животноводстве с опорой только на внутренний рынок и нереализованным экспортным потенциалом.

Что касается вариантов замещения выпадающих объемов поставок, то переориентация на продукцию независимых азиатских поставщиков – малореалистична. Во-первых, речь идет о больших объемах, которые должны быть заранее законтрактованы и произведены. Кроме того, независимые компании часто работают по лицензионным технологиям корпораций из «недружественных» стран.

В качестве необходимых действий и мер поддержки эксперты видят развитие производственных мощностей (в том числе адресное субсидирование затрат на создание и технологическое перевооружение производств и увеличение сроков льготного кредитования до 15 лет), создание новых продуктов и технологий (модернизацию нормативной базы применения ГМ-организмов в промышленных «закрытых системах и субсидирование затрат на НИОКР/трансфер технологий) и регулирование импорта целевой продукции (введение временных ограничений, аналогично применявшимся к лизину).

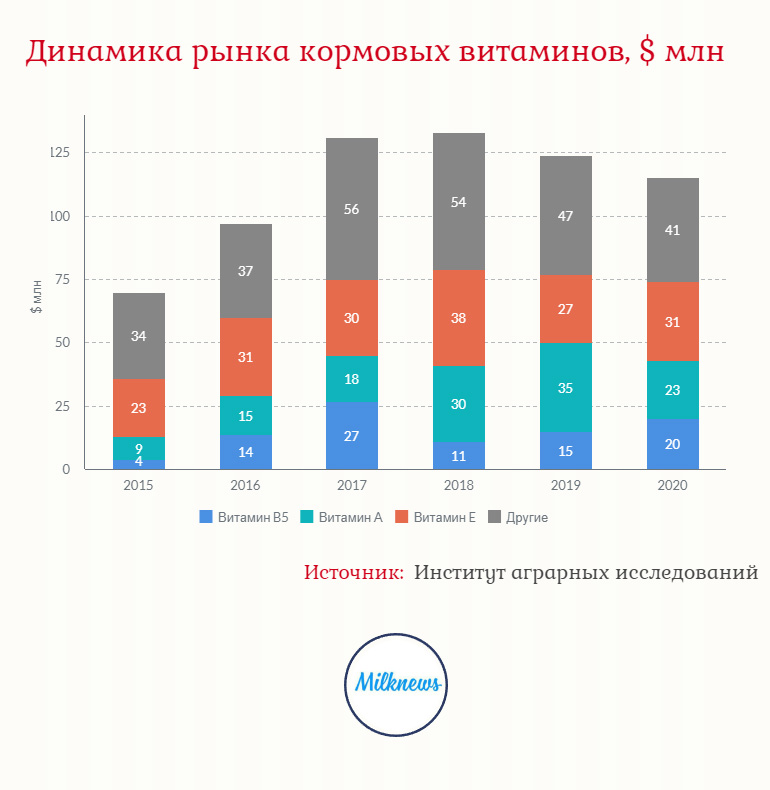

Кормовые витамины

Доля компаний из «недружественных» государств в импорте кормовых витаминов составляет порядка 55%. Это такие компании, как BASF, DSM NP, Adisseo и др. При этом мировой рынок высоконцентрирован и волатилен. Основной объем витаминов большинства групп вырабатывается на мощностях до 10 крупнейших компаний в Китае и в Европе.

Согласно «высокому» сценарию, к 2025 году рынок кормовых витаминов достигнет уровня в $120-140 млн. Будет наблюдаться устойчивое развитие животноводства и птицеводства с опорой на внутренний и внешний рынки, причем поставки витаминов будут надежными. По «низкому» сценарию рынок к 2025 году достигнет отметки в $50-60 млн, при этом с него уйдет ряд зарубежных поставщиков, что приведет к стагнации в животноводстве.

Как считают эксперты, проблема доступности объемов и сохранение приемлемых цен на кормовые витамины будет усугубляться и без враждебных действий со стороны «недружественных» государств и компаний. Этому способствуют сокращение мощностей/приостановка выпуска витаминов в Китае на фоне новая экологической политики (такие производства относятся к числу «грязных»), а также рост цен на энергоресурсы, прежде всего природный газ, что, безусловно, отразится на предложении со стороны европейских производителей (такие производства являются очень энергоемкими).

Развитие же внутреннего производства не может быть запущено с использованием стандартного набора мер поддержки. Подобные производства являются уникальными (разные технологии и технологические цепочки, разная экономика и эффект масштаба). Для преодоления кризиса, по мнению аналитикова, необходима глубокая технико-экономическая экспертиза возможных вариантов выстраивания производственных цепочек и оценка технологических решений, а инструментарий мер поддержки должен разрабатываться под конкретный проект.

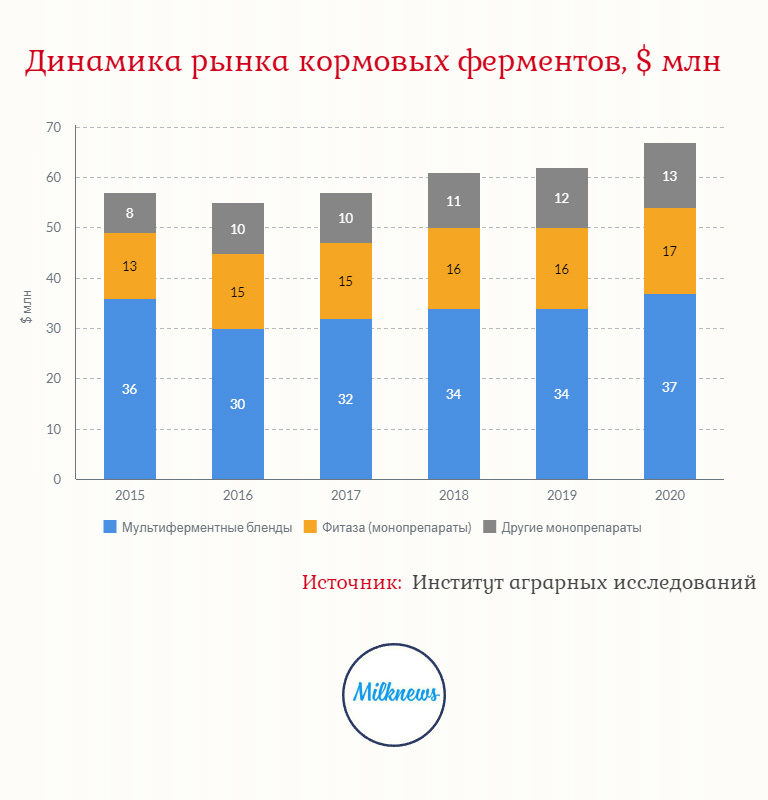

Кормовые ферменты

Доля компаний из «недружественных» государств в импорте кормовых ферментов составляет порядка 90%. Это такие компании, как Huvepharma, DuPont/Danisco, DSM, Novus, Alltech и др.

Как отмечают эксперты, прекращение поставок импортных кормовых ферментов нанесет серьезный ущерб рентабельности животноводства, в том числе вызовет сокращение продуктивности и кормовой базы.

Согласно оптимистичному сценарию, к 2025 году рынок кормовых ферментов достигнет уровня в $75-85 млн. Будет наблюдаться устойчивое развитие животноводства и птицеводства с опорой на внутренний и внешний рынки, причем поставки витаминов будут надежными, а их ассортимент будет постоянно модернизироваться. По пессимистичному сценарию рынок к 2025 году достигнет отметки в $40-45 млн, при этом с него уйдет ряд зарубежных поставщиков (США и ЕС), что приведет к стагнации в животноводстве.

Что касается вариантов замещения выпадающих объемов поставок, то переориентация на продукцию независимых поставщиков из КНР и Индии – малореалистична. Во-первых, речь идет о широком ассортименте и больших объемах, которые должны быть заранее законтрактованы и произведены. Продукция же отечественного производства имеет ограниченный ассортимент и недостаток мощностей в виду невозможности работы с необходимыми ГМ-продуцентами.

В качестве необходимых действий и мер поддержки эксперты видят развитие производственных мощностей (в том числе адресное субсидирование затрат на создание и технологическое перевооружение), создание новых продуктов и технологий (в частности модернизацию нормативной базы применения ГМ-организмов в промышленных «закрытых системах» и субсидирование затрат на НИОКР/трансфер технологий), а также стимулирование спроса/замещения путем регулирования импорта целевой продукции.

Кормовые микробиологические эубиотики

Доля компаний из «недружественных» государств в импорте кормовых микробиологических эубиотиков составляет 100%. Это такие компании, как Alltech, Lallemand, DSM/Biomin и др.

Как отмечают эксперты, прекращение поставок нанесет серьезный ущерб рентабельности животноводства и вызовет сокращение продуктивности. Произойдет регресс в технологиях кормления и обеспечения здоровья животных.

Согласно оптимистичному сценарию, к 2025 году рынок кормовых микробиологических эубиотиков достигнет уровня в $30-40 млн. Будет наблюдаться устойчивое развитие животноводства и птицеводства, биологизация кормовых решений (тренд на отказ от кормовых антибиотиков) и совершенствование ассортимента. По пессимистичному сценарию рынок к 2025 году достигнет отметки в $10-15 млн, при этом с него уйдет ряд зарубежных поставщиков, а потребители будут стремиться максимально снизить расходы на корм.

Рассматривая варианты замещения выпадающих объемов, специалисты заявляют, что переориентация на продукцию независимых поставщиков невозможна, ведь мировой рынок кормовых микробиологических эубиотиков контролируется компаниями из США и Евросоюза. Продукция же отечественного производства имеет ограниченный ассортимент, кроме того имеет место недостаток мощностей в стране.

В качестве необходимых действий и мер поддержки эксперты предлагают развивать производственные мощности (в том числе субсидировать затраты на создание и технологическое перевооружение биотехнологических производств), создавать новые продукты и технологии (в том числе субсидировать затраты на НИОКР), а также субсидировать затраты на проведение промышленных испытаний и выдавать субсидии сельхозтоваропроизводителям на закупку отечественных препаратов.

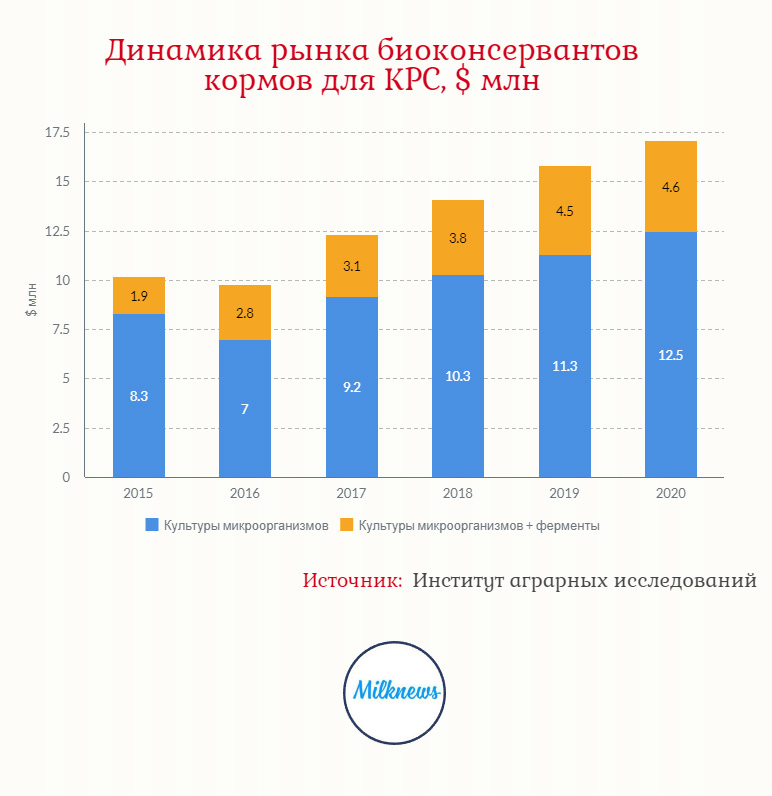

Биоконсерванты кормов для КРС

Доля компаний из «недружественных» государств в импорте биоконсервантов кормов для КРС составляет 100%. Это такие компании, как Lallemand, DeLaval, BT T/A Agriprep, DuPont и др.

Как отмечают эксперты, прекращение поставок нанесет серьезный ущерб рентабельности крупных и высокотехнологичных компаний, в том числе может вызвать потенциальное снижение качества кормов и сокращение кормовой базы.

Согласно оптимистичному сценарию, к 2025 году рынок биоконсервантов кормов для КРС достигнет уровня в $25-30 млн. Будет наблюдаться устойчивое развитие скотоводства, а акцент на рост продуктивности будет определять повышение требований к качеству питательной ценности кормов. По пессимистичному сценарию рынок к 2025 году достигнет отметки в $10-15 млн, при этом с него уйдет ряд зарубежных поставщиков, что приведет к стагнации в отрасли.

Рассматривая варианты замещения выпадающих объемов, специалисты заявляют, что переориентация на продукцию независимых поставщиков невозможна, ведь мировой рынок биоконсервантов кормов для КРС контролируется компаниями из США и Евросоюза. Продукция же отечественного производства имеет ограниченный ассортимент, кроме того имеет место недостаток мощностей в стране.

В качестве необходимых действий и мер поддержки эксперты предлагают развивать производственные мощности (в том числе субсидировать затраты на создание и технологическое перевооружение биотехнологических производств), создавать новые продукты и технологии (в том числе субсидировать затраты на НИОКР), а также субсидировать затраты на проведение промышленных испытаний и выдавать субсидии сельхозтоваропроизводителям на закупку отечественных препаратов.

Ветеринарные препараты

Что касается ситуации с импортозамещением ветеринарных препаратов, эксперты разделяют иммунобиологические и химфарм-препараты.

Доля зарубежной продукции в сегменте иммунобиологических препаратов достигает 80%. В структуре доминирует продукция компаний из «недружественных стран» (Zoetis, MSD AH, CEVA, Boehringer Ingelheim AH и др.).

Следствием прекращения поставок эксперты видят образование большой бреши в обеспечении биобезопасности животноводства. При этом отмечается, что переориентация на продукцию независимых поставщиков в данном сегменте невозможна - мировой рынок контролируется компаниями из США и Евросоюза. Продукция отечественного производства имеет ограниченный ассортимент и проблемы с доказательной базой. Также данный сегмент отличается импортозависимостью по средствам производства (SPF-яйцо, масляные адъюванты и др.). А аутогенные вакцины, применение которых могло бы частично компенсировать дефицит серийных препаратов, находятся в «серой зоне».

Доля зарубежной продукции в сегменте химфарм-препаратов находится на уровне 60%. В структуре также доминирует продукция компаний из «недружественных стран» (Huvepharma, Zoetis, MSD AH, KRKA и др.).

Прекращение поставок, по мнению экспертов, приведет выпадение большого объема и широкого ассортимента проверенных средств. В качестве вариантов замещения выпадающих объемов специалисты называют переориентацию на продукцию независимых поставщиков (Китай, Индия, страны Латинской Америки и Ближнего Востока), что позволяет заместить объемы, но не качество, так как для такого варианта высоки риски фальсификата. Наращивание отечественного производства химффарм-препаратов имеет ограничения по производственным GMP-мощностям, доступности и качеству сырья (практически полная импортозависимость по активным фармацевтическим ингредиентам).

В качестве необходимых действий и мер поддержки эксперты называют несколько направлений.

1. Модернизация нормативно-правовой базы:

- Закрепление производства ветеринарных препаратов в качестве отдельной отрасли с внесением в классификатор ОКВЭД

- Формирование перечня ключевых и наиболее предпочтительных ветеринарных препаратов (КПВП), необходимых для обеспечения устойчивого развития животноводства и целей биобезопасности.

- Формирование нормативной базы в части производства и оборота аутогенных вакцин

2. Создание продуктов и технологий:

- Субсидирование и/или специальные налоговые режимы для частных компаний, инвестирующих собственные средства в исследования, разработки, инновации.

- Адресное субсидирование затрат на собственную разработку или трансфер технологий производства АФИ перечня КПВП.

3. Стимулирование спроса/замещения:

- Субсидирование затрат на промышленные испытания биоаналогов ИБП перечня КПВП, а также оригинальных отечественных препаратов

- Субсидии сельхозпроизводителям на закупку отечественных препаратов перечня КПВП.

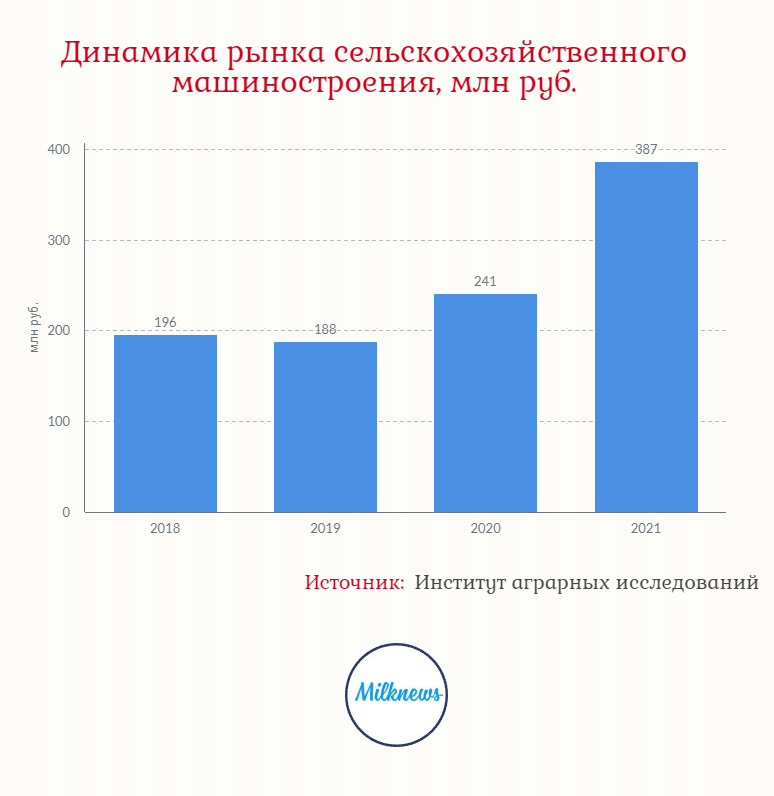

Сельскохозяйственное машиностроение

Как подсчитали эксперты, доля зарубежной сельскохозяйственной техники на российском рынке составляет порядка 40-50%. При этом импортозависимость производителей по комплектующим, не имеющим отечественных аналогов, составляет 10-15%.

Ключевыми вызовами в этой связи являются:

- прекращение/сокращение импортных поставок (часть компонентов входит в списки позиций двойного назначения),

- низкая заинтересованность в производстве аналогов импортных узлов и агрегатов в связи с малым объемом внутреннего рынка,

- невнимание государства к вопросам управленческой и координационной поддержки отрасли в новых обстоятельствах,

- отсутствие специальных программ поддержки производства критически важной, но плохо окупающейся продукции.

Также отрасль столкнулась с отказом в технической поддержке и сервисном обслуживании находящихся в эксплуатации импортных станков, дефицитом запчастей, расходных материалов и комплектующих. Это может привести к сокращению производственного потенциала и технологической деградации производителей техники. Также в отрасли наблюдается отсутствие специальных программ и мер поддержки предприятий, готовых инвестировать в создание импортозамещающих производств запчастей, расходников и комплектующих.

Импортозависимость по интеллектуальным системам для АПК составляет 100%.

Ключевыми рисками здесь являются:

- приостановка сервисного обслуживания и прекращение поставок запасных частей;

- снижение показателей точности позиционирования в связи с отключением платных RTK поправок;

- отключение от глобального позиционирования GPS;

- прекращение поддержки облачных сервисов систем точного земледелия и анализа урожайности.

Как отмечают эксперты, в настоящий момент государством субсидируется производство сельскохозяйственной техники вне зависимости от наличия в ней интеллектуальных систем отечественного производства.

В качестве возможных мер поддержки эксперты видят следующее:

1. Приведение ПП РФ №1432 “Об утверждении Правил предоставления субсидий производителям сельскохозяйственной техники” на 2022-2030 гг. в соответствие с актуальными задачами и потребностями производителей сельхозтехники.

2. Применение к производителям комплектующих для спецтехники системы льгот, аналогичных используемым для IT-отрасли с целью инвестирования высвобождающихся средств в развитие производства.

3. Предоставление грантов на развитие производства комплектующих к сельхозтехнике. При этом финансирование из федерального бюджета должно составлять не менее 10 млрд руб. ежегодно на 2022-2026 гг.

4. Обеспечение возможности приобретения за счет средств государственного бюджета только сельхозтехники, на которую выдано заключение о соответствии требованиям импортозамещения.

5. Доработка механизма инвестиционного налогового вычета (ИНВ) по налогу на прибыль (регулируется ст. ст. 286.1 Налогового Кодекса Российской Федерации). Предлагается распространить на все регионы РФ в части расходов:

- на НИОКР – соответствующие решения принимаются на региональном уровне и в ряде ключевых регионов эта мера недоступна (например, в Самарской обл.)

- на приобретение и модернизацию основных средств в виде зданий, сооружений, передаточных устройств, относящихся к 8-10-ой амортизационным группам

Также предлагается распространить на все предприятия, инвестирующие в российские производства, возможность получения инвестиционного вычета в части расходов на приобретение и модернизацию основных средств. Сейчас льгота распространяется только на участников НП «Производительность труда и поддержка занятости».

В целом для того, чтобы решить проблему импортозависимости, эксперты считают важным сосредоточиться на усовершенствовании нормативно-правовой базы и сформировать список приоритетных инвестиционных проектов отрасли с привлечением ключевых институтов развития и Фонда развития промышленности.

бизнес

Также рекомендуем:

ПОПУЛЯРНОЕ