Обзор Как изменился рынок мороженого за первое полугодие 2024 года

Напряженная ситуация на рынке какао-бобов, дефицит молочного жира, холодная весна – все эти факторы влияли на ситуацию в секторе производства мороженого в первом полугодии. С какими показателями индустрия пришла к разгару сезона и какие тенденции отмечают ключевые игроки – в новом материале Milknews.

Рынок продолжает расти

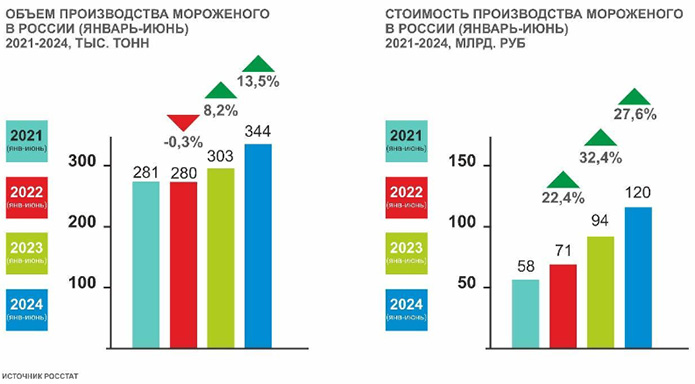

В 2023 году объем производства мороженого, согласно обновленным данным Росстата, составил 515 тыс. т. Российские предприятия практически восстановили объемы выпуска 2021 года, когда было произведено 527 тыс. т. В 2024 году тенденция к росту сохраняется: за I полугодие 2024 года, по данным Росстата, производство мороженого выросло на 13,5% (+40,9 тыс. т) год к году, в сравнении с тем же периодом 2022 года рост составил 24,3% (+67,2 тыс. т).

При этом впервые выпуск мороженого в мае оказался меньше показателя апреля – холодный май повлёк за собой снижение производственных программ. Однако уже в июне фабрики частично смогли компенсировать майский провал: по сравнению с июнем 2023 года производство выросло на 11,7% (с 74,9 тыс. т до 83,7 тыс. т).

«С учетом этих факторов есть вероятность, что в 2024 году мы произведем мороженого на 10% больше, чем в 2023-ем, – говорит заместитель генерального директора Союза мороженщиков России Наталья Уткина. – Это, на мой взгляд, объясняется теплой весной и жарким летом (даже несмотря на прохладный май)».

«С учетом этих факторов есть вероятность, что в 2024 году мы произведем мороженого на 10% больше, чем в 2023-ем, – говорит заместитель генерального директора Союза мороженщиков России Наталья Уткина. – Это, на мой взгляд, объясняется теплой весной и жарким летом (даже несмотря на прохладный май)».Рекордного производства мороженого по итогам текущего года ожидают и в Национальном союзе производителей молока (Союзмолоко).

Региональный разрез

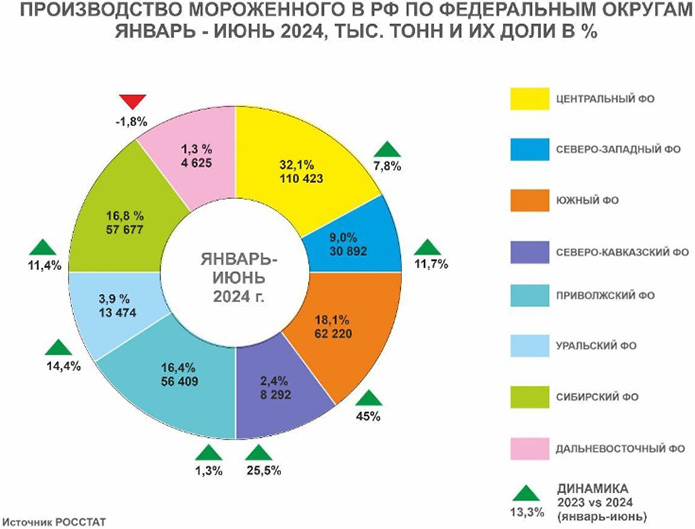

Если анализировать производство в разрезе четырех ведущих производственных кластеров – Центрального, Южного, Приволжского и Сибирского – то рынок развивался неравномерно.

Предприятия Центрального федерального округа показали более низкие в сравнении с общероссийским показателем темпы прироста производства – 7,8% (8,1 тыс. т). Прирост производства по Приволжскому ФО составил 1,3%, Сибирскому – 11,4%.

Основным локомотивом производственной индустрии мороженого стал Южный ФО, где находятся активы ГК «Ренна», азовской «Проксимы» и «Кубань-Мороженое». ЮФО в первом полугодии 2024 года нарастил выпуск мороженого на 45%, или на 19,2 тыс. т. Доля этого макрорегиона в общенациональном выпуске мороженого увеличилась с 14,1% до 18,1%.

Выше рынка также растет Северо-Кавказский ФО – на 25,5%, однако в натуральном выражении прирост незначительный – на 1,7 тыс. т. Уральский ФО показал увеличение объемов производства в 14,4%, или на 1,6 тыс. т, за счет челябинского «РосФрост» и екатеринбургского «ХК №3».

Дальневосточный ФО стал единственным макрорегионом, который показал отрицательную динамику производства (-1,8%). Северо-Западный регион имел показатель в 11,7% (+3,2 тыс. т) соответственно. В СЗФО были закрыты санкт-петербургские фабрики «ХК №1» и «Петрохолод», что привело к сокращению доли округа в общероссийском объеме до 9,0%.

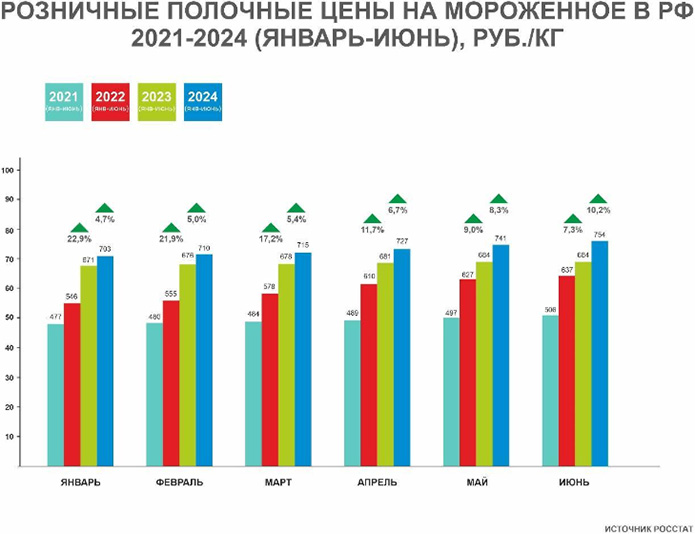

Рост себестоимости продолжает давить на цены

В первом полугодии 2024 года фабрики повысили цены на мороженое на 12,2% по сравнению с началом года. В июне 2024 года средняя розничная цена 1 кг мороженого достигла 754 руб. Предприятия розничной торговли при этом увеличили цены только на 7,3%, то есть только часть повышения заводских цен была заложена в конечную цену, а часть компенсировали ритейлеры.

Однако, как отмечает в комментарии Milknews представитель компании «Айсберри», себестоимость производства мороженого за этот период выросла на 40%.

В первом полугодии 2024 года более 85% розничных продаж мороженого осуществлялось в классических традиционных магазинах и только 15% - в киосках, ларьках, павильонах. В сетевом канале 7,5% розничных продаж мороженого в натуральном выражении обеспечили гипермаркеты. Доли супермаркетов и минимаркетов, которые включают дискаунтеры, занимают соответственно 51,7% и 40,8%.

Традиционный канал продаж стагнирует: в январе-июне 2024 года по сравнению с тем же периодом 2023 года товарооборот сократился на 10,6%, при этом классические магазины снизили продажи на 7,7%, а мелкие уличные пункты торговли – на 24,5%.

«Динамика цен разогревается ростом сырья: игроки рынка вновь объявили о повышении цен с 1 сентября на 10-15%, - говорит председатель совета директоров «Шин-Лайн» Дмитрий Докин. - Однако и сейчас, по данным NielsenIQ, внутри шестерки лидеров розничные цены отличаются между на 10-30%, между «Чистой Линией» и «Айсберри» - в 2 раза. Таким образом, одна лишь цена не является определяющим фактором при выборе мороженого в ритейле».

Расстановка сил на рынке

По данным NielsenIQ, которая анализирует данные по продажам в крупной сетевой рознице, самую высокую динамику роста товарооборота в денежном выражении в январе-июне 2024 года в сравнении с тем же периодом прошлого года показали СТМ (+ 43,6%).

Среди игроков первой десятки максимальный рост в денежном выражении показала компания «Русское молоко» – 47%. На втором месте – «Русский Холод» с 19,3%. «Юнилевер» активно восстанавливает обороты после паузы прошлого года – в первом полугодии 2024 года продажи компании в денежном выражении увеличились на 17,7%. «Чистая линия» нарастила продажи на 15,8%. ГК «Ренна» выросла в продажах на 10,7%.

«Айсберри», по расчетам NielsenIQ по сетевой рознице, показал увеличение в 12,7%. По данным самой компании, за январь-апрель общий рост товарооборота по всем каналам составил 17%.

«Айсберри показывает устойчивый тренд роста производства и продаж мороженого, который усилился с 2022 года, после окончания пандемии (Covid 19), – подчеркнули Milknews в компании. – Рост происходит за счет сетевой и традиционной (несетевой) розницы».

«Айсберри показывает устойчивый тренд роста производства и продаж мороженого, который усилился с 2022 года, после окончания пандемии (Covid 19), – подчеркнули Milknews в компании. – Рост происходит за счет сетевой и традиционной (несетевой) розницы».По данным еще одного игрока из ТОП-20 АО «Милком» (ХК «Созвездие»), объем производства мороженого компанией в первом полугодии 2024 года составил 5 397 т против 5 448 т в первом полугодии 2023-го. Как заявили Milknews в компании, выручка от реализации мороженого (без НДС) в первом полугодии 2014 года составляла всего 137 165 тыс. руб., а в 2024 году – 1 451 417 тыс. руб.

«Прирост реализации и производства мороженого в первом полугодии 2024 года по сравнению с 2023-м годом составил 20%. – рассказал Milknews коммерческий директор ООО «Калинов Мост» (участник рейтинга Milknews) Арсен Ильясов. – Тенденции к росту существуют за счет привлечения новых партнеров (в основном это сети и онлайн-ритейл)».

Дмитрий Докин отмечает, что продолжается противостояние между двумя претендентами на лидерство в индустрии мороженого — компаниями «Ренна» и «Айсберри». «Они идут разными маркетинговыми и коммерческими путями и сходны между собой лишь объемами продаж», - поясняет эксперт. Два мультинациональных игрока, занимая 3-е и 4-е места, год от года имеют разные результаты — сейчас время развития у компании «Юнилевер» (рост в июле составил 35%), а «Фронери», потеряв Х5, снижает продажи. «Чистая Линия» хорошо растет в этом году, но новый претендент на лидерство в первой шестерке, Дмитровский МК, не даст остальным почивать на лаврах».

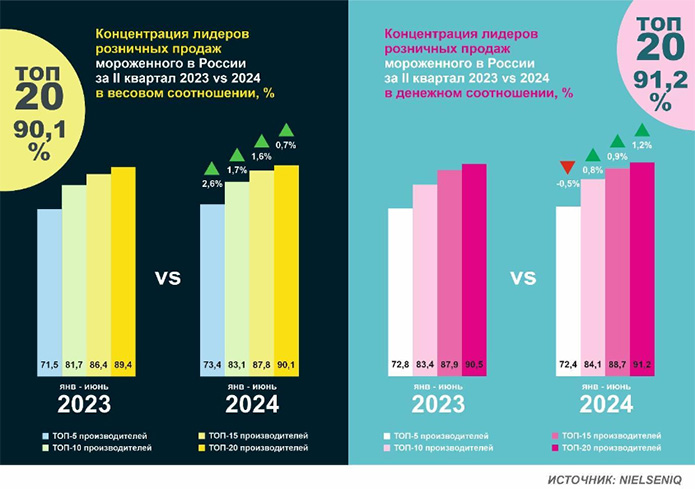

При этом консолидация в российской индустрии мороженого продолжается: по результатам января-июня 2023 года на долю пяти ведущих игроков приходились 71,5% общего объёма розничных продаж в натуральном выражении, а в первом полугодии 2024 года она увеличилась уже до 73,4%.

При этом ТОП-10 занимают сегодня 83,1%, ТОП-15 – 87,8%, а двадцатка лидеров перешла за 90-90,1%. «Сегодня развивают свое производство именно лидеры отрасли мороженого - у них есть силы и средства на расширение мощностей и продвижение продукта. Тогда как небольшие фабрики не могут тратить большие деньги на покупку нового оборудования и технологий, листинг, ATL- и BTL-маркетинг», – говорит Дмитрий Докин. По его оценкам, концентрация основного объема розничных продаж в руках лидеров индустрии будет и дальше усиливаться. «Поскольку лидеры имеют фабрики в определенном одном или нескольких федеральных округах, можно заметить, что именно в этих регионах и происходит рост производства мороженого», - уточняет эксперт.

Как меняются предпочтения потребителей?

«Мы часто ассоциируем мороженое с моментами истинного наслаждения и удовольствия, с уютом и счастьем, с возможностью уйти от обыденности и богатым мультисенсорным опытом. Однако очевидно, что сегодня потребители ищут нечто большее, чем просто традиционное удовольствие. Они активно ищут новые вкусы, инновационные предложения и совместные проекты известных и проверенных брендов», – считает Дмитрий Докин.

«Мы часто ассоциируем мороженое с моментами истинного наслаждения и удовольствия, с уютом и счастьем, с возможностью уйти от обыденности и богатым мультисенсорным опытом. Однако очевидно, что сегодня потребители ищут нечто большее, чем просто традиционное удовольствие. Они активно ищут новые вкусы, инновационные предложения и совместные проекты известных и проверенных брендов», – считает Дмитрий Докин.Докин обращает внимание, что 8 из 10 потребителей по всему миру говорят, что им нравятся традиционные/ностальгические вкусы, а когда их спрашивают, почему, 75% из них отвечают, что эти вкусы напоминают им о более простых временах. «Насколько привлекательны традиционные ностальгические вкусы? Под традиционными вкусами мы подразумеваем вкусы, которые напоминают о прошлом. В исследовании Innova мы видим что в 2020 году им отдавали предпочтение 68%, а в 2022-ом уже ностальгировало 80% потребителей. И фактор №1 – это утешение для потребителей в неспокойные времена», – говорит эксперт.

Если говорить о российском рынке, то «Айсберри» с 2023 года наблюдают смену интереса от формата домашнего мороженого – к импульсному. «Это связано с возвращением потребительских привычек после окончания пандемии – люди стали больше покупать мороженого для потребления в момент покупки, а не дома», – считает представитель компании.

«Вкусовые привычки россиян стабильны: простое белое мороженое (пломбир, сливочное) без вкусовых добавок – неизменно самое популярное мороженое. Наряду с этим есть большая доля потребителей, предпочитающих белое мороженое со вкусовыми добавками, мороженое со вкусом крем-брюле, шоколадное мороженое, - рассказали в «Айсберри». – Мы также отмечаем рост интереса к сложным вкусам на основе крем-брюле, многоцветному/ многослойному мороженому с различными добавками, что особенно интересно молодой аудитории, а также рост интереса к более классическим и привычным вариантам – крем-брюле и шоколадное мороженое, шербету».

«Вкусовые привычки россиян стабильны: простое белое мороженое (пломбир, сливочное) без вкусовых добавок – неизменно самое популярное мороженое. Наряду с этим есть большая доля потребителей, предпочитающих белое мороженое со вкусовыми добавками, мороженое со вкусом крем-брюле, шоколадное мороженое, - рассказали в «Айсберри». – Мы также отмечаем рост интереса к сложным вкусам на основе крем-брюле, многоцветному/ многослойному мороженому с различными добавками, что особенно интересно молодой аудитории, а также рост интереса к более классическим и привычным вариантам – крем-брюле и шоколадное мороженое, шербету».Коммерческий директор ООО «Калинов Мост» Арсен Ильясов отмечает, что предпочтения потребителей меняются в сторону мороженого на молочных жирах, без использования растительных. Среди натурального мороженого в продажах компании преобладают пломбирные и сливочные сорта.

1724742405

мороженое

14410 просмотров

Также рекомендуем:

Аналитический центр Milknews