Дмитрий Докин, «Шин-Лайн» Почему растут мировые цены на шоколад, и как это скажется на производителях мороженого

О том, какие стратегии нужно выбирать производителям продуктов питания, в том числе мороженого, на волатильном рынке сырья на примере масла, стабилизационных систем и шоколада, в своей авторской колонке на сайте Milknews рассказывает председатель совета директоров казахстанской компании «Шин-Лайн» Дмитрий Докин.

За последние годы на рынке возникало много триггеров, вызывающих неопределенность и нервозность у производителей мороженого и других продуктов питания. Как только заканчивается пандемия - регуляторы вводят маркировку; игроки рынка привыкают к маркировке – обостряется геополитическая обстановка; все приспосабливаются к новой реальности – на арену выходят климатические коллапсы.

Неудивительно, что производители все чаще обращаются к мнениям экономистов и аналитиков рынка, самостоятельно наблюдают за биржевыми трендами и советуются с экспертами – на рынке настает время профессиональных и взвешенных решений.

Когда на рынке образовался дефицит сливочного масла, аналитики нашли этому объяснения: недоступность импорта из Латинской Америки; введение контроля над жиробалансом на заводах в рамках ФГИС “Меркурий”, глобальные изменения на мировом рынке молочного жира, «закулисные бодания» российских и белорусских фасовщиков масла; начавшаяся “игра на повышение” у трейдеров и даже некоторых производителей. И сейчас каждый принимает собственное решение проблемы, а многие уже планируют самостоятельно заниматься импортом этого продукта.

Вывод один: закупка биржевого сырья – это уже не школьная арифметика, где нужно держать в уме лишь потребности и текущую цену. Дополнительно нужно понимать мировые тренды, особенности национального рынка, корректирующие глобальные тенденции, аргументы локальных производителей по динамике цены на это сырье; мнения трейдеров, которые зачастую преследуют свои личные интересы, и аналитиков рынка. Необходимо определиться и с выбором поставщика сырья - кому отдать предпочтение в долях и на каком периоде: большие трейдеры (доля в %), спотовый рынок (доля в %) и производители сырья (доля в %)?

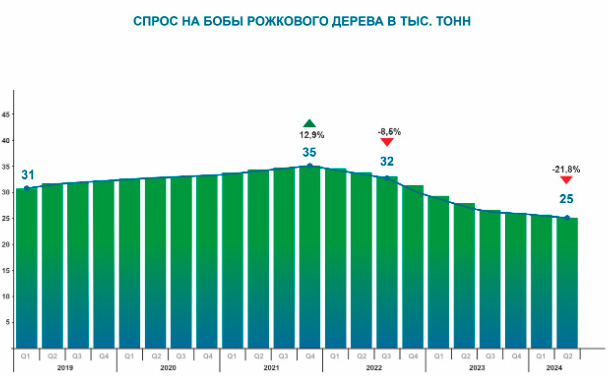

В начале 2024 года рынок мороженого пережил еще один стресс - цена на шоколад взлетела в три раза, вызвав опасения у производителей, многие из которых не поняли причин произошедшего. Но у меня в связи с этим в памяти всплыл аналогичный кейс 2022 года со стабилизаторами для мороженого – камедью (застывшей смолой) рожкового дерева. Рост цены на камедь начался еще в 2019 году и продлился вплоть до конца 2022 года, поднявшись также в несколько раз.

Дефицит возник на фоне слабого урожая бобов рожкового дерева 2018-2019 года, который собирают раз в год. Объем переходящего остатка снижался, при этом спрос сильно превышал урожай. Слабый урожай повлек за собой глобальный дефицит, так как спрос на данный компонент был высоким, а география произрастания рожковых деревьев весьма ограничена – это в основном Португалия, Испания и Марокко. Цена росла очень динамично и побила тогда все исторические рекорды – тогда хороший урожай был только в Марокко, а эта страна не подчиняется европейскому регулированию цен и решила заработать «как в последний раз».

Многие мировые производители мороженого начали отказываться от данного компонента, так как закупочная цена с завода за кг достигла более 170 евро. Альтернативой были комбинации карбоксиметилцеллюлозы (химический загуститель - Е466) с гуаром и тарой - и многие производители перешли на него.

Именно в это время мы решили посетить компании, которые являются лидерами по производству натуральных стабилизационных систем в Дании (пионер этого рынка), Швейцарии и России. Те, которые работают как на натуральной камеди рожкового дерева, так и на смеси с карбоксиметилцеллюлозой. Нам разъяснили разницу в функционале для разных смесей мороженого, прогнозу цен и развитию рынка стабилизаторов на натуральных и химических основах – безусловно, в каждом из них были и плюсы, и минусы. Лишь некоторые европейские производители мороженого остались приверженцами одной камеди - многие ушли в систему карбоксиметилцеллюлозы с различными комбинациями.

Ситуация с ценой начала стабилизироваться уже после хорошего урожая 2022–2023 года. Кроме того, на цену сильно повлияло и снижение на 30% мирового спроса на данный компонент. Как следствие, с 2023 года и до сегодняшнего дня цены на камедь снизились почти до «докризисного» периода. Сейчас стоки прошлого урожая еще есть, но уже начался сбор нового урожая. Цена остаётся на достаточно низком уровне, но дальнейшего снижения уже не ожидается, так как это не окупает производственные затраты. Фермеры также придерживают урожай в надежде, что ситуация со спросом начнет меняться, и они смогут продать сырье дороже.

Вывод из этого еще сложнее, чем по биржевым продуктам – следует не только отслеживать мировые тренды и следить за национальным рынком, но и разбираться в сложных хитросплетениях стабилизационных систем. Если вам нужна «чистая этикетка» - тогда следует выбираеть стабилизатор из яичного желтка, цитрусовых волокон или картофельного крахмала, но это дорого и требует почти идеальной холодной цепочки. Ведь эти натуральные ингредиенты придуманы не для стабилизации эмульсии воды и жира (как и в смеси мороженого).

Если же вам нужно нужно уйти от «Е» - тогда следует использовать систему на основе камеди рожкового дерева, но здесь могут быть ценовые риски. Говорят, что скоро синтезируют новые типы метилцеллюлозы, и композиции с ней будут дешевле и лучше, но как тогда насчет натуральности? На все эти вопросы трудно ответить самим производителям. Нужна или своя сильная научная R&D лаборатория, или тесный контакт с мировыми гуру стабилизационных систем, которые готовы помочь, но только если вы четко сформулируете задачу, что тоже непросто – хорошее дешево не бывает!

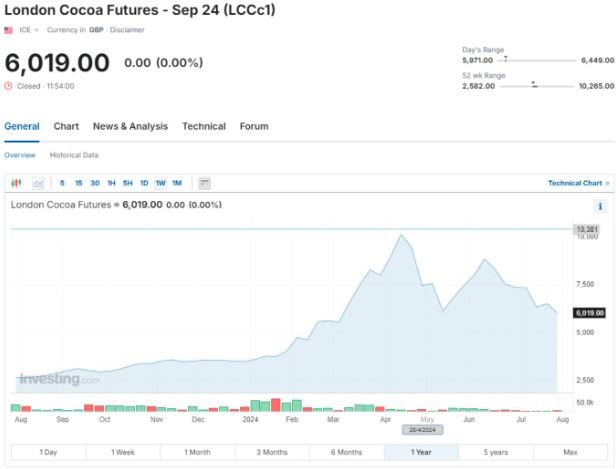

Вернемся к какао-бобам. В начале 2024 цена на все продукты, содержащие какао, выросла очень сильно – она поднялась с 3,5 тыс. английских фунтов за тонну до 10 тыс. фунтов, успела ненадолго снизиться до 5,9 тыс. и сейчас остановилась в районе 6,1 тыс. фунтов. Такой рост цены приносит сильную нестабильность для производителей мороженого, причем никто не гарантирует возврат на старые уровни даже в следующем году. На этот сезон все лидеры законтрактовались еще до весны и смотрят теперь только в 2025 год.

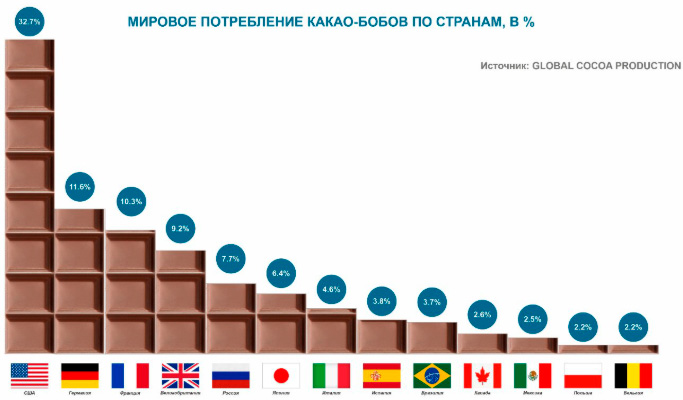

На всем постсоветском пространстве шоколадные изделия, конфеты и продукты, содержащие какао и его составляющие, используется повсюду и потребляются весьма активно – недаром Россия занимает 5-е место в мире (или 7,7% среди 13 стран с высоким потреблением шоколада). Любые изменения на наших рынках влияют на очень многие продукты – мороженое в этом не является исключением.

Все это побудило команду «Шин-Лайн» отправиться в столицу шоколада Бельгию и разобраться с ситуацией на месте – посетить крупнейших производителей, поговорить с экспертами рынка, вдохновиться идеями в музеях шоколада и попробовать лучшие продукты местного рынка.

Деревья какао-бобов растут только на узкой полоске земли возле экватора — на 10 градусов к югу и на 10 к северу — и нуждаются в постоянных температурах в течение года, а также в обильных дождях. Какао может расти в 50 странах, но основное производство сосредоточено в Центральной Африке — Гане и Кот д'Ивуаре: на них приходится около 65-70% мировых поставок этих плодов.

В одном Кот д'Ивуаре 1,3 миллиона фермеров, занимающимися какао-бобами – каждый имеет от 1 до 3 гектаров земли со средней урожайностью от 300 до 500 кг готовых какао-бобов с гектара. В Кот д'Ивуаре за год снимают два урожая какао-бобов: в августе фермеры собирают главный урожай, а промежуточный - в мае. Меньший промежуточный урожай обычно резервируется для местных производителей шоколада, продукция которых идет на экспорт либо в виде готовых сладостей, либо в виде продуктов обработки бобов — тертого какао и какао-масла. В 2024 году национальный регулятор Кот д'Ивуара запретил заключать контракты на бобы мартовского урожая как минимум до конца июня. Это означает, что экспортеры будут конкурировать за сырье с компаниями, у которых есть свои шоколадные фабрики в Кот д'Ивуаре. По неофициальной информации, чиновники вообще запретили покупать бобы компаниям, у которых нет своей базы для переработки в стране.

Для увеличения площади под посадки деревьев какао-бобов вырубаются джунгли – это меняет экосистему, которая и так сильно страдает от изменения климата – дестабилизируются температурный баланс и влажность, что приводит к снижению урожайности и болезни деревьев.

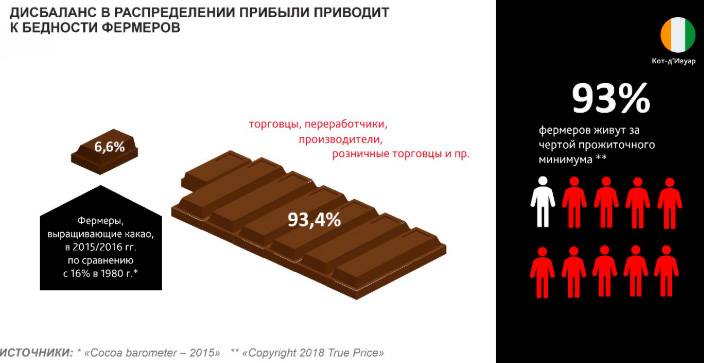

Две трети дохода от внешней торговли Кот-д’Ивуаром поступают от экспорта какао, однако в промышленности существуют риски, в том числе из-за зависимости от детского труда. Из инфографики выше видно, что фермерам достается меньшая часть прибыли этой отрасли – всего 6,6% при том, что еще в 1980 году они получали 16% прибыли. Кроме того, 93% фермеров живут за чертой бедности, при этом могут писать и читать только 30% их детей. Шоколадная индустрия призвана продолжать развивать и финансировать программы, помогающие спасать и реабилитировать 1,6 миллионов детей, работающих на на фермах по выращиванию какао в Кот-д'Ивуаре и Гане

Таким образом, на рынке какао сегодня наблюдаются следующие тренды:

Биржевые факторы на снижение рынка какао-бобов:

- Кот-д'Ивуар и Гана подняли цены на какао на 50%

- продолжающееся сокращение чистых длинных позиций фондов

- геополитическая напряженность

- рекордные цены в Лондоне и Нью-Йорке приведут к сокращению спроса

- сокращение помола означает, что в ближайшие месяцы будут доступны свободные мощности по переработке

- шесть крупнейших в мире производителей какао сообщили, что их переработка какао снизилась на 25,8% в годовом исчислении

Биржевые факторы на рост рынка какао-бобов:

- поставки Кот-д'Ивуар снизились на 28% по сравнению с прошлым годом

- поставки Ганы снизились на 35% по сравнению с прошлым годом

- опасения, что поставщики какао из Западной Африки могут не выполнить контракты на поставку

- запасы какао, отслеживаемые ICE, хранящиеся в портах США, упали до 3-летнего минимума в 4 025 112 мешков

- надвигающегося давления нового Европейского Положения об обезлесении (EUDR), которое вступит в силу в январе 2025 года

Из позитивного, происходящего на рынке:

- количество осадков было выше среднего в большинстве регионов выращивания какао в Кот-д'Ивуаре, что повышает надежды на перспективы среднего урожая после недель засушливой погоды

- количество цветков будущих плодов летом 2024 вышло на стандартный уровень, что предполагает увеличение урожая бобов

- мировые лидеры начали инвестируют большие средства в процесс ферментации какао-бобов и их переработку на самом африканском континенте

- они же плюс государство вкладывают деньги в строительство школ и набор учителей

- эксперты ожидают цену со второй половины 2025 года в диапазоне 4000-6000 фунтов, некоторые предлагают контрактоваться как только фьючерсы установятся на уровне 4700, но всё это говорится при настоящем состоянием рынка – все еще может измениться.

Выводы в этом кейсе довольно нетривиальные: необходимо в комплексе учитывать и биржевые тренды, и социальные проблемы на далеком континенте, и исследования в собственных R&D лабораториях различных видов шоколада и глазурей, а также проводить совместную работу с академиями мировых лидеров по производству индустриального шоколада.