Подробности О чем говорили на IV Съезде «Союзмолоко.Сибирь»

8 ноября на полях VI Новосибирского агропродовольственного форума состоялся IV Съезд Сибирского союза производителей и переработчиков молока «Союзмолоко. Сибирь». В его работе приняли участие генеральный директор Национального союза производителей молока (Союзмолоко) Артем Белов, глава «Союзмолоко.Сибирь» Игорь Елисеенко, первый заместитель министра сельского хозяйства Новосибирской области Андрей Шинделов, а также крупнейшие региональные производители и переработчики молока. О том, какие вопросы обсуждали участники съезда, рассказываем в новом материале.

Рост спроса и снижение запасов

Как отметил в своем выступлении глава Союзмолоко Артем Белов, после негативных событий первой половины 2023 года - снижения объёмов потребления молочной продукции на фоне резкого роста производства товарного молока, роста запасов, падения цен на сырое молоко в ряде регионов и, как следствие, снижения доходности - сейчас ситуация на молочном рынке стабилизируется. В том числе это выражается в росте спроса на молочную продукцию вследствие роста реальных располагаемых доходов населения.

«За первое полугодие они выросли примерно на 5%, и это явилось очень серьёзным драйвером, повлиявшим на восстановление потребления и, соответственно, на формирование дополнительного спроса на молоко», - рассказал Белов. По его словам, росту спроса также способствовало снижение цен в оптовом звене, которое повлекло за собой снижение цен на молочную продукцию на полке.

Увеличение темпов прироста потребления, прежде всего традиционной категории, в свою очередь привело к достаточно серьёзному снижению запасов во втором полугодии.

«Если в начале года запасы сливочного масла превышали 31%, то сейчас они ниже уровня прошлого года примерно на 6%. По сухому обезжиренному молоку прирост запасов снизился с 89 до 40%», - пояснил глава Союзмолоко.

Белов также отметил, что цены на сырое молоко в ряде регионов Центрального, Северо-Западного федерального округа и на юге России, в отличие от Сибири, начали восстанавливаться, приближаясь к значениям конца 2022 года. Одним из главных факторов, который способствовал восстановлению цен, стало замедление темпов прироста производства товарного молока с 7,5% в начале года до 4,4% к его концу.

Темпы прироста, в свою очередь, снижаются за счет снижения поголовья и снижения темпов прироста продуктивности в результате оптимизации кормовой базы. «По моим прогнозам, до конца года мы увидим порядка 1-1,5% снижения поголовья по отношению к уровню 2022 года», - отметил глава Союзмолоко.

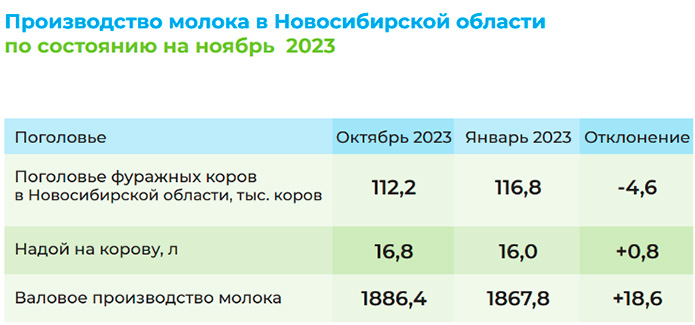

Глава «Союзмолоко.Сибирь» Игорь Елисеенко сообщил, что в Новосибирской области поголовье молочного скота на октябрь 2023 года уже уменьшилось на 3% или 4600 голов при увеличении производства молока на 2% или 18,6 литра в сутки.

Источник: «Союзмолоко. Сибирь»

«Надой на корову у нас вырос незначительно — всего на 0,8 литра. Я очень внимательно слежу за этой тенденцией. Если в начале года прирост надоев на корову составлял 4–5%, то последние 2 месяца динамика до 1–1,5%. Если так пойдет дальше, то к концу года мы можем подойти с нулевым ростом, — отметил он. — Скорее всего, тут влияние совокупности факторов: качество и подорожание кормов, засуха, падение спроса и закупочных цен в начале года».

Рост экспорта

По словам Белова, ещё одним важным фактором, который способствовал стабилизации цен на молоко, стало развитие экспорта.

«Если традиционно наш экспорт приходился на традиционные молочные продукты (сыры, мороженое, в меньшей степени цельномолочные и кисломолочные продукты современной молочной категории), то в этом году резко выросли объёмы поставок на экспорт сухих биржевых товаров», - отметил эксперт.

По прогнозам Союзмолоко, по итогам 2023 года объем экспорта по сухому обезжиренному молоку составит порядка 12-13 или 14 тыс. тонн, по сыворотке - более 20 тыс. тонн, по сухому цельному молоку - несколько тыс. тонн. При этом Белов отметил, что сейчас Россия экспортирует от 10 до 15% от объёма производства СОМ и сыворотки, что «уже становится очень серьёзным объёмом с точки зрения регулирования».

Для экспорта в дальнее зарубежье приоритетными сейчас являются три направления. «Это Африка, это Ближний Восток и Юго-Восточная Азия. Если говорить об Африке - то, наверное, в первом приоритете самые платежеспособные страны и самые емкие с точки зрения объемов потребления. Прежде всего, это Алжир, Египет, может, еще ряд стран Северной Африки», - сказал глава Союзмолоко.

На Ближнем Востоке, по словам Белова, ключевыми импортерами российской продукции являются ОАЭ, Саудовская Аравия, причем эти страны могут быть не только потребителями, но и экспортными хабами. «Та же самая Саудовская Аравия активно работает на Африканском континенте, и для нас это определенная возможность использования того ресурса, который у них есть. Этими странами не ограничиваемся, я знаю, что сейчас есть ряд переговоров по поставкам в Оман, который открыт к поставкам сухой молочной продукции», - отметил эксперт.

В Юго-Восточной Азии самым перспективным и при этом самым сложным рынком является Китай, который стремится к тому, чтобы обеспечивать себя базовыми продуктами самостоятельно. «В случае с молоком - даже, возможно, импортируя корма, но производя молоко самостоятельно», - уточнил Белов.

МАТЕРИАЛЫ ПО ТЕМЕ

Главные риски

Говоря о рисках, которые могут ожидать молочную отрасль в 2024 году, глава Союзмолоко отметил, что на ситуацию может оказать сильное влияние Беларусь, продукция которой уже занимает 15% российского молочного рынка.

«Каждый пятый литр молока в молочном эквиваленте на наших прилавках поступает из Беларуси, также как и каждый четвертый килограмм сыра. При этом в Беларуси по-прежнему большие запасы по сухому молоку: около 400 тыс. тонн», — рассказал эксперт. Если эти объёмы попадут на российский рынок, это серьёзно повлияет в том числе на цену, считает Белов.

Кроме того, в отрасли наблюдается замедление темпов замещения выпадающих объемов молока в ЛПХ. «Ситуация в экономике в 2022–2023 годах привела к замедлению темпов инвестиционной активности. Мы видим, что короткие кредиты до сих пор стоят на стопе. В этом году, при восстановлении объема потребления и снижении поголовья, выпадающие объемы не замещаются новыми мощностями или приростом продуктивности. Этот фактор будет влиять на достаточность обеспечения регионов молоком», - пояснил Белов.

Для переработчиков молока серьезным риском, который будет влиять на цену на сырье и доступность отдельных видов категорий продуктов, является импорт.

До 2022 года, помимо Беларуси, на российском рынке активную позицию занимали поставщики из Южной Америки и Новой Зеландии, но сейчас практически эти объёмы сведены к нулю, отметил глава Союзмолоко. Например в 2021 объем поставок импортного сливочного масла в Россию, за исключением Беларуси, составлял порядка 40 тыс. тонн, а за 2023 год он составил порядка 4 тыс. тонн, то есть в 10 раз меньше.

Белов также отметил, что вследствие сокращения импорта на рынке образовался существенной дефицит жиров, и выпавшие объемы в короткий промежуток времени возместить будет практически невозможно.

Еще одним риском на сегодняшний день является усиление конкуренции за государственную поддержку вследствие почти двукратного роста ключевой ставки, что влияет на доступность инвестиционных и «коротких« кредитов.

«Минсельхоз до 20 ноября планирует пересчитать дополнительную потребность в средствах, но пока и короткие, и инвестиционные кредиты стоят на стопе», - отметил Белов.

Ослабление рубля и рост ключевой ставки вызывают рост зарплат, цен на ГСМ, на электроэнергию, на сырье, которые будут отражаться в росте себестоимости производства и переработки молока.

«По нашим оценкам, в производстве молока себестоимость к концу года вырастет на 10–15% или на 3–4 рубля, в переработке — на 18–12%. И все это будет транслироваться по цепочке», — предупредил Белов.

«По нашим оценкам, в производстве молока себестоимость к концу года вырастет на 10–15% или на 3–4 рубля, в переработке — на 18–12%. И все это будет транслироваться по цепочке», — предупредил Белов.Проблемы переработчиков

Еше одним важным вопросом, который подробно обсудили участники съезда, стала ситуация в переработке.

«Сегодня из Новосибирской области вывозится очень много молока — 1000 тонн в сутки, при производстве около 2000 тонн. Не у всех сельхозпредприятий есть собственные средства, чтобы инвестировать их в переработку. Между тем в европейской части страны, где уже создано много перерабатывающих производств, идет конкуренция за сырье, цены на закуп сырого молока высокие, и аграрии живут хорошо. В регионах Сибири нужна поддержка государства для развития перерабатывающих предприятий», — сформулировал проблему руководитель АО «Молкомбинат Чановский» Дмитрий Игумнов.

Игорь Елисеенко отметил, что о сложной ситуации с переработкой в регионе участники отрасли говорили еще 3 года назад, на первом съезде. Сейчас все перечисленные тогда проблемы только усугубляются.

«Я провел более детальную аналитику и могу сказать, что мы вывозим еще больше, а не 1000 тонн. Часть объемов собирают наши транснациональные компании, которые их аккумулируют и перебрасывают на другие площадки: в Алтайский край, Омскую область. На самом деле ситуация с переработкой у нас в Новосибирской области еще хуже. Транснационалы продолжают сокращение переработки. Сегодня крупнейший завод в городе перерабатывает в сутки менее 100 тонн молока — это уже масштаб не завода, а лаборатории, — рассказал Елисеенко. — Если вы зайдете в магазины крупных федеральных сетей, то там можете вообще не увидеть ни одного молочного продукта местного новосибирского производителя. Самое ближнее, что я видел — Алтайский край. Остальное — центр, Московская, Брянская области. Даже несмотря на затраты на логистику эту продукцию выгодно везти в регионы Сибири. Это следствие того, что наше молоко никому не нужно, его некуда везти, затраты на логистику колоссальные».

Глава «Союзмолоко.Сибирь» также отметил, что Новосибирской области сегодня крайне необходимо идти по пути развития собственной переработки. Причем самое оптимальное — это делать то, что можно экспортировать: масло, сыр, сухие продукты.

Игорь Елисеенко объяснил, почему именно в Сибири выгодно развивать переработку произведенной сельхозпродукции. В регионах округа большой земельный банк, в отличие от аграрной Беларуси, где хозяйство с земельными участками в 6000 га уже считается крупным. У сибирских аграриев наделы в несколько десятков тысяч га, что является огромным потенциалом развития.

«Сейчас нужно модернизировать существующие хозяйства, нужна государственная и областная программа поддержки инвесторов, которые будут строить заводы по сушке молока, принимая по 1000–1500 тонн молока в сутки. Тогда у местных производителей будет стимул развивать дальнейшее производство», — заявил он.

«Сейчас нужно модернизировать существующие хозяйства, нужна государственная и областная программа поддержки инвесторов, которые будут строить заводы по сушке молока, принимая по 1000–1500 тонн молока в сутки. Тогда у местных производителей будет стимул развивать дальнейшее производство», — заявил он. «В целом по России загрузка цельномолочных производств у нас составляет всего 45–50%. Заводы по производству сыров активно строятся до Урала, причем без поддержки бюджета и нет смысла их стимулировать. В центральной России сейчас реализуются 4–5 проектов по сушке молока, и много инвесторов, которые об этом думают, — отметил эксперт. — Если же у вас есть желание построить 100–200-тонный завод, то там не будет экономики, нужно все просчитывать».

«В целом по России загрузка цельномолочных производств у нас составляет всего 45–50%. Заводы по производству сыров активно строятся до Урала, причем без поддержки бюджета и нет смысла их стимулировать. В центральной России сейчас реализуются 4–5 проектов по сушке молока, и много инвесторов, которые об этом думают, — отметил эксперт. — Если же у вас есть желание построить 100–200-тонный завод, то там не будет экономики, нужно все просчитывать».Планы на будущее

Что касается приоритетных задач, стоящих перед союзом на 2024 год, Игорь Елисеенко отметил, прежде всего, содействие увеличению мощностей переработки молока, в том числе поддержку развития собственной переработки, модернизацию действующих производств и строительство новых молокоперерабатывающих предприятий. Помимо этого он выделил важность межрегиональной интеграции по вопросам повышения эффективности молочного скотоводства на базе его модернизации. В планах на будущее также стоит развитие генетики и селекции КРС и содействие в развитии кадрового потенциала в АПК.

1699934400

Россия

5656 просмотров

Также рекомендуем:

ПОПУЛЯРНОЕ

ТОП-30 крупнейших производителей молока в России: рекордная динамика и консолидация лидеров