Обзор Молочная отрасль России в 2022 году в 10 графиках

Приближается конец года, а значит пришло время подводить его итоги. В 2022-ом молочная отрасль нашей страны столкнулась с целым рядом вызовов, среди которых самым значимым стало усиление санкционного давления и связанные с ним нарушения логистических цепочек и дефицит импортных составляющих. Milknews вместе с Союзмолоко рассказывает о самом важном, что произошло с отечественной молочной отраслью в уходящем 2022 году, в 10 простых графиках.

1. Себестоимость производства молока стабилизируется на высоком уровне

В последние пандемийные годы в секторе производства молока наблюдался стремительный рост себестоимости из-за рост затрат бизнеса. В среднем по году увеличение составляло до 16-20%. Союзмолоко отмечал, что быстро компенсировать возросшие расходы предприятий не удавалось из-за сравнительно невысокого спроса на готовую продукцию, но к концу 2022 года экономика производства восстановилась - доходность в секторе выросла, а цены отыграли двухлетний рост затрат.

В результате себестоимость производства молока стабилизировалась на высоком уровне. Операционная себестоимость производства молока в октябре 2022 года практически соответствовала уровню того же периода 2021 года, но в сравнении с началом 2017 года оставалась выше на 50,8%.

При этом за октябрь операционная себестоимость выросла на 1,9%, что связано главным образом с сезонным снижением продуктивности коров, в то время как затраты на приобретение основных материальных ресурсов снижались.

В ближайшее время аналитики союза не прогнозируют интенсивного роста себестоимости производства молока, но неблагоприятные погодные условия в период уборочной кампании в важных для сектора регионах Центрального и Приволжского округов все же формируют дополнительные риски увеличения затрат на корма.

2. Производство товарного молока восстанавливается

В 2022 году темпы развития сырьевого сектора молочной отрасли постепенно восстанавливались. Это произошло благодаря благоприятной ценовой ситуации на рынке и восстановлению рационов.

Производство товарного молока за 10 месяцев 2022 года, по предварительным оценкам, выросло на 3,4% к уровню 2021 года, до 20,8 млн т, в том числе в сельхозорганизациях – на 5%, до 15,4 млн т.

В результате по итогам года в 2/3 субъектов производство товарного молока в сельхозорганизациях показало положительную динамику. Основной прирост в сельхозорганизациях отмечен в Курской (+74 тыс. т) и Владимирской (+49) областях, Краснодарском крае (+71) и в Республике Татарстан (+62). При этом снижается производство в Пензенской (-24), Челябинской (-11), Курганской (-5), Иркутской (-5) областях и ряде других регионов.

Как прогнозируют аналитики, ограниченность доступа к зарубежным технологиям все еще создает риски для индустрии, но в ближайшее время дополнительный прирост производства товарного молока будет обеспечен реализацией заявленных к субсидированию 84 инвестпроектов, а также выводом на проектные мощности ранее начатых.

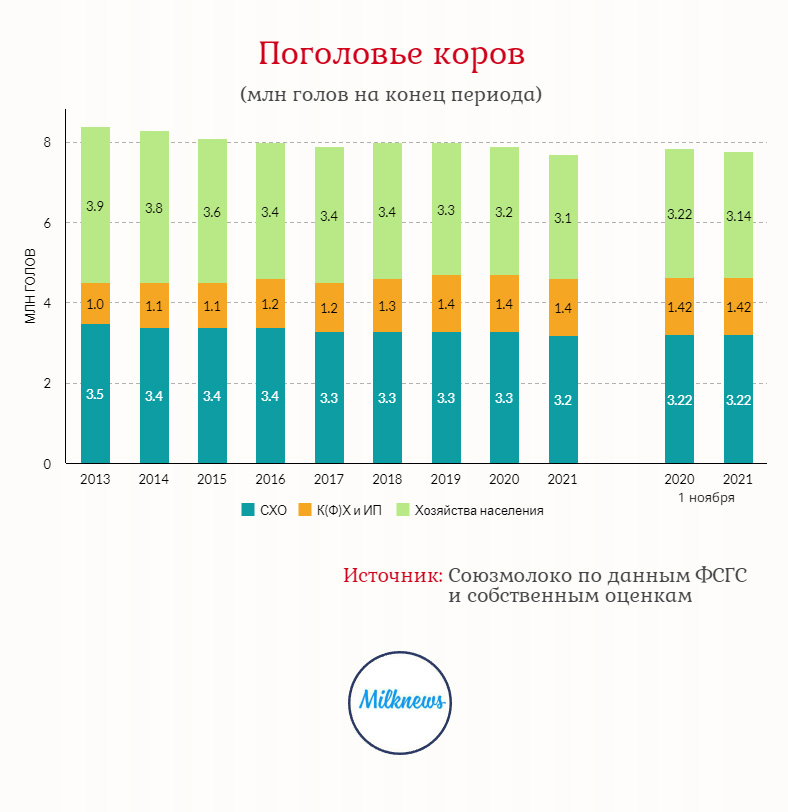

3. Поголовье коров снижается, но молочная продуктивность растет

Поголовье коров в хозяйствах всех категорий к началу ноября 2022 года по-прежнему оставалось ниже уровня того же периода 2021 года и составило 7,77 млн гол. (-1,1%, или -86 тыс. гол.). Снижение наблюдалось и в сельхозорганизациях – на 0,1% (-4,4 тыс. гол., до 3,22 млн гол.).

Наибольшее сокращение поголовья в сельхозорганизациях отмечено в Республике Башкортостан (-8,1 тыс. гол), Оренбургской (-5,3 тыс. гол.) и Новосибирской (-4,9 тыс. гол) областях.

Надои молока на одну корову в сельхозорганизациях (кроме малых форм) в январе-октябре 2022 года выросли в среднем на 6,7% (+428 кг) – до 6 843 кг. Повышение продуктивности стало следствием продолжения процесса восстановления рационов на фоне роста цен на молоко и замедления роста цен на корма.

Наибольший прирост продуктивности коров в сельхозорганизациях отмечен в Ярославской (+1 424 кг), Псковской (+1 400 кг) и Ивановской (+1 223 кг) областях. В регионах из числа топ-25 производителей продуктивность незначительно снизилась в Пензенской области. (-0,2%).

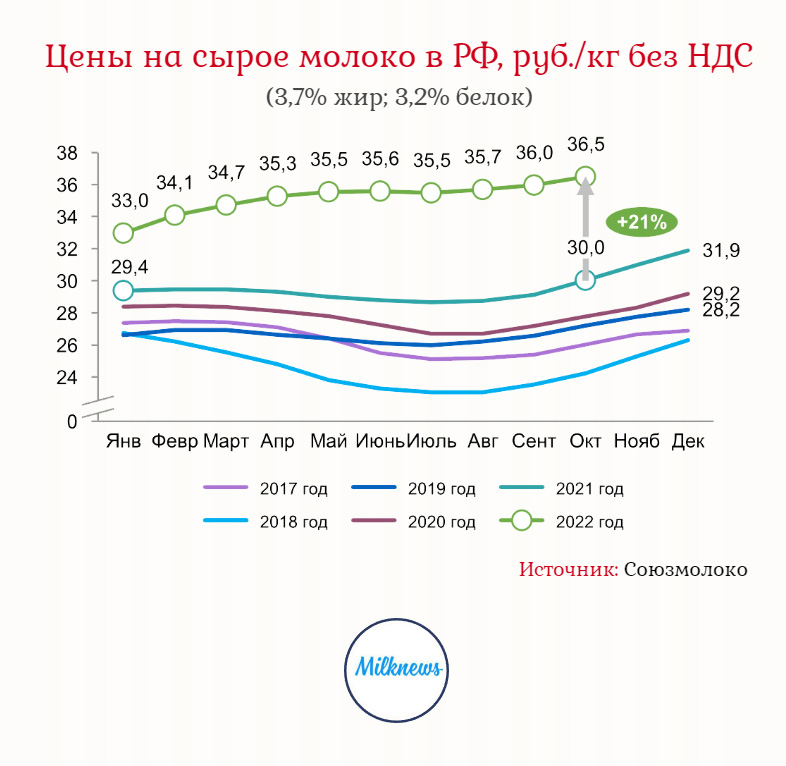

4. Цены на сырое молоко растут

Цены на сырое молоко в 2022 году ежемесячно обновляли исторические максимумы и в среднем на 20% превышали уровень 2021 года. При этом прирост цен к концу года практически компенсировал трехлетний рост операционных затрат участников отрасли.

Сезонное падение цен практически отсутствовало, что обусловлено сохранением высоких операционных затрат, в том числе на приобретение кормов. Во всех регионах из числа крупнейших производителей молока уровень цен оставался выше прошлогоднего.

Уровень цен на сырое молоко в октябре 2022 года составил 33,9 руб./кг (без НДС, 3,4% жир, 3,0% белок), что соответствует 36,5 руб./кг (без НДС, 3,7% жир, 3,2% белок).

Октябрьский уровень цены оставался на 21,5% выше уровня октября 2021 года и вырос за месяц на 1,5%. В январе-октябре 2022 г. уровень цен на сырое молоко в среднем на 20% превышал значение того же периода 2021 года. Аналитики подчеркивают, что это как раз стало отложенным следствием двухлетнего роста себестоимости.

Подводя итоги, аналитики отмечают, что ключевыми факторами динамики цен на сырое молоко в 2022 году стали высокая себестоимость, сокращение поголовья коров, удорожание импорта, обеспечение загрузки перерабатывающих мощностей.

Дальнейший рост себестоимости будет оказывать поддержку цене, в то же время ограничивающими факторами при этом выступят низкий спрос и риск роста импорта.

5. Конъюнктура рынка обуславливает рост производства commodities

Перерабатывающий сектор в 2022 году сохранил положительную динамику развития. При этом сокращение импортных поставок из стран дальнего зарубежья способствует росту производства сухих молочных продуктов и сливочного масла.

За январь-октябрь производство СЦМ выросло на 10% (до 59,8 тыс. т), СОМ – на 17% (до 97,9 тыс. т), сливочного масла – на 12% (до 264,1 тыс. т). Также продолжился рост производства сливок – на 5% (до 202,8 тыс. т), сыров – на 3% (до 548,9 тыс. т), сухой сыворотки – на 4% (до 162,8 тыс. т).

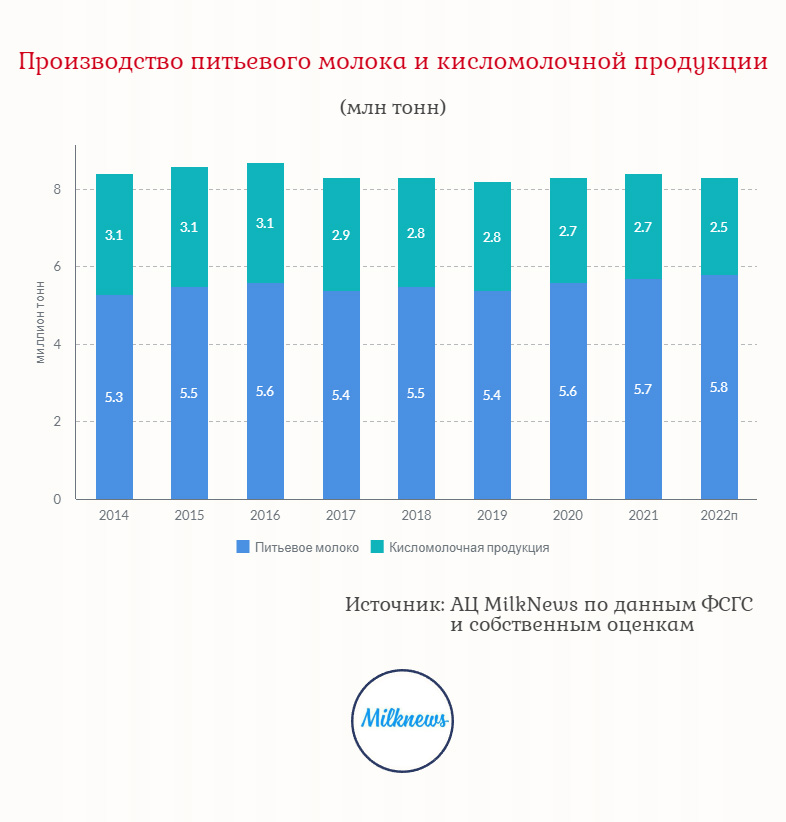

Из-за снижения платежеспособного спроса растет производство более доступного питьевого молока (+3%, до 4,85 млн т) и «сырных продуктов» (+8%, до 176,3 тыс. т), а производство кисломолочной продукции, особенно из категории современных, – снижается: йогуртов – на 16% (до 585 тыс. т), творога и продуктов на его основе – на 8% (до 579 тыс. т), кефира – на 6% (до 759 тыс. т).

Снижению производства кисломолочной продукции также способствуют сложности с отдельными элементами упаковки, в первую очередь,с картоном. Также снижается производство мороженого на 9% (до 429 тыс. т).

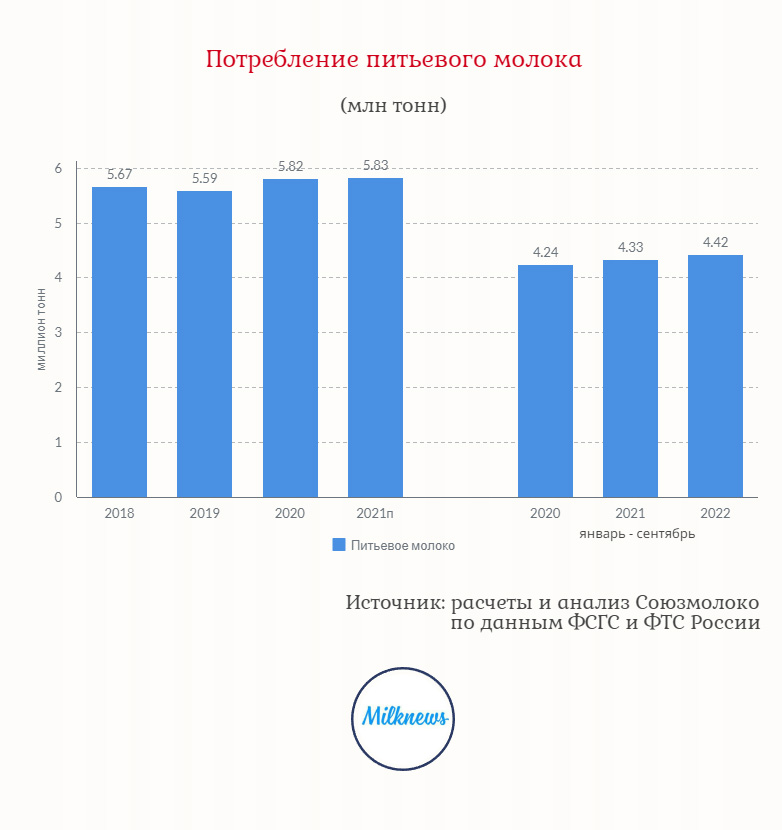

6. Снижается потребление современной молочной категории

Тенденции в потреблении молочной продукции в 2022 году смещаются в сторону более доступных категорий под влиянием снижения доходов населения на фоне роста цен и высоких темпов инфляции.

В таких условиях наблюдается ослабление спроса на современные молочные категории, в том числе из десертной группы, и молокоемкие группы (сыры, сливочное масло) при одновременном сохранении/повышении спроса на традиционную категории молочной продукции и молокосодержащей продукции с ЗМЖ.

В 2022 году мы наблюдали тенденцию замещения в рационе отдельных дорогостоящих категорий кисломолочной продукции (в т.ч. йогурты, сметана), а также творога более доступным питьевым молоком.

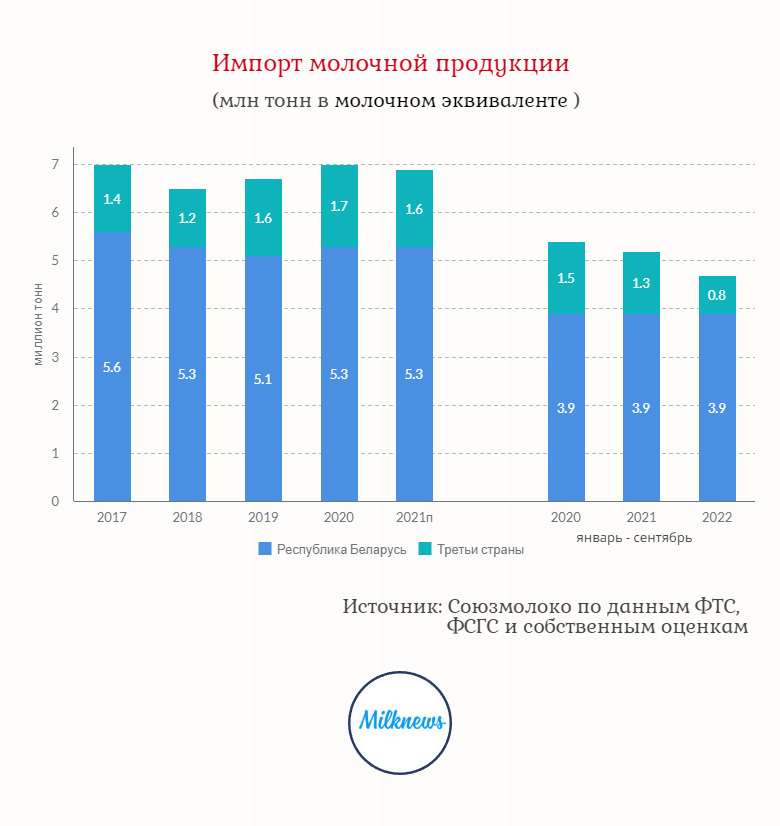

7. Импорт молочной продукции в молочном эквиваленте снижается

В 2022 году снижение внешних поставок молочной продукции отмечается из большинства стран – крупнейших поставщиков, но прежде всего, из стран дальнего зарубежья.

В январе-сентябре 2022 году импорт молочной продукции снизился на 10% в сравнении с уровнем того же периода 2021 года. Было импортировано 4 719 тыс. т в молочном эквиваленте на сумму 2 501 млн USD (+20%). Снижение импортных поставок объяснялось осложнением внешнеполитической ситуации, разрывом логистических цепочек и валютными ограничениями.

Аналитики наблюдают снижение поставок всех видов молочной продукции за исключением сыворотки и продуктов на ее основе. При этом объем поставок из Белоруссии в молочном эквиваленте соответствует уровню 2021 г., из других стран – снизился на 28%.

Основным внешним поставщиком молочной продукции в Россию (в молочном эквиваленте) остается Белоруссия (83%), второе место по итогам 9 месяцев 2022 года занимает Аргентина (5%), за ней – Казахстан (2%), Уругвай (2%) и Киргизия (1%). Новая Зеландия покинула список из-за сокращения поставок сливочного масла и сухого молока.

Основными молочными товарами, импортируемыми Россией, в 2022 году остаются сыры (≈44% импорта в стоимостном выражении), сливочное масло (22%), молоко и сливки сухие и сгущенные (10%), в т.ч. СОМ (4%) и СЦМ (3%), питьевые молоко и сливки (6%), кисломолочная продукция (5%), «сырные продукты» (5%), и творог (4%).

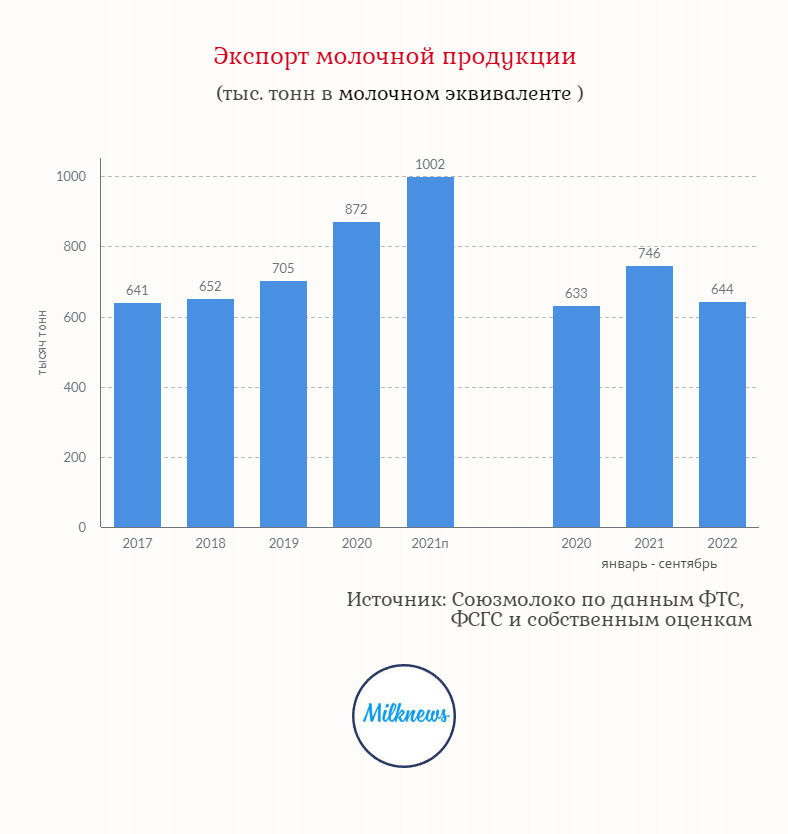

8. Экспорт молочной продукции растет в деньгах, но снижается – в тоннах

Двухлетний тренд растущих экспортных поставок прервался в 2022 году под влиянием резкого снижения конкурентоспособности российской продукции из-за девальвации рубля, а также осложнения внешнеполитической ситуации. Доля стран дальнего зарубежья в географической структуре экспорта сократилась с 14% до 12%.

В январе-сентябре 2022 года из нашей страны было вывезено 644 тыс. т в молочном эквиваленте, что на 14% ниже уровня того же периода 2021 г. При этом в денежном выражении объем экспорта все еще находится в положительной зоне: Россия продала молочных товаров на 3% больше, чем в тот же период прошлого года - на сумму $356 млн.

Сократились отгрузки питьевых молока и сливок (-30%, Украина), мороженого (-48%, США, Китай и др.), сыворотки (-40%, Казахстан, Беларусь), творога (-28%, Украина и др.), кисломолочной продукции (-15%, Казахстан, Украинка), сливочного масла (-23%, Украина), сыров (-9%, Украина).

При этом вырос экспорт СОМ (+36%, Казахстан, Армения), СЦМ (+1%, Китай), «сгущенки» (+14%, Казахстан, Узбекистан). Сыры остаются лидерами в стоимостной структуре экспорта с долей 24%.

Экспорт молочной продукции в Китай в январе-сентябре 2022 года в физической массе сократился на 26%, в стоимостной оценке – на 37% (до 5,2 млн USD).

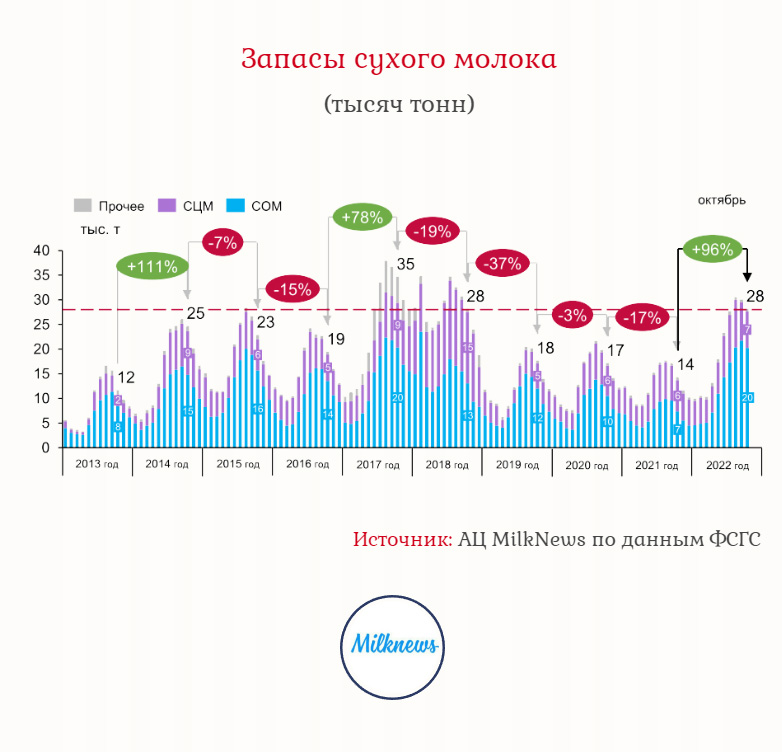

9. Запасы молочной продукции существенно выросли

Запасы молочной продукции на складах молокоперерабатывающих предприятий к концу 2022 года существенно выросли по молокоёмким категориям. Так, запасы СОМ выросли в 2,8 раза (до 20,3 тыс. т), СЦМ – на 16% (до 7,4 тыс. т), сухой сыворотки – в 2,9 раза (до 19,2 тыс. т), сливочного масла – на 49% (до 27 тыс. т).

Также выросли запасы наиболее доступных категорий: питьевого молока – на 27% (до 46,4 тыс. т), «сырных продуктов» – на 32% (до 22,1 тыс. т), а также категорий с тенденцией на снижение потребления: сыров – на 19% (до 51,0 тыс. т), сметаны – на 5% (до 3,3 тыс. т).

Рост запасов стал прямым следствием увеличения производства молокоёмких категорий продукции при слабом внутреннем спросе и ограниченных экспортных возможностях.

При этом до минимальных уровней снизились запасы творога (-9%, до 5,6 тыс. т), йогуртов (-25%, до 6,7 тыс. т).

10. Господдержка молочной отрасли сохраняется на рекордном уровне

Союзмолоко отмечает, что благодаря плотному взаимодействию с Минсельхозом отрасли удалось выстроить эффективную систему мер поддержки, которая даже в сложном уходящем году позволила не допустить кризиса в секторе. Для молочной индустрии в 2022 году были сохранены все системные направления государственной поддержки.

Объем средств господдержки в 2022 году вырос на 7% и установил новый рекорд. При этом, как отмечают аналитики, увеличение объемов поддержки во многом связано с сохранением условий льготного кредитования отрасли.

Были оперативно реализованы дополнительные меры поддержки:

- субсидия на операционную деятельность переработчикам молока;

- capex 25% производителям сухих молочных продуктов (в том числе смягчение условий и расширение продуктов);

- расширены направления льготного краткосрочного кредитования (приобретение упаковки);

- произведена индексация capex на фермы;

- пролонгированы инвестиционные кредиты на проекты в области производства детского питания на срок до 12 лет;

- сохранена ставка компенсации банкам по новым инвестиционным кредитам в молочном скотоводстве на уровне 100%.

Сектор также ждет введение нескольких новых видов поддержки, в том числе субсидии на откорм бычков и производство КРС на убой и компенсация капзатрат на оборудование для маркировки.

1672222259

Молоко

29346 просмотров

Также рекомендуем:

ПОПУЛЯРНОЕ

ТОП-30 крупнейших производителей молока в России: рекордная динамика и консолидация лидеров

Бренд мороженого Daami, сырок и коктейль «Дубай», сливки для кофе по мотивам фильмов о Гарри Поттере

Аналитический центр Milknews