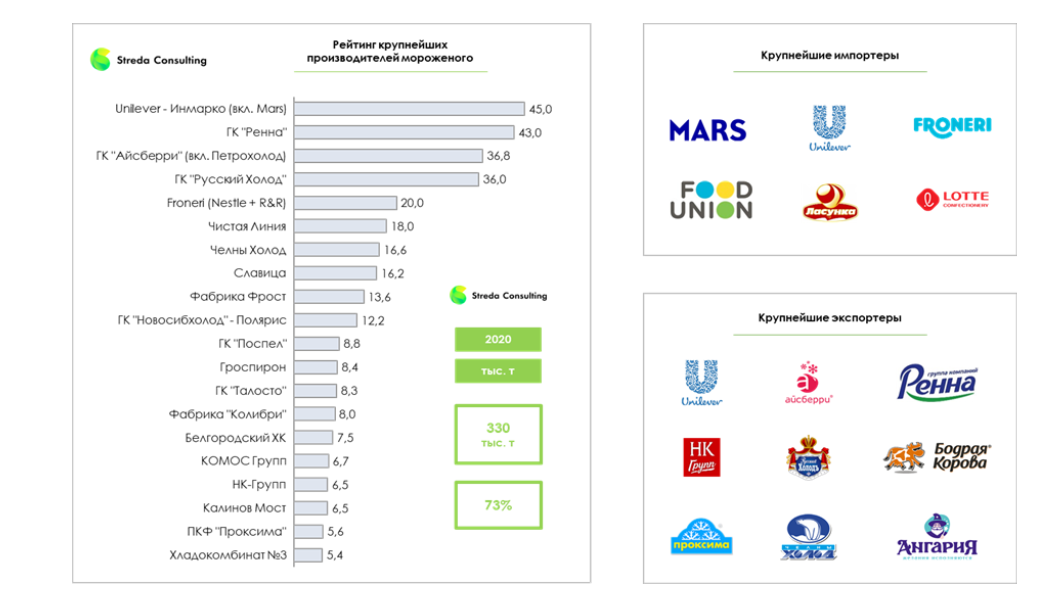

Алексей Груздев, Streda Consulting ТОП-20 компаний производят 75% общего объема мороженого в стране

На прошлой неделе состоялась презентация рейтинга крупнейших производителей мороженого, составленного консалтинговым агентством Streda Consulting, Союзмолоко и Milknews при поддержке Союза мороженщиков России. Один из авторов рейтинга, генеральный директор Streda Consulting Алексей Груздев, в ходе встречи рассказал о специфике российского рынка мороженого и прокомментировал ряд нюансов, связанных с составлением рейтинга.

Консолидация на рынке мороженого в России сегодня уже достаточно высока - ТОП-10 компаний производят почти 60% от общего объема, а на ТОП-20 игроков приходится почти 75%. Это разительно отличает его от других молочных рынков, например, в молочной продукции, где лидируют международные гиганты Danone и PepsiCo, даже на ТОП-30 компаний приходится всего 50% рынка, а на рынке сыров, где сейчас сосредоточен основной объем инвестиций отрасли – консолидация еще меньше.

Однако глобально рынок продолжает оставаться фрагментированным и, с одной стороны, потенциал консолидации среди лидеров рынка еще далеко не исчерпан, а с другой – остается достаточно места для большого количества региональных игроков. Всего в России мороженое производят около 200 предприятий, на ТОП-30 из них приходиться 80% рынка, а на ТОП-50 – 90%, таким образом, на оставшиеся 150 компаний приходится меньше 10% рынка. Как правило, это небольшие региональные игроки, которые могут вполне успешно конкурировать с лидерами, но для этого им нужно выбирать более «нишевые» сегменты рынка и эффективно управлять маркетингом, продуктом и дистрибуцией. Сейчас развиваются поставки в HoReCa, где есть свои сильные игроки, например, фабрика “Престиж” в Санкт-Петербурге; активно растет сегмент различных функциональных видов мороженого – крафтовое, gelato, органическое – например, компания «Иль Мио Мороженко» (бренд Icecro) в Москве запустила производство мороженого для спорта, йоги и веганов и в довольно короткие сроки смогла встать на полку ритейлера “ВкусВилл”.

Но конкуренция на рынке уже очень высока, сразу несколько игроков строят новые крупные фабрики, поэтому, несмотря на отдельные успешные кейсы, большая часть региональных игроков, особенно производящих традиционный ассортимент и слабо развивающих маркетинг, все-таки будут постепенно уходить с рынка. И это эволюционно приведет к дальнейшей консолидации отрасли.

Рейтинг составлен по объемам производства, которые не эквивалентны продажам и в частности не сопоставимы с данным мониторинга агентства Nielsen. За счет этого отрасль получила дополнительный аналитический срез, поскольку по ряду компаний люфт между этими показателями достаточно приличный. Он возникает по нескольким причинам: во-первых, ряд компаний производят на своих мощностях продукцию для других брендов, в том числе для СТМ сетей. Например, Unilever с августа 2020 г. производит на фабрике в Туле мороженое для Mars, а “КОМОС ГРУПП” в апреля 2021 г. начал выпускать продукцию для Valio. Во-вторых, учитываются объемы экспортных поставок, которые у некоторых игроков превышают 20% объемов, и наоборот, для транснациональных игроков не учитывались объемы, которые они поставляют в Россию со своих зарубежных фабрик. В-третьих, – мороженое продукт очень сезонный, а эффективность работы с запасами продукции в компаниях различается, что также отражается на объемах производства.

Касаемо ассортимента продукции, помимо всех видов мороженого в рейтинге учитывалась еще фруктово-ягодная категория – фруктовый лед, сорбеты и шербеты. Поэтому, если мы говорим про индустрию мороженого и замороженных десертов в целом, то у нас выпал только блок, который связан с мягким мороженым и смесями для изготовления мороженого и коктейлей. Однако, на мой взгляд, это отдельный рынок, особенно сухие смеси для мягкого мороженого под HoReCa. А если взять рынок жидких смесей, то там всего несколько производителей и лидером рынка является Ehrmann, который производит смеси для «Макдоналдс» и занимает более 80% всего рынка.

Мы также не включали в рейтинг импортеров - Mars, Food Union, “Ласунка”, Lotte – поскольку это наш внутренний рейтинг по объемам производства. При этом стоит отметить, что холдинг Food Union, созданный Андреем Бесхмельницким в 2012 г., сегодня входит в ТОП-10 на европейском рынке и имеет оборот почти в 300 млн евро. В состав компании входит 12 заводов в 9 странах мира, в т.ч. в Беларуси, и в совокупном рейтинге стран Таможенного союза она заняла бы достойное место. Но сегодня компания больше сосредоточена на развитии в Китае и Юго-Восточной Азии, где несколько лет назад были построены сразу два молочных завода, а объемы продаж с европейских площадок группы уже превысили 2 млн евро. В России компания владеет “Хладокомбинатом №1”, но возможно в ближайшем будущем расширит мощности и полноценно войдет в рейтинг как отечественный игрок.

В отличие от других наших рейтингов, по мороженому, к сожалению, не удалось оценить динамику развития игроков, хотя очевидно, что конкуренция на рынке крайне высока и даже в течение одного года позиции многих компаний в рейтинге меняются. Но с этим аспектом есть некоторые сложности, которые мы планируем решить в будущем. Во-первых, многие компании оказались “закрытыми” и просто не предоставили данные, а во-вторых период 2019-2021 годов оказался для рынка мороженого «довольно специфическим». В 2019 году рынок, а с ним и многие игроки, “просели” из-за COVID локдауна и в 2020 году наверстывали свои позиции. Да, мы выросли в 2020 году по объемам производства мороженого сразу на 8% до 449 тыс. т, но это просто восстановление рынка, и если сравнить объемы с 2019 годом, то рост будет значительно скромнее – меньше 1%.

Теперь подходит к концу 2021 год, и он тоже не стал спокойным для мороженщиков, поскольку в июне индустрию «тряхнуло» внедрение маркировки, которую игроки прошли с разным объемом потерь. В результате кто-то успел сделать запасы и получил на этом конкурентное преимущество в сезон, а кто-то столкнулся с технологическими проблемами и не смог произвести нужные объемы. Все эти факторы по сути являются внешними для индустрии, но при этом очень серьезно влияют на рынок и в определенной степени искажают реальную конкурентную борьбу между компаниями за лидерские позиции.

Генеральным партнером рейтинга выступило ООО «Альфа Л Сервис». Официальными партнерами стали ООО «АТЛ» и ООО «Дёлер НФ и БИ».

Все рейтинги можно найти на https://top.milknews.ru/

Посмотреть трансляцию на YouTube

Прочитать о том, кто производит оборудование для российских производителей мороженого можно на https://milknews.ru/longridy/kto-proizvodit-oborudovaniye-dlya-proizvoditeley-morozhenogo.html

Также рекомендуем:

ПОПУЛЯРНОЕ