Разбор Российский рынок сыра: тренды и болевые точки сыроделов

Восстановление потребительского спроса, развитие экспорта и снижение интереса к сырным продуктам. В новом материале Milknews выяснил, что происходит сейчас на отечественном рынке сыра. Свежий рейтинг крупнейших производителей сыра в России вы можете найти по ссылке.

Рост потребления и производства

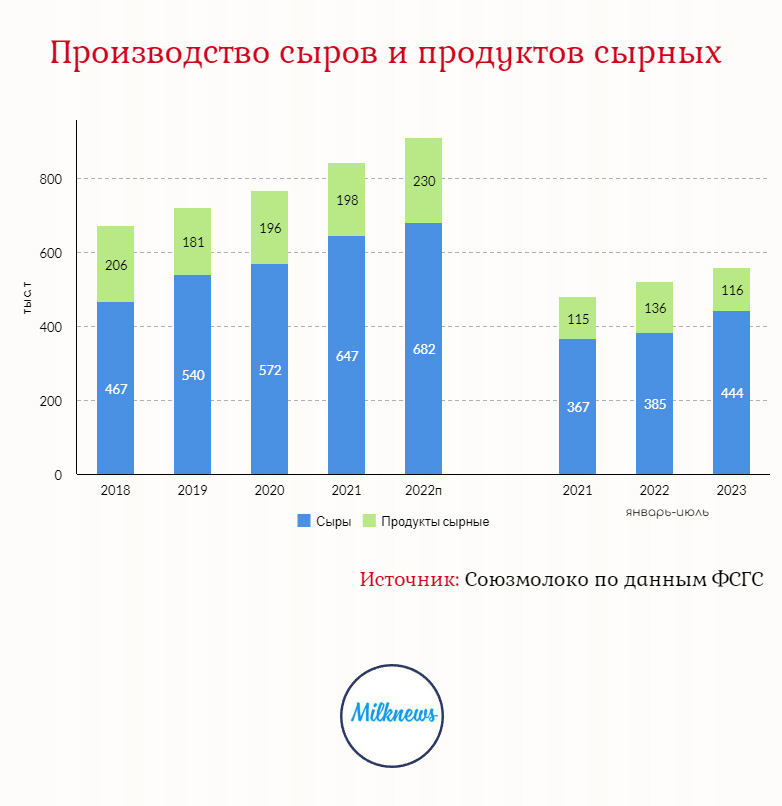

По данным Союзмолоко, потребление сыров в 2023 году относительно первой половины 2022 года (январь-июнь) увеличилось на 12,4% с 428 тысяч до 482 тысяч тонн. Растущий спрос подкрепляется уверенным ростом внутреннего производства сыров — в январе-июле 2023 года в сравнении с тем же периодом 2022-го его объем увеличился на 15,4% (с 384,6 тысячи тонн до 443,7 тысячи тонн).

Например, руководитель ТнВ «Сыр Стародубский» Александра Мокроусова поделилась, что по итогам 2022 года темп роста сыров в компании составил 127%.

“Объем производства сыров на нашем предприятии в 2023 году не сильно изменился в сравнении с 2022 годом, — сообщил директор ООО «Брянский сыродельный завод» Денис Федоричев. — Это связано с практически максимальной загрузкой мощностей. Однако был проведен ряд технологических оптимизационных мероприятий, и по итогам текущего года мы плюсанем порядка 10% в валовом объеме. Хотя наши сбытовые возможности позволяют увеличиться как минимум на 100%”.

“Объем производства сыров на нашем предприятии в 2023 году не сильно изменился в сравнении с 2022 годом, — сообщил директор ООО «Брянский сыродельный завод» Денис Федоричев. — Это связано с практически максимальной загрузкой мощностей. Однако был проведен ряд технологических оптимизационных мероприятий, и по итогам текущего года мы плюсанем порядка 10% в валовом объеме. Хотя наши сбытовые возможности позволяют увеличиться как минимум на 100%”.

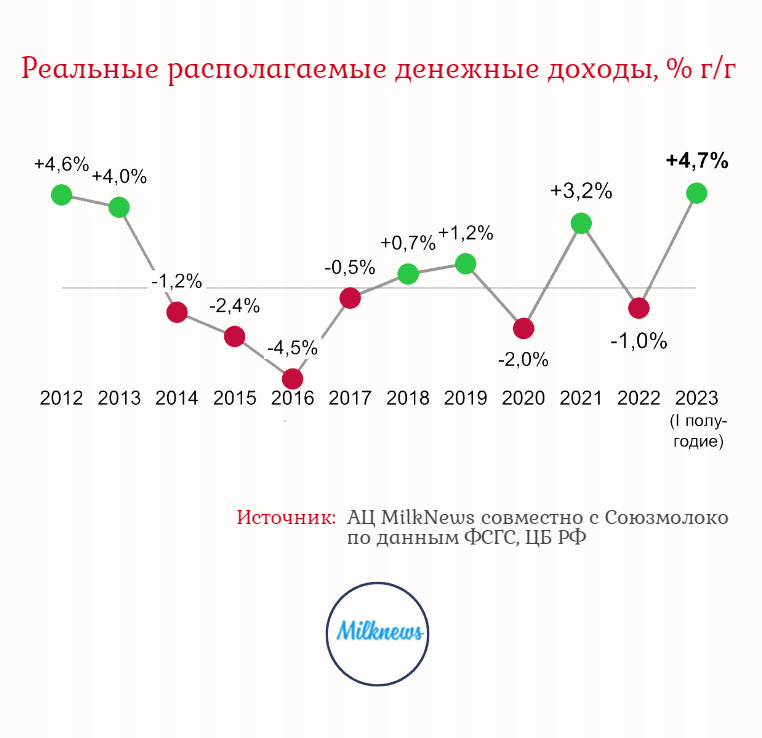

“Доходы населения постепенно начинают восстанавливаться. Для молочной категории это один из ключевых факторов, который оказывает влияние на динамику спроса. Поэтому мы видим на рынке переориентацию спроса с сырных продуктов на сыры, с маргарина и спредов - на масло — то есть с более дешевых продуктов с заменителями молочных жиров на натуральные молочные продукты. Немалую роль в объемах спроса по обозначенным категориям играет и сегмент HoReCa, поскольку с повышением уровня доходов население, как правило, начинает чаще питаться вне дома, также стимулируя спрос на продукты, используемые в общепитах. В целом же динамика последних лет показывает ежегодный прирост спроса на сыры.”, — рассказал глава аналитического департамента Союзмолоко Алексей Воронин.

“Если рассматривать горизонт последних 2-3 лет, то спрос характеризуется весьма осторожным ростом, но он есть, — подтвердил Денис Федоричев. — Последние годы спрос на сыры стал менее сезонно выраженным. Это в том числе связано с максимальной географией нашего присутствия на территории РФ, что позволяет сгладить сезонный фактор, связанный с перетоками населения между регионами в зависимости от времени года”.

Также директор ООО «Брянский сыродельный завод» отметил, что за последние 3-4 года по России хоть и ненамного, но выросла покупательская способность.

“Конечно, есть отдельные регионы, где покупательская способность осталась на том же уровне или несколько упала. Вместе с тем, в перспективе 4-5 лет в масштабах всей страны, думаю, что покупатель будет становиться более обеспеченным и избирательным”, — считает он.

Между тем, директор компании «Азбука сыра» Алексей Фатыхов одной из болевых точек сегодняшнего дня назвал снижение покупательской способности.

“Часть потребителей вынуждена совершать покупку по принципу поиска минимальной цены, что рождает ситуацию появления на рынке дешевого сырного продукта. Производителям, которые варят натуральный сыр, невозможно конкурировать с ним с точки зрения ценового предложения. У потребителя складывается впечатление, что его обманули, предложив высокую цену. Поэтому мы выступаем за выделение сырных продуктов на отдельную полку, чтобы покупатель не проводил сравнений совсем неравнозначных товаров”, — заключил он.

“Часть потребителей вынуждена совершать покупку по принципу поиска минимальной цены, что рождает ситуацию появления на рынке дешевого сырного продукта. Производителям, которые варят натуральный сыр, невозможно конкурировать с ним с точки зрения ценового предложения. У потребителя складывается впечатление, что его обманули, предложив высокую цену. Поэтому мы выступаем за выделение сырных продуктов на отдельную полку, чтобы покупатель не проводил сравнений совсем неравнозначных товаров”, — заключил он.Тренд: снижение цены на розничный продукт

В 2023 году оптовые цены производителей на сыры снизились на 12% с 498 до 439 тысяч рублей за тонну. Соответственно, появились в той или иной степени значительные изменения в розничной стоимости сыра. По словам Алексея Воронина, планомерное снижение розничных цен на фоне падения цен на сырое молоко — это еще один фактор стимулирования потребительского спроса.

Средняя оптовая цена твердого сыра в июле 2023 года составляла 442 руб./кг, полутвердого — 407 руб./кг, мягкого — 470 руб./кг. В свою очередь, в декабре 2022 года эти виды сыров стоили 503, 420 и 499 руб./кг соответственно, а в аналогичный период прошлого года — 542,3, 410 и 499,5 руб./кг.

“Ситуация с продажей сыра в этом году достаточно тяжелая, предложение опережает спрос. При этом можно констатировать, что со второй половины июля спрос чуть оживился, вероятно сказывается снижение стоимости сыра в рознице. Сейчас идет рост стоимости молока как сырья, что повлечет удорожание сыра в осенне-зимний период. Предположить, каков баланс спроса и предложения будет в конце года непросто, скорее всего, мы увидим излишки произведенной продукции”, — поделился директор по развитию ГК «Фудлэнд» Андрей Дахнович.

“Ситуация с продажей сыра в этом году достаточно тяжелая, предложение опережает спрос. При этом можно констатировать, что со второй половины июля спрос чуть оживился, вероятно сказывается снижение стоимости сыра в рознице. Сейчас идет рост стоимости молока как сырья, что повлечет удорожание сыра в осенне-зимний период. Предположить, каков баланс спроса и предложения будет в конце года непросто, скорее всего, мы увидим излишки произведенной продукции”, — поделился директор по развитию ГК «Фудлэнд» Андрей Дахнович.Рост запасов: что это значит

Запас сыров, исходя из результатов на июль 2023 года, в России за год увеличился на 23% и составляет сейчас не 49,8, как в прошлом году, а 61,2 тысячи тонн. Таким образом, за 5 лет средний запас увеличился на 40%.

“Любой рост запасов — это дополнительные издержки для тех, у кого они образовались. Условно, деньги были вложены, но продукт не реализован. Однако в случае сыров необходимо понимать, что в запасы входит и та продукция, которая находится на созревании, то есть не готова к реализации. При этом запасы действительно растут, и это тенденция не очень хорошая, поскольку она влияет на стоимость сырья — молока”, — отметил Алексей Воронин.

В свою очередь, запас сырных продуктов в России снизился на 14% до 20,2 тысячи тонн. Это рекорд в сравнении с предыдущими годами: в 2022 году запасы сырных продуктов увеличились на 37%, в 2021 году — на 36%, в 2020 — на 34%. Ввиду этих цифр текущий уровень запасов продукта в сравнении со средним 5-летним уровнем вырос на 45%.

Сыр — в топ-3 импортных молочных продуктов

В I полугодии 2023 года импорт молочной продукции снизился по сравнению с 2022 годом, по оценкам Союзмолоко, на 5-7%. Однако отмечается уменьшение поставок большинства видов молочной продукции, за исключением кисломолочных продуктов, «сырных продуктов», сыров и творога. Исходя из данных Союзмолоко, сыр традиционно является основным молочным продуктом, импортируемым Россией. Для сравнения: сыр — 46% импорта в стоимостном выражении, сливочное масло — 21%, молоко и сливки сухие сгущенные — 7%.

За год объем импорта сыра вырос, по оценкам Союзмолоко, незначительно, в пределах нескольких процентов, при этом основной объем импортируется из Республики Беларусь, остальные поставки обеспечиваются Аргентиной, Сербией, Уругваем и рядом других стран.

Несмотря на некоторое увеличение объемов импортных поставок, доля чистого импорта в потреблении сыра в 2023 году снизилась по сравнению с 2022 годом на 2%, что объясняется продолжающимся процессом импортозамещения и ростом внутреннего производства: по оценкам Союзмолоко, уровень самообеспеченности сырами по итогам 2022 года составил 74%.

“Хотя с каждым годом объем импортной продукции и снижается, в категории сыров он по-прежнему имеет достаточно высокую долю. В том числе — это импорт из Беларуси. Белорусская продукция может вступать в серьезную конкуренцию с российской продукцией и перетягивать на себя часть спроса. По результатам 1-го полугодия, белорусские сыры были примерно на 25% дешевле, чем сыры российского производства. Это оказывает давление на отечественных производителей, приводит к росту конкуренции”, — рассказал Алексей Воронин.

“Хотя с каждым годом объем импортной продукции и снижается, в категории сыров он по-прежнему имеет достаточно высокую долю. В том числе — это импорт из Беларуси. Белорусская продукция может вступать в серьезную конкуренцию с российской продукцией и перетягивать на себя часть спроса. По результатам 1-го полугодия, белорусские сыры были примерно на 25% дешевле, чем сыры российского производства. Это оказывает давление на отечественных производителей, приводит к росту конкуренции”, — рассказал Алексей Воронин.Экспортные направления: всё стабильно

Сыры остаются лидерами в стоимостной структуре экспорта России с долей около 25%. Традиционно основными странами-потребителями российских сыров выступают Казахстан (как, впрочем, и всей нашей молочной продукции, за исключением сырных продуктов — в этом году верхнюю позицию занял Узбекистан) и ряд других стран постсоветского пространства. Практически вся география экспорта молочной продукции локализована именно в этих государствах. Однако сегодня география экспорта молочной продукции существенно расширяется, однако драйверами этого процесса выступают сухие молочные продукты - сухое молоко и сухая сыворотка.

“На мировом рынке более востребованы твердые сыры: чеддер, пармезан. В структуре российского производства их объемы сравнительно небольшие. Мы производим, в основном, полутвердые сыры, которые отправляем в страны постсоветского пространства, причем тоже в относительно небольших объемах - около 3% от объема внутреннего производства. Более перспективно в плане экспорта производство сухой сыворотки и сывороточных продуктов из побочного продукта при производстве сыров. Сейчас реализуются программы государственной поддержки, которые дают очень хорошие перспективы для развития этого направления экспорта”, — отметил Алексей Воронин.

“Мы производим белково-сывороточные концентраты. Пока рано говорить о поточном производстве, скорее, это тестовые выработки 10-20 тонн сухого концентрата белка в месяц. Продаем пока внутри страны, но при этом мы постоянно передаем тестовые образцы потенциальным клиентам за пределами России, — рассказал Андрей Дахнович. — В ближнее зарубежье экспортируем приличные объемы сыворотки, в дальнее зарубежье отгрузки пока лишь эпизодические. Как потенциальные направления экспорта рассматриваем Китай, Индию”.

«Азиатское» направление оценивает как потенциально выгодное и «Азбука сыра».

“Мы прошли аттестацию, дающую право реализации полного ассортимента выпускаемой продукции в страны ЕАЭС (Армения, Белоруссия, Казахстан, Киргизия), Вьетнам, Гонконг. В процессе оформления находятся заявки для Китая и Узбекистана. На сегодняшний день в большей степени мы проработали экспорт в Казахстан”, — рассказал Алексей Фатыхов.

Выход на рынок Китая как свой амбициозный план отметил генеральный директор компании «Сыробогатов» Александр Шадрин.

“Мы уже активно работаем над адаптацией нашей продукции под предпочтения и вкусы китайских потребителей, и это будет нашим стратегическим шагом для диверсификации рынков и расширения географии поставок”, — поделился он.

“Мы уже активно работаем над адаптацией нашей продукции под предпочтения и вкусы китайских потребителей, и это будет нашим стратегическим шагом для диверсификации рынков и расширения географии поставок”, — поделился он.“Стараемся учувствовать в максимальном количестве выездных экспортных мероприятий. Потенциальные наши партнеры — Узбекистан, Алжир, Камерун, Буркина Фасо. Также в процессе активного изучения такие страны, как Иран, Вьетнам, Индонезия и другие. С этими странами выстраиваем отношения по поставкам сыров и сухих молочных продуктов”, — отметил он.

Сырные продукты: снижение производства

Что касается “сырных продуктов”, то есть молокосодержащих продуктов с заменителем молочного жира, произведенных по технологии сыра, объем их производства снизился в период с января по июль 2023 года на 14% (с 136 до 116 тысяч тонн), запас в России уменьшился на 14% (до 20,2 тысячи тонн), а объем экспорта — на 18% (до 21,2 тысячи тонн). Так, главным экспортным направлением для поставки сырных продуктов являются страны постсоветского пространства: Узбекистан, Казахстан, Киргизия, Таджикистан, Беларусь.

“В сырных продуктах мы наблюдаем снижение спроса, — подтвердил Алексей Воронин. — Они дешевле, более доступны для населения. И при снижении доходов потребитель делал выбор в пользу объема, пренебрегая качеством. Плюс, не все понимают, что низкая цена — результат замещения молочных жиров. В свою очередь, сейчас, при росте доходов возникает обратная динамика и потребители выбирают натуральный сыр”.

Что думают производители сыра?

“Я не могу сказать, что 2022 год был слишком сложным, — считает Денис Федоричев. — Да, были определенные проблемы в первой половине года, но их можно назвать рабочими вопросами, которые были несколько сложнее, чем обычно. Если сфокусироваться на полутвердых и твердых сырах, то, думаю, трендом текущим и будущим является расширение ассортимента — производство сыров с новыми и нестандартными вкусами и добавками. Так как наш покупатель становится все более и более избирательным, и популярные ранее виды сыров становятся уже не такими интересными. Также важным продолжающимся трендом является постоянное повышение качества продукции”.

“Я не могу сказать, что 2022 год был слишком сложным, — считает Денис Федоричев. — Да, были определенные проблемы в первой половине года, но их можно назвать рабочими вопросами, которые были несколько сложнее, чем обычно. Если сфокусироваться на полутвердых и твердых сырах, то, думаю, трендом текущим и будущим является расширение ассортимента — производство сыров с новыми и нестандартными вкусами и добавками. Так как наш покупатель становится все более и более избирательным, и популярные ранее виды сыров становятся уже не такими интересными. Также важным продолжающимся трендом является постоянное повышение качества продукции”.Между тем в ГК «Фудлэнд» рассказали, что компания опасается планировать крупные инвестиционные проекты в этом году.

“Знаковых проектов на 2024-й год пока не планировали, слишком рисковая зона для серьезного инвестирования. При этом мы постоянно приобретаем оборудование для решения текущих задач. 2022-й год был сложным во второй половине, но 2023 год для нас пока точно не легче”, — поделился Андрей Дахнович.

Более оптимистичной позиции придерживается Алексей Фатыхов. “Несмотря на то, что текущую ситуацию многие называют сложной, именно она стала той ступенькой, которая вывела многие компании на новый уровень. В частности, наша компания в 2022 году только начала осваивать технологию производства пармезана, а уже в середине 2023-го я могу поделиться с вами тем, что мы начали его отгрузку ритейлерам”, — отметил он.

Поддерживает ее и Александр Шадрин. “Наша компания «Сыробогатов» всегда смотрит оптимистично на развитие рынка при любых обстоятельствах. Любой, даже мировой, кризис — это возможность нового развития. Мы стремимся к динамичному росту и укреплению позиций на сырном рынке”, — поделился он.

Однако Александр Шадрин как одну из болевых точек в своей работе отметил кадровый голод. По его словам, очень остро стоит вопрос кадров — видна нехватка линейного персонала на производственных площадках.

Актуальность проблемы поддержала и Александра Мокроусова. “Предприятие наше находится в провинции — конечно, мало кто из молодежи хочет ехать в районный центр из больших городов после окончания учебы в вузе. Кроме того, специальность инженера-технолога молочного производства не популярна сейчас”, — отметила она.

сыр

Также рекомендуем:

ПОПУЛЯРНОЕ